专业机构发布:百城高投资价值区域挖潜,二线“外环”利润最优

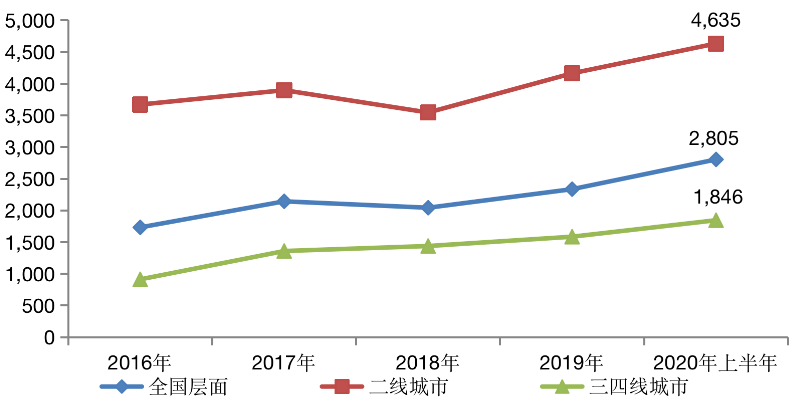

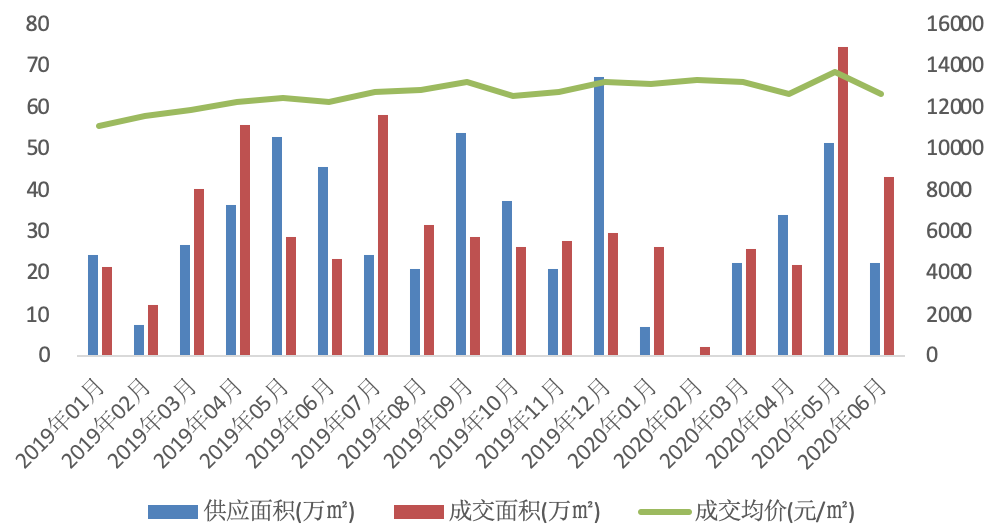

疫情以来,全国土地市场热度不降反升,2020年上半年全国土地成交楼板价为2805元/平方米,较2019年全年上涨了20%。

地价上涨背后,实际意味着房价上涨空间有限的大背景下,大部分城市的利润空间被压缩,但聚焦到区域层面,部分城市极具投资潜力的优势板块很容易被忽略。

本文将城市研究下沉到行政区域,通过梳理100个典型城市484个区域的相关指标,将研究对象聚焦到293个行政区,从地房比和房地差两个维度综合判断各区域的利润空间,并结合区域人口规模、产业、配套等因素,进一步挖掘优势区域,以期为房企拿地提供参考。

01、地价攀升拉近房地价差

2020年上半年地价延续2019年的涨势。全国层面,2020年上半年全国土地成交楼板价为2805元/平方米,较2019年全年上涨了20%。各能级城市保持一致,上半年地价较2019年均有显著上涨,涨幅均在10%以上,尤其是三四线,上半年楼板价增至1846元/平方米,较2019年增加了16%,涨幅最为突出。

图1.1 2016年以来全国及二、三线城市经营性土地成交价格走势(元/㎡)

数据来源:CRIC2016

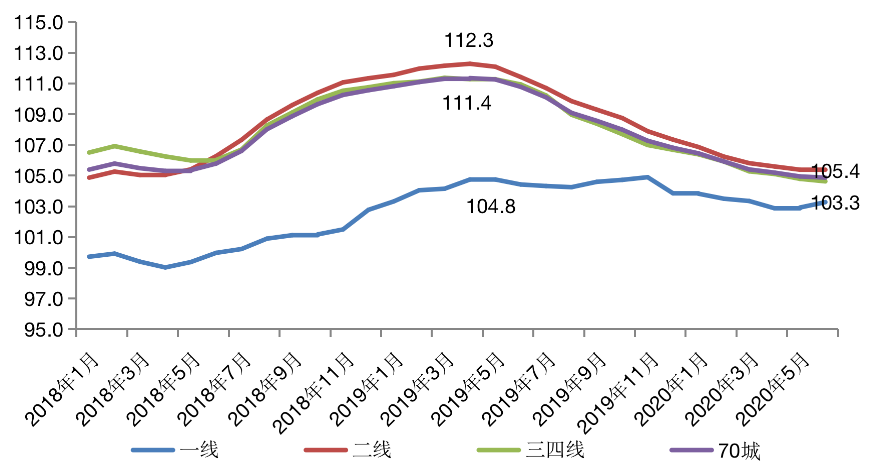

国家统计局公布的70个大中城市房价指数显示,在各能级城市地价显著升温的同时,大部分城市房价同比指数自2019年4月以后趋于走缓,70城房价同比增幅由11.4%降至4.9%;尤其是二三线城市,房价同比增幅与70城市走势保持高度一致,均由11%以上降至5%左右,房价逐渐趋于稳定。

2020年春节以后,三四线城市受棚改退场和需求透支等因素的影响,房价同比增幅一度下滑,5、6月份同比指数均降至5%以下。值得注意的是,得益于人口增长战略的支持,自2018年6月起,二线城市房价同比增速开始超过三线城市,成为支撑70城房价继续上涨的主要动力。

图1.2 2018年以来70城房价指数同比走势

数据来源:国家统计局

与一线城市相比,近期二三线城市地价上涨突出,房价涨势趋缓,使得房地价差“剪刀差”逐渐缩小,大多数城市利润空间出现收窄的迹象,因此,加强对于二三线城市盈利空间的研究势在必行。

02、多数区域投资安全边际较高

1、近六成区域地价房价比上升,南京、苏州核心区域地房比超0.8

尽管近六成区域地房比较2019年有所提升,尤其是珠江斗门、福州晋安、郑州经开区、宁波宁海、南京浦口等区域地房比增量均超0.2,地房比显著上升;但总体来看,目前仍有73%的区域地房比不足0.5,房企的盈利空间依然巨大。

在293个典型区域中,73%的区域地房比在0.5以下,这些区域大多位于非热点城市的近郊或发展较好的新区,盈利空间较佳。

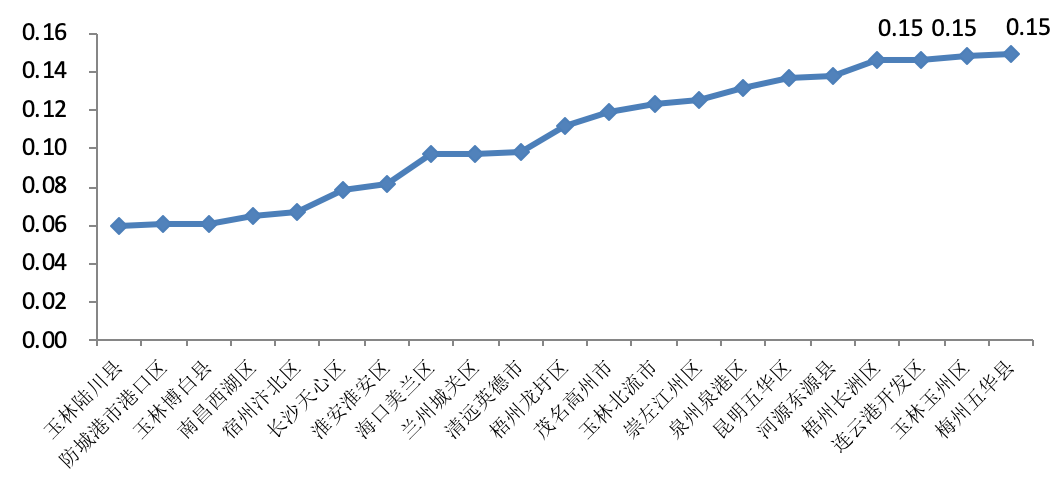

经济济活力欠佳的西部二三线城市部分区域地房比较低,但要警惕需求不足风险。譬如广西玉林的陆川县、博白县、北流市等。这部分区域地房比极低,盈利空间似乎十分可观,但是由于购房需求透支,加之自身经济活力稍弱、人口增长遭遇瓶颈,同样要警惕发展后劲不足的风险。

图2.1地房比较低(在0.1左右)的典型区域

数据来源:CRIC

2、房地价差涨跌参半,近两成区域下跌超过20%

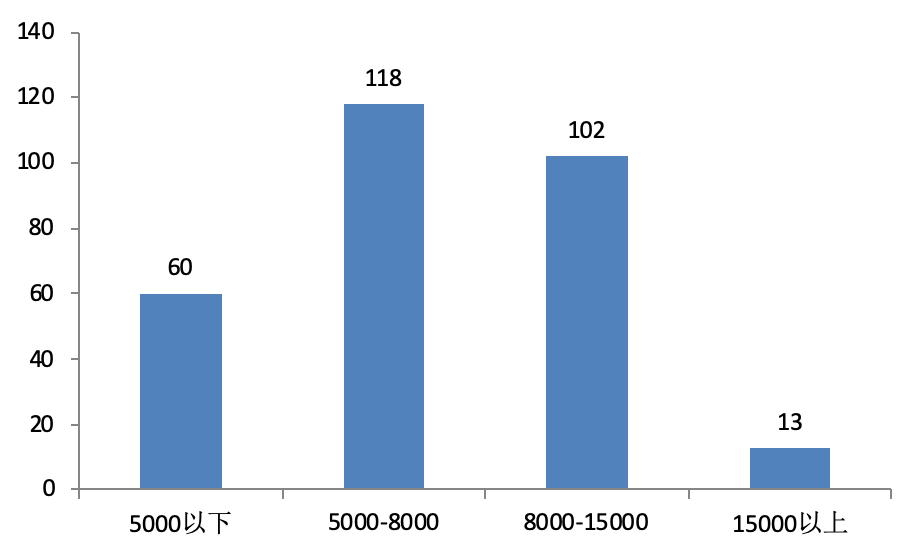

293个区域中,房地价差上涨和下降的区域占比半数。但值得注意的是,有近两成区域2020年上半年房地价差较2019年下跌了超20%,盈利空间明显收窄。

这些区域多位于二线城市的中心或近郊,上半年地价涨势突出,使得房企盈利空间明显收窄。总体来看,目前仍有四成区域房地价差超过8000元/平方米,房企的盈利空间依然丰厚。

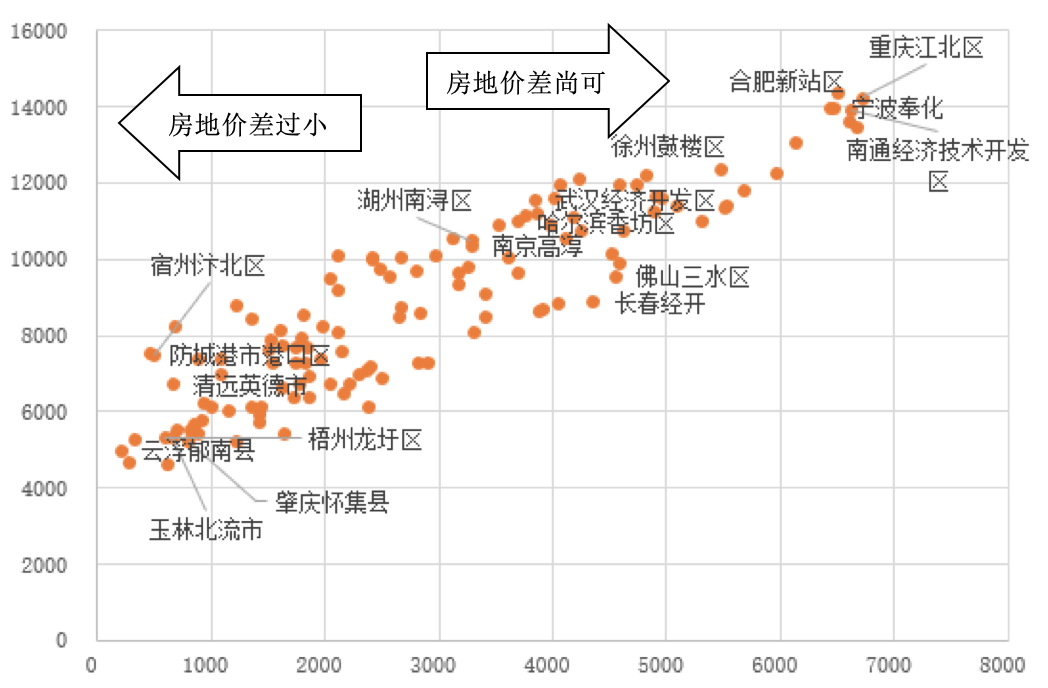

图2.2 293个典型区域房地价差分布情况(元/平方米)

数据来源:CRIC

3、南京、成都热点板块等区域利润空间承压

接下来,我们从房地价差和地房比两个维度综合考量,利用四象限法对各区域的投资前景予以区分,以期对房企未来的投资和布局策略提供参考。

图2.3 293个典型区域四象限分类图

数据来源:CRIC

293个区域可以分为四类:其中低地房比、高房地价差区域投资价值较高。而地房比低、房地价差小和地房比高、房地价差高的两类区域机遇与风险共存。

具体风险方面,前者是由于房价水平处于低位使得盈利空间受限,而后者风险主要来自市场过热、土地过度竞争等现象;另外,以南京建邺、苏州姑苏为典型的部分区域投资价值处于较低水平,是典型的风险区域。联系各类区域数量分布来看:其中三成区域可列为最佳盈利区域(地房比较低、房地价差大)

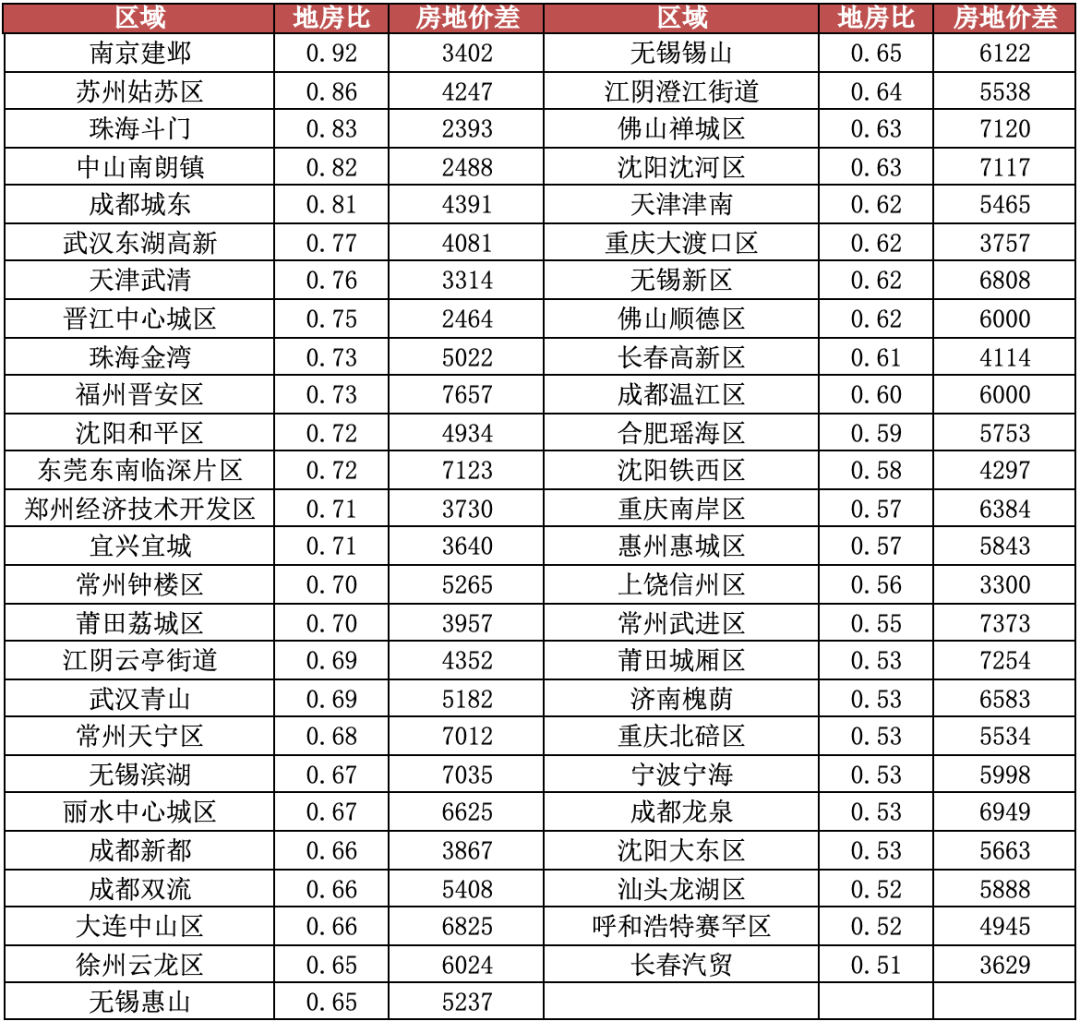

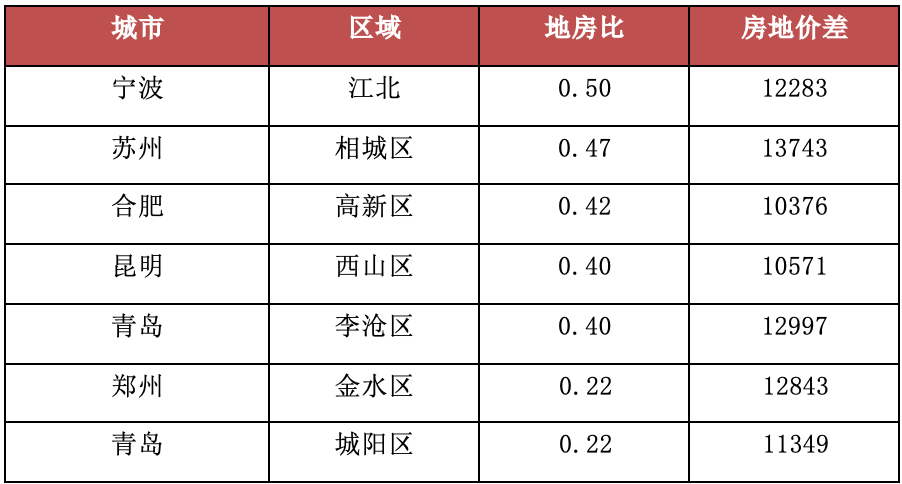

表2.1 2020年上半年典型盈利最佳区域(元/平方米)

数据来源:CRIC

也有近两成区域投资价值较低(地房比高、房地价差小),比如南京建邺、苏州姑苏等区域即是此类的典型区域,由于前期地价快速上涨,叠加限价政策,使得盈利空间被大幅压缩。

表2.2 2020年上半年典型风险警示区域(元/平方米)

数据来源:CRIC

03、核心区域地价快涨,近郊板块值得更多关注

1、利润指标最优:重点关注二线城市“外环”

首先关注地房比低、房地价差也比较大的区域。从区位分布来看,这些利润指标较好的区域主要集中在二线城市“外环”区域,如宁波慈溪、西安长安等。这些区域属于城市近来主力发展的近郊,有诸多规划利好,大量的投资客及主城区外溢需求涌入抬升房价至较高水平,但由于配套不成熟、市场降温等原因区域地价还处于较低水平,整体盈利空间较大。

以宁波慈溪为例,受规划利好,慈溪吸引了大量的人口流入,据官方数据统计,2019年末全市拥有登记在册流动人口113.24万人;人口的流入和规划的利好,为慈溪带来了大量的购房需求,2019年慈溪市商品房成交量达到465.57万平方米,较上年增加26.2%,其商品住宅去化周期在2019年底仅为5.5个月,处于明显的供不应求状态。

图3.1宁波慈溪2019年1月以来商品住宅量价走势

数据来源:CRIC

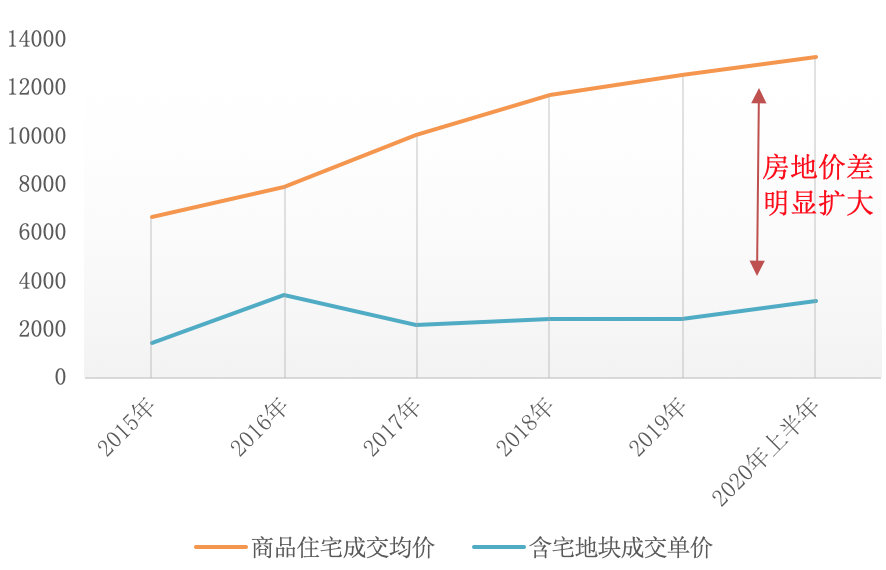

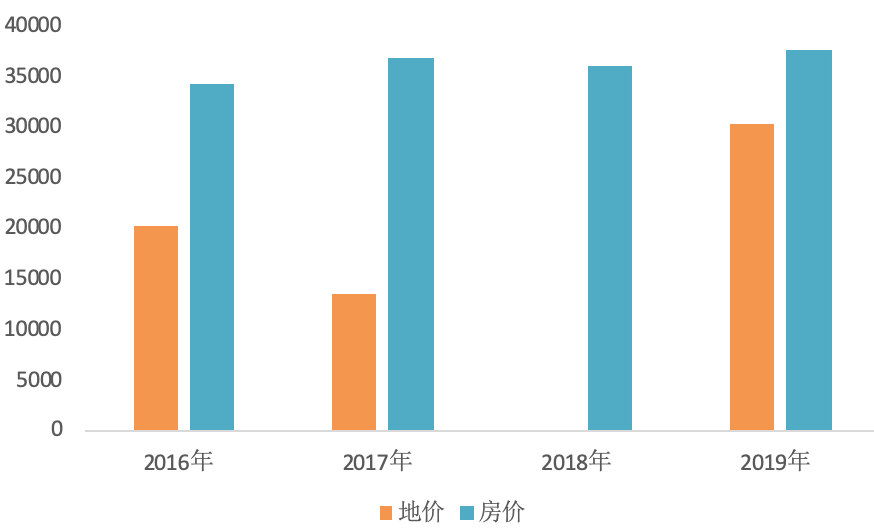

由于慈溪居民购买力水平较高,慈溪的房价也在2016年后明显上涨,截止2020年上半年当地商品住宅成交均价已经达到13246元/平方米;同时,地价在经历2016年的高涨后反而呈现出下滑趋势,2020年上半年地价虽有回升,但仍未回到最高点,房价地价差仍然维持在万元以上,盈利空间仍然十分充裕。

图3.2宁波慈溪2015年以来地价与房价变化情况(单位:元/平方米)

数据来源:CRIC

值得注意的是,上半年受疫情影响,抗风险能力较强的二线城市已成为房企鏖战的主战场,部分热门区域的拿地成本明显上升。

从2020年上半年土地市场成交情况来看,二线城市热度明显上升,成都、南京、宁波、杭州、南宁等多个城市高溢价、最高限价成交的现象频频发生,成都、宁波等更是有单价地王出现,地价快速回升而导致盈利空间被压缩的可能。

表3.1土拍热度上升可能性较大的区域(元/平方米)

数据来源:CRIC

2、高利润率走量:惠州、湖州等强三线仍在城建快速发展期

地房比低、但房地价差较小的区域也值得关注。这些区域多为强二三线城市的城郊区、郊县以及中西部小城市的中心区,大部分区域的房价都在1万元/平方米以下,地价也处于相对较低水平。结合区域房价地价水平以及商品住宅供求比来看,强二三线的郊区如合肥新站、宁波奉化、湖州南浔、南通经开等区域发展前景较佳。

图3.3地房比低、房地价差不大的区域(元/平方米)

数据来源:CRIC

3、可适量投资:改善类需求快速增长,杭州江干等区域可适量布局

地房比高、房地价差大的区域,此类区域大多房价较高,利润率期望较低,但安全边际相对较高,长期开发的风险较小。对于有意均衡投资布局结构、或打响中高端产品线口碑的房企而言可以适度关注。

这类区域大多位于房企布局的热点城市,如杭州、苏州、天津、宁波等,平均地价多在1.5万元/平方米之上,这些区域的地房比一般比较高,如杭州江干、萧山、萧山、苏州园区、吴中、宁波鄞州、海曙、天津西青等区域的地房比多在0.5以上。从开发成本而言,由于地价、房价基数高,留存利润空间反而往往能超过二三线城郊区域。

表3.2地房比高、房地价差大的典型区域(单位:元/平方米)

数据来源:CRIC

4、风险警示:南京建邺等中心区地价上涨过快,较现有地块成本劣势突出

地房比高、房地价差小的区域,多为市场竞争已经十分充分的热点区域,如南京建邺、苏州姑苏、常州钟楼等,进入风险成本较高。

以南京市建邺区为例。区域限房价政策下该区域房价涨幅明显放缓,2016年~2019年三年间建邺区商品住宅成交均价仅上涨了9.8%,而在此期间其地价却上涨了近5成。

今年上半年,受疫情影响,河西供应了多宗优质土地,在融资宽松的利好下,这些地块的竞拍热度持续高企,如河西南两宗宅地成交两宗楼板价都在4万元/平方米以上,接近2016年高峰时期的单价“地王”。再对比近三年建邺区成交地价水平来看,今年上半年建邺的平均地价已创2017年以来的新高,拿地成本较此前明显上涨。

图3.6南京建邺2016年~2019年地价、房价变化情况(元/平方米)

注:2018年建邺区无住宅用地成交

数据来源:CRIC

2020年上半年,在大量优质土地入市的刺激下,重点城市土拍热度明显升温,六成以上区域的地价均较上年有所上涨,也有三成左右区域地价出现回调,这些区域主要位于强二三线城市远郊和三四线的郊区,配套缺乏,区域楼市表现不佳,地市也因此受到影响进一步走冷。

鉴于强二三线城市受益于人才战略、城市新区建设、一线城市高房价导致的人才溢出等利好,房地产市场需求可持续看好,地价涨幅也有望被继续限制在合理范围内,大多数区域的土地投资利润空间依然值得期待。

从城市视角来看,这些城市在人口规模、产业、配套、房价等方面存在诸多差异,投资前景预期也各不相同。总的来看,杭州、宁波、苏州、东莞等人口导入较多、规模相对较大的强二三线城市投资价值区域更多,不过今年上半年较热的成都、无锡、常州等城市的多个区域因地价上涨较快则面临着成本性风险,但就区域而言,高投资价值区域多集中在强二三线城市目前主力开发如城市副中心类的新区,例如宁波慈溪、西安长安等,都是投资价值较高的区域。

提示:支持← →箭头翻页

0edcd9d7-1644-4df9-bc45-57d4f4f9f7cc.jpg)

edbe4861-e436-4541-98f6-5dcba380aec3.jpg)