[摘要] 为深化利率市场化改革,进一步推动贷款市场报价利率(LPR)运用,去年年底,中国人民银行发布公告称,2020年3月1日至8月31日,将进行存量浮动利率贷款的定价基准转换。

为深化利率市场化改革,进一步推动贷款市场报价利率(LPR)运用,去年年底,中国人民银行发布公告称,2020年3月1日至8月31日,将进行存量浮动利率贷款的定价基准转换。

近日,存量贷款定价转换如期启动,客户可与金融机构协商决定转换为LPR,还是转为固定利率。

此次存量贷款定价转换的范围非常广,2020年1月1日前已发放的和已签订合同但未发放的存量浮动利率贷款,基本上都要进行转换。这其中既包括企业贷款,也包括个人消费经营类贷款和个人住房贷款(公积金个人住房贷款除外),关系着千家万户的“钱袋子”。

2月20日,央行公布了“新版”贷款市场报价利率(LPR)第七次报价:2月份,1年期LPR为4.05%,5年期以上LPR为4.75%。分别较前次报价下降10个、5个基点。这是自去年8月LPR报价机制改革以来,1年期LPR经历的第四次调降,下降幅度为历次最高。

此次两个期限LPR首次出现非对称下降,背后实际是两方面的考虑。

首先,下调期间正值新冠肺炎疫情严重暴发期,基于疫情对我国经济的短期影响,因此1年期利率下降10个基点,重在帮助企业渡过难关;其次,5年期以上LPR下降5个基点,这一部分贷款比例最高的为个人住房贷款,这表明房地产市场并未释放出宽松信号,房地产调控仍未放松。

市场层面主要关心的两个问题是,未来LPR利率中枢到底是上升还是会下降?个人存量房贷利率究竟是转换为LPR,还是保持固定利率不变?

降低企业融资成本

自2019年8月央行推动LPR改革以降低实体经济利率以来,9月20日,央行LPR改革后迎来第二次报价,贷款市场报价利率1年期LPR下降5个基点,11月20日下调1年期、5年期LPR利率为4.15%和4.80%。12月28日宣布存量浮动利率贷款定价基准转换为LPR,进一步疏通货币政策传导机制。

LPR改革推行后,企业贷款利率显著下降,数据显示,去年12月新发放企业贷款加权平均利率为5.12%,较LPR改革前的7月下降0.2个百分点。经过7次调整后,目前1年期LPR较首期下调了20个基点,较同期限基准利率下降了约30个基点。

对企业而言,本次存量贷款转换无疑是一大利好。能够改善企业投资预期,但受益程度和范围仍取决于企业性质和议价能力。

据恒大研究院相关测算显示,存量贷款转换后,若LPR降息5个基点,企业短期经营贷款和企业中长期贷款分别降低利息支出154亿元和284亿元。受益更多的将是国企、龙头企业等议价权强的企业,而民营企业、小微企业议价能力有限,贷款利率可能出现进一步分化。

此次存量浮动利率转换的一大特点在于,差异化定价居民房贷和企业贷款利率。从时间上看,转换后的住房贷款利率最早在2021年初执行,企业中长期贷款在协商原则下短期内不具备大幅下行空间,且取决于银行和企业的议价能力。

实际上,今年的整体金融政策依然没有直接向房地产市场“放水”,现在国家刺激经济的方式和过去相比已发生较大转变,不再依赖房地产刺激经济,房地产调控思路将会延续,落实“房住不炒”政策基调,房地产与实体企业之间的“防火墙”依然坚固。

短期内LPR大概率继续下移

自2月3日央行创纪录地开展1.2万亿元逆回购操作以来,央行已向市场投放巨额流动性达3万亿元,明确释放货币政策转向积极的信号。

此前,央行金融工作会议定调保持房地产金融政策的连续性、稳定性和一致性,坚决不搞“大水漫灌”式强刺激,稳健的货币政策仍将贯彻执行。

而央行向市场巨额投放流动性3万亿元,仅是应对疫情期间经济短期下行压力的必要措施,并非代表货币政策根本性转向。2019年以来,央行共计4次降准,净释放长期资金约2.78万亿元。

预计,2020年货币政策整体稳健偏积极,疫情期间逆周期调节力度或将进一步加大,针对重灾地区以及行业或将定向降准、降息,甚至不排除全面降准、降息的可能性。而在2月20日5年期以上LPR下调5个基点之后,短期内LPR利率中枢大概率继续下移。

从长期来看,LPR利率到底如何演绎?欧美等发达经济体可作为样本参考。

在经济增长由高速转向低速增长之后,长期维持低利率甚至负利率,以刺激投资和消费,中国也正在进入这种社会发展阶段,未来也将会和欧美等一样,不断降低利率水平,长期维持低利率。

但是需要思考的是,全球经济都只有这一种发展模式吗?从实际效果来看,发达经济体并未依靠维持低利率水平实现复苏。

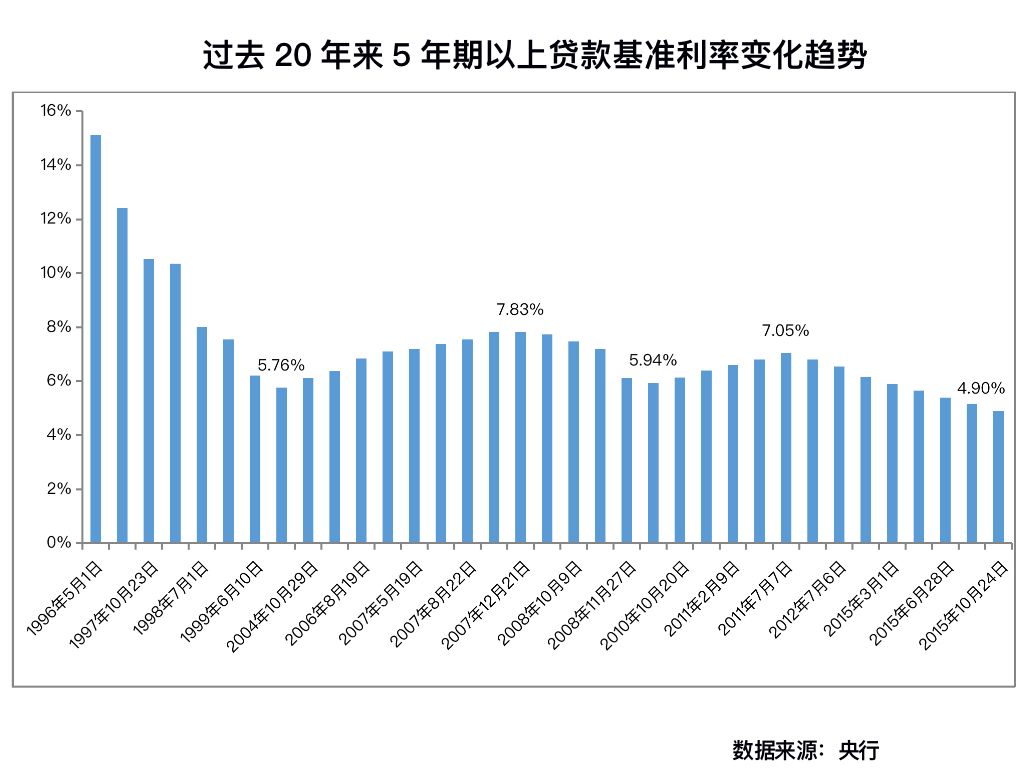

就目前国内利率水平而言,当前已经处于相对历史低位。

以5年期贷款基准利率为例,过去20年基本维持在7%左右,未来从4.8%继续向下的空间到底有多大?尤其是在经济增长放缓、广义货币供应量(M2)总量突破200万亿、宽信贷刺激增长的失灵大背景,一旦通胀速度过快,利率极有可能重新进入上行通道。

全国房贷利率连续3个月下调

自2019年8月LPR新政实行以来,5年期以上LPR两度下调,跌幅皆为5个基点。其中,2019年11月20日,5年期以上LPR首降5个基点至4.8%;2020年2月20日,5年期以上LPR再降5个基点至4.75%。

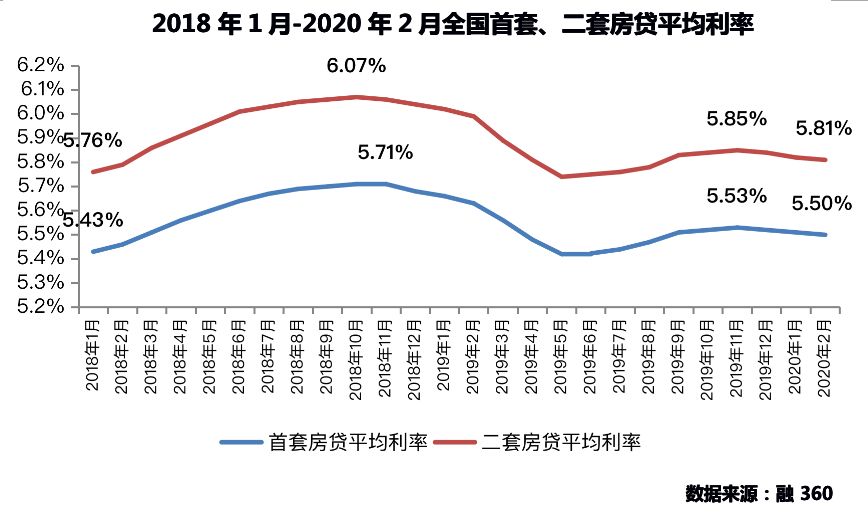

尤其去年12月以来,随着LPR利率中枢适度下移,全国首套房、二套房贷款平均利率结束了长达7个月的单边上涨态势,开始步入下行通道,截至到今年2月份,已经连续回调了3个月。

融360数据显示,截止2020年2月,全国首套房贷平均利率跌至5.5%,环比下降1个基点,较5年期以上LPR(2019年12月20日报价)加70个基点,相当于之前上浮14.5%;二套房贷平均利率跌至5.81%,环比下降1个基点,较5年期以上LPR加101个基点,相当于之前上浮21%。

个人房贷转换视情况而定

从多家商业银行发布《关于存量浮动利率个人贷款定价基准转换的公告》可以看出,2020年1月1日前已发放的和已签订合同但未发放的个人住房贷款(包括组合贷中的商贷,但不包括公积金贷款),利率定价机制可以转换为LPR加点形成的浮动利率,或转换为固定利率。

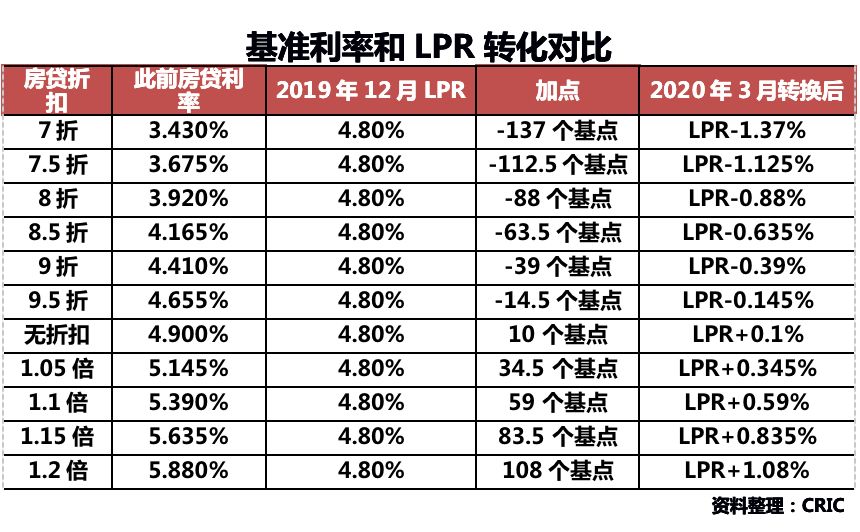

其中,加点数值=原合同当前的执行利率水平-2019年12月发布的相应期限LPR,且加点数值在合同剩余期限内固定不变。

举例说明:

假定贷款金额为100万元,年限为10年。

如果原合同约定的利率为基准利率无折扣,转换前房贷利率为4.9%。

如果转换为固定利率,贷款利率一直保持4.9%不变,直至贷款还清。

如果转换为LPR,按照2019年12月发布的5年期以上LPR为4.8%,借贷双方确定转换之后,加点幅度应为0.1个百分点(4.9%-4.8%=0.1%),2020年3月转换后的利率为LPR+0.1%。2020年3月30日至12月31日,按照2019年12月发布的5年期以上LPR利率4.8%计算,利率仍为4.9%,与固定利率保持一致。

而到了第一个重定价日,即2021年1月1日,按照重新约定的重定价规则,执行的利率将调整为2020年12月发布的5年期以上LPR+0.1%,之后的每年将以此类推。

假定2020年12月发布的5年期以上LPR下降了10个基点至4.7%。按等额本息还款方式还款,转换前月供为10557.74元,转换后月供为10509.06,月供减少48.68元。

同理,如果原合同利率打了7折,也就是基准利率下浮30%的情况下,那么,此前房贷利率为3.43%。

转换为LPR后,加点幅度则为下浮1.37个百分点(3.43%-4.8%=-1.37%)。此后第一个重定价日,执行的利率将调整为2020年12月发布的5年期以上LPR-1.37%。

同样,假定2020年12月发布的5年期以上LPR下降10个基点为4.7%。按等额本息还款方式还款,转换前月供是9855.83元,转换后月供为9809.15元,每个月会少还46.68元。

如果原合同利率为基准利率上浮20%,此前房贷利率为5.88%。转换为LPR后加点值则为1.08%,第一个重定价日,即2021年1月1日,执行的利率将调整为2020年12月发布的5年期以上LPR+1.08%。

同样,假定2020年12月发布的5年期以上LPR下降10个基点为4.7%。按等额本息还款方式还款,转换前月供为11041.88元,转换后月供为10991.89元,每月将少还49.99元。

需要说明的是,每个人的原合同利率不同,导致加点值也不同。对于选择固定利率和LPR哪一个更划算,主要取决于LPR未来走势。

一般而言,存量房贷利率转换为固定利率便能提前锁定剩余还贷期限内每月的还贷金额,主要适用可预见、有计划的客群。

而转换为LPR加点的浮动利率之后,LPR则为变量,贷款用户既有机会享受未来LPR利率下调所带来的月供减少的红利,同时也会承担LPR利率上调所带来的月供增加的风险。关键点在于未知风险的不确定性。

对于不同的存量房贷客群而言,存量房贷利率转换为LPR加点的浮动利率或固定利率,关键要看未来LPR利率升降预期。短期内LPR大概率继续下行的情况下,贷款期限较短的选择LPR比较合适。

同时,还要结合个人贷款余额、原先贷款利率上浮还是下折水平,计划提前还款与否、收入变换是否影响月供能力等等综合决定。

具体分两种情况,贷款余额较少、计划提前还款的客群不妨选LPR加点的浮动利率,即便上下浮动带来的影响不大;如果余额较多、月供捉襟见肘、利率下浮有折扣的(比如9折以下低于4.41%)、并且计划长期还款的,固定利率相对更合适。