[摘要] 房贷利率你怎么选?固定利率与LPR"二选一",这道选择题你会做吗?LPR浮动利率会让你的房贷变少吗?

房贷利率你怎么选?固定利率与LPR"二选一",这道选择题你会做吗?LPR浮动利率会让你的房贷变少吗?

3月1日,备受瞩目的存量个人住房贷款定价基准转换工作正式拉开帷幕。对于有房贷的人来说,可以选择固定利率,也可以选择LPR,LPR会随着市场的利率波动而变化。

现在,这个政策到目前已经实施了一个月,但是据不完全统计,只有极少数人进行了房贷利率转换,大多数人仍在固定利率与LPR之间犹豫不决,毕竟这次转换是一次定终身,那么这两者到底该怎么选择呢?

说到底其实这个问题也不难,不用为此太过纠结。犹豫的人估计都有个错觉,那就是好像选对了就能少交几万甚至几十万的房贷,选错了就要多交几十万。其实吧……真的想多了。

LPR代表什么意思?什么是LPR?

首先,在做这个选择题之前,你需要搞清楚什么是LPR?有些人看见英文字母就一脸懵。这个东西其实很好理解。

简单来讲,就是利率定价方式有了变化,以前定价是很久才变一次,现在政府在市场上找了一堆机构,让大家各自报价,然后去掉最高和最低的,算个平均数,得到的这个数字也就成了最近市场上钱的价格了,俗称利率新锚,非常市场化~

也有人说,现在疫情期间,不少贷款公司的贷款利息都降到一点几了,那么房贷利率呢?

新政策下,参考的是5年期的LPR价格,LPR月月变,但你指望不上,房贷的锚点,一年只能调一回。所以想要很低的利率,基本是不可能的事情啦。

以前的房贷很简单,除了固定利率,基本就是跟着基准利率浮动,差别是买房时候的条款,有人利率七折、九折,有人上浮10%、30%,总之房贷利率能差出好几个点。所以总体来说,你的购房成本,在买房时候就已经决定了!

固定利率与LPR二选一,怎么选?

①必选题

简单说,你要和银行重新签贷款合同,选择新的房贷利率方式。

二选一,必须选,不能不选,选了不能反悔,不能重选!选了之后伴随你到最终贷款还清。如果不做选择,截止时间之后,将会默认选择固定利率。

②什么时候选?

2020年3月1日-2020年8月31日,目前时间进度已经到了30%,利率更换要抓紧时间。

③选择之一固定利率

举个例子,依照4.9%基准利率来算,你手上的房贷可能是七折、九折、上浮10%、上浮20%等利率,那么你现在对应的利率就是:七折(3.43%利率)、九折(4.41%利率)、上浮10%(5.39%利率)、上浮20%(5.88%利率)。

如果你选择了固定利率,那么以后就会一直保持你现在的利率,所谓“一入宫门深似海,从此萧郎是路人”。

④选择之二 LPR浮动利率

首先你要知道,这次改革参照的LPR是2019年12月的4.8%,假如你原来的房贷是上浮10%,也就是5.39%的利率,5.39比4.8要高,5.39-4.8=0.59。这个0.59,就是你今后房贷的固定加点数,永远伴随着你。

所以,你今后的房贷利率将会是:LPR+0.59。今年的LPR是4.8,那么你今年的利率就是4.8+0.59=5.39%

2021年的1月1日,又会根据2020年12月的LPR报价,来调整你的贷款利率。

比如2021年调整成了LPR4.5%,那么你的利率就是4.5+0.59=5.09%

假如你原来的房贷是打九折(4.41%)的,4.41比4.8要低,4.41-4.8=-0.39。这个负0.39,就是你今后房贷的固定减点数,以后一直会伴随着你。

所以,你今后的房贷利率就是:LPR-0.39。今年的LPR是4.8,那么你今年的利率就是4.8-0.39=4.41%

2021年的1月1日,仍旧会根据2020年12月的LPR报价,来调整你的贷款利率。

同样道理,假如2021年调整成了LPR4.5%,那么你的利率将会是4.5-0.39=4.11%

⑤用业内的人一句话来形容:上面就是为降利率才出现的这次改革。

⑥此次变动和公积金贷款完全没关系!

扯了这么多,现在回到正题上,怎么选择才最划算?

这个光靠感觉是行不通的,我们不妨推算一下利率变化后的房贷变化,就能看出你所面临的情形究竟是什么,也更容易做出选择。

计算过程可以和大家分享一下,不感兴趣也可略过直接看结论。

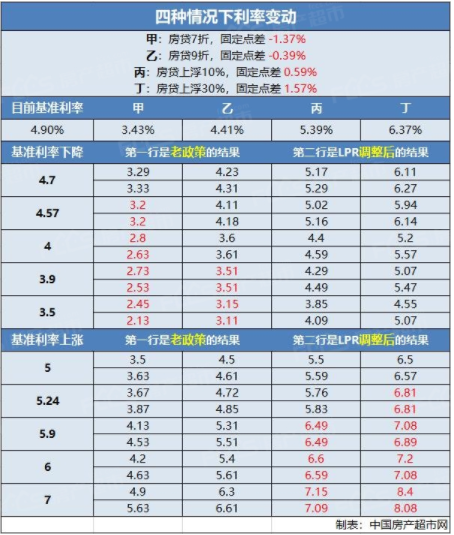

★按现行利率4.9%来计算,咱们先假定有这么四个人,贷款利率各不相同:

甲:贷款利率7折,固定点差 -1.37%

乙:贷款利率9折,固定点差 -0.39%

丙:贷款利率上浮10%,固定点差 0.59%

丁:贷款利率上浮30%,固定点差 1.57%

现在,我们假定基准利率有升有降,表格第一行是老政策的结果,第二行是按照LPR调整后的结果。让我们一起来了解一下!

一堆数字是不是看着眼花缭乱?没关系,你只要知道表中红色部分,是你占便宜,至少不吃亏;没标颜色的部分,银行占便宜。

总结下来就是这两点:

●如果基准利率在4.57%-5.24%这个区域,LPR会比固定利率更贵,贷款成本会变得更高;

●如果基准利率超出这个范围,低于4.57%或者高于5.24%,LPR确实会让一部分人受益,具体是谁,跟你的初始房贷利率有关。

切换之后,同等条件下你的房贷大概率会比以前多一点点,所幸幅度很小,上下波动不会很大,在房价这个大头面前,这点小变化基本可以忽略不计。

看到这里,肯定有人就会说了,那我直接选择固定利率是不是就好了?但是,最近由于疫情影响,贷款利率下降的趋势比较明显,这么做短期来看好像并不是太划算。

所以,具体怎么选呢?

从短期来看,LPR浮动利率似乎看起来性价比更高一些,固定利率似乎会多花一些钱,不过以后长期来看,我们现在也不好做预测。毕竟以后的经济会如何,我们也不敢妄下结论。

所以,与其在这纠结来纠结去,还不如现在选择LPR浮动利率,LPR显著是比原先的基准利率要低,并且有急剧下降的发展趋势。因此最好还是转化成LPR,LPR可以每一年调节一次。能省一点是一点吧,毕竟还贷之路,任重而道远啊!