[摘要] 昨日起,财政部、国家税务总局会同有关部门起草的《个人所得税专项附加扣除暂行办法》面向全社会公开征求意见,通过之后,将依法于2019年1月1日起实施。这是纳税人在个税起征点上调到5000元后,再度迎来减税大礼包。

昨日起,财政部、国家税务总局会同有关部门起草的《个人所得税专项附加扣除暂行办法》面向全社会公开征求意见,通过之后,将依法于2019年1月1日起实施。这是纳税人在个税起征点上调到5000元后,再度迎来减税大礼包。

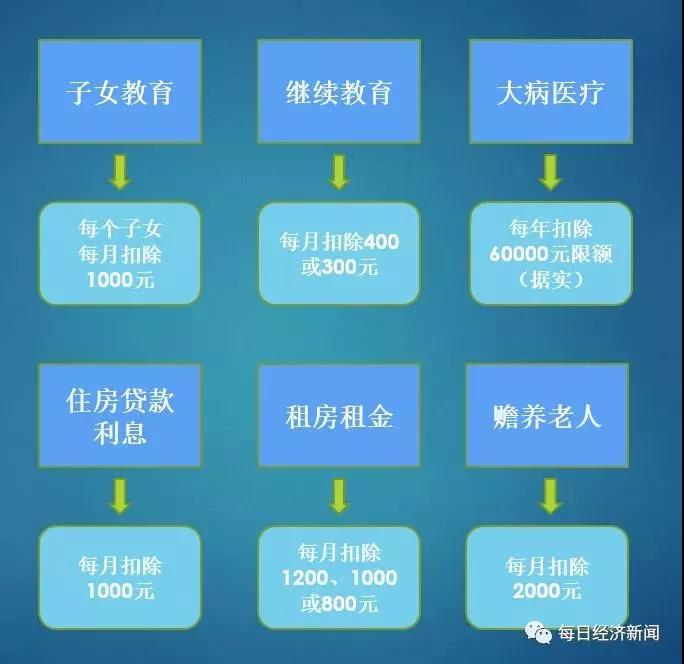

《办法》增加了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人支出等6项专项附加扣除。

享受这些专项附加扣除,需要哪些条件?通过这些扣除项目,纳税人可以少缴多少个税?

一、划重点

1、纳税人本人或配偶发生的首套住房贷款利息支出,可按每月1000元标准定额扣除;

2、住房租金根据纳税人承租住房所在城市的不同,按每月800元到1200元定额扣除;

3、纳税人赡养60岁(含)以上父母的,按照每月2000元标准定额扣除;

4、纳税人在一个纳税年度内发生的自负医药费用超过1 .5万元部分,可在每年6万元限额内据实扣除;

5、纳税人的子女接受学前教育和学历教育的相关支出,按每个子女每年1 .2万元(每月1000元)标准定额扣除;

6、纳税人接受学历或非学历继续教育的支出,在规定期间可按每年3600元或4800元定额扣除。

初步计算——

如果上有老、下有小,个税专项扣除可达每年24000元。

如果再在大城市租房每年还可再抵扣14400元。

如果没有租房但身背首套房贷款也可抵扣住房贷款利息每年12000元。

二、抵扣细则

1、子女教育:每个子女接受学前教育和学历教育支出每年定额扣除1.2万元

——征求意见稿规定:

纳税人的子女接受学前教育和学历教育的相关支出,按照每个子女每年1 .2万元(每月1000元)的标准定额扣除。其中,学前教育为年满3岁至小学入学前;学历教育覆盖小学到博士研究生。

——专家解读:

据统计,目前我国公办幼儿园年均收费约8000元、民办幼儿园年均收费约2000元到1 .4万元;高中年学费和住宿费900元到3200元;高校本科年学费4200元到1 .9万元;研究生年学费8000元到1 .3万元。

西南财经大学经济与管理研究院院长甘犁测算,每年每位子女1 .2万元的教育支出扣除标准,可大体覆盖全国各地各阶段子女教育的平均支出,相当于我国城镇就业人员人均月工资的2倍,并适度体现了一定的前瞻性。

据悉,子女教育专项附加扣除,由子女的父母等法定监护人扣除。父母双方可分别按每孩每月500元扣除,也可由一方按每孩每月1000元扣除。

“考虑到学生流动性强,对不同区域、不同教育阶段实行统一定额标准,有利于简化税制、降低征纳成本、防范道德风险。”甘犁说,为扩大减税覆盖面,子女接受民办教育和在境外接受教育的支出实际也统一纳入扣除范围,对于二胎家庭,扣除额也将翻倍。

2、继续教育:每人定额扣除3600元到4800元

——征求意见稿规定:

纳税人接受学历继续教育的支出,在学历教育期间按照每年4800元(每月400元)定额扣除;纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育支出,在取得相关证书的年度,按照每年3600元定额扣除。

——专家解读:

中南财经政法大学财税学院教授许建国说,学历继续教育与非学历继续教育分设定额,是因为学历继续教育,尤其是在职研究生等费用标准一般高于非学历继续教育。

绘画、艺术、体育运动等个人兴趣爱好培训能否减税?记者了解到,继续教育概念比较宽泛,一些未纳入职业目录的个人兴趣爱好培训,与职业技能关联度不高,暂不纳入此次扣除范围。

据悉,为降低征管难度,非学历继续教育按照证书定额扣除。

3、大病医疗:对个人自负医药费用超过1.5万元的部分,按照每年6万元的限额据实扣除

——征求意见稿规定:

纳税人在一个纳税年度内,在社会医疗保险管理信息系统记录的由个人负担超过1 .5万元的医药费用支出部分,为大病医疗支出,可以按照每年6万元标准限额据实扣除。

——专家解读:

据悉,目前我国已基本建成了覆盖城乡的医保体系,基本医保、大病保险等报销后,个人实际负担比例和数额较低。将扣除限额定为6万元,能够覆盖大部分大病医疗支出。

中国财政科学研究院研究员孙钢分析,按照世界卫生组织定义,当家庭自负医药卫生支出超出家庭总支出的40 %时,则该家庭发生了灾难性医药卫生支出。按此推算,我国的灾难性医药卫生支出标准约为1 .6万元。此外,我国城乡居民大病保险支付的起付线主要集中在5000元至2万元,统筹考虑不同纳税人群收入水平、风险承受能力,允许1 .5万元以上的医药费用扣除是合理的。“将起扣标准确定为1 .5万元,体现了国家对大病患者家庭的关怀。”

4、首套房贷款利息:每年按1.2万元标准定额扣除

——征求意见稿规定:

纳税人本人或配偶使用商业银行或住房公积金个人住房贷款为本人或其配偶购买住房,发生的首套住房贷款利息支出,在偿还贷款期间,可以按照每年12000元标准定额扣除。经夫妻双方约定,可以选择由其中一方扣除。

——专家解读:

甘犁认为,将扣除范围限定于首套房贷款利息支出,是为了与“分城施策”的房地产调控政策相衔接,兼顾调控效果,体现“房住不炒”的中央精神,更好地保障基本居住需求。

此外,目前商业银行贷款月均利息约1025元到1189元,征求意见稿规定每月1000元的扣除标准,与此较为接近。甘犁分析,从国际上看,韩国、墨西哥、意大利等国房贷利息扣除限额占人均月工资约10 %到15 %,上述扣除标准约占我国人均月工资15 %,处于较高水平。

记者了解到,采取定额扣除而不是限额内据实扣除,主要考虑贷款利息支出每月变动,如采取限额以内据实扣除,纳税人和扣缴义务人需每月调整扣除额,将大大增加征纳双方负担;此外,住房贷款利息支出年度间不均衡,前期利息支出超过扣除限额,后期低于扣除限额,如果采取限额以内据实扣除,纳税人无法充分享受扣除政策。

5、住房租金:无房者租房按每年9600元到1.44万元标准定额扣除

——征求意见稿规定:

纳税人本人及配偶在纳税人的主要工作城市没有住房,而在主要工作城市租赁住房发生的租金支出,可按以下标准定额扣除:

承租的住房位于直辖市、省会城市、计划单列市以及国务院确定的其他城市,扣除标准为每年1 .44万元(每月1200元);除上述城市外,市辖区户籍人口超过100万的其他城市,扣除标准为每年1 .2万元(每月1000元),市辖区户籍人口小于100万的其他城市,扣除标准为每年9600元(每月800元)。

——专家解读:

孙钢测算,上述扣除标准较大程度覆盖了全国平均租金支出水平,同时兼顾了各地租金水平的差异性。住房租金扣除标准总体上略高于房贷利息扣除标准,体现了对租房群体的照顾。

记者了解到,采取定额扣除而不按租金发票限额据实扣除,是考虑了目前租房市场的实际情况,即大部分租赁行为并没有开具发票,如果把发票作为前置条件,会增加纳税人负担,还会推高租金价格。

此外,扣除方式为依据住房租赁合同扣除。根据规定,纳税人及其配偶不得同时分别享受住房贷款利息专项附加扣除和住房租金专项附加扣除。

6、赡养老人:每年按2.4万元的标准定额扣除

——征求意见稿规定:

纳税人赡养60岁(含)以上父母以及其他法定赡养人的赡养支出,可按以下标准定额扣除:

纳税人为独生子女的,按照每年2 .4万元(每月2000元)的标准定额扣除;纳税人为非独生子女的,应当与其兄弟姐妹分摊每年2 .4万元的扣除额度。

——专家解读:

北京大学经济学院教授刘怡认为,将被赡养老人规定为60岁(含)以上老年人,与老年人权益保护法规定以及当前退休年龄一致,社会易于接受。

值得关注的是,如果老人子女已经去世,其孙子女、外孙子女实际承担对老人的赡养义务,也可获得赡养老人扣除。

三、能省多少钱

我们举一个小明的例子,小明是独生子,正在攻读在职研究生的学历,儿子正在上小学,父母已经年满60岁,没有买房租房住,这样的情况,小明能享受多少专项附加扣除呢?(戳视频~)

新个税法明年实施后,折算到月收入的个税计算方式为:

应纳税所得额=月度收入-5000元(起征点)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除。

青岛购房交流群,一手购房资料与楼盘动态,业内专业答疑,可添加客服微信号:qdxwwyp或直接扫码,备注:购房交流