[摘要] 截止2019年上半年,A股与H股共有15家上市物业服务企业(中航善达未计入),相比地产公司,物业服务企业享有高出地产公司数倍的市盈率

截止2019年上半年,A股与H股共有15家上市物业服务企业(中航善达未计入),相比地产公司,物业服务企业享有高出地产公司数倍的市盈率,在净利率上也超同期A股房地产企业。

根据上市公司公布半年报当天的数据统计,上市物业服务企业平均市值达到90亿港元,市盈率达到了25.1,相比而言,地产企业的市盈率平均仅5-6倍;碧桂园服务市值甚至达到644.5亿港元(截止2019年9月6日),相当于一个2000亿销售的地产公司。

对比拥有地产集团背景的碧桂园服务、雅生活服务、永升生活服务等企业,其自身的毛利率和净利率都超过了母公司,碧桂园服务的净利率甚至是地产的2倍,发展潜力极大。

01、上市潮涌

筹备企业众多,2019年新上市企业或超10家

鉴于A股与H股上市在盈利性、关联性和审慎性等方面要求不同,大部分已经具备了上市条件的物业服务企业会选择港股上市。据克而瑞不完全统计,2019年上半年已有滨江服务、奥园健康、和泓服务3家公司成功登陆港股,此外,还有6家物业服务企业处在上市进程中,另有2家企业拟国内上市,预计2019年新上市企业或超10家。

在已经递表的企业中,不乏保利物业这样实力较强的企业,根据保利物业提交港交所的资料显示,截至2019年4月30日,保利物业发展的合同管理面积达3.71亿平方米,在管面积为1.98亿平方米,2016至2018年总收入分别为人民币25.6亿元、32.4亿元、42.3亿元。如果保利物业成功上市,上市物业服务企业又将再添一员猛将。

此外,企业亦十分重视品牌塑造,诸如保利物业,在递表前两个月发布了2019年全新战略报告,宣告迈入“大物业”时代,同时升级了基于高端住宅物业服务的子品牌——“东方礼遇”,打造属于自己的特色物业。

又如提出预备2021年上市的世茂服务,在刚刚过去的8月完成了品牌升级,由世茂物业升级为世茂服务,以“美好生活智造者”全新品牌形象亮相,发布了“OCEAN X世茂深蓝服务系统”。

02、整体特征

龙头企业仍待补位,集团系支持力度大

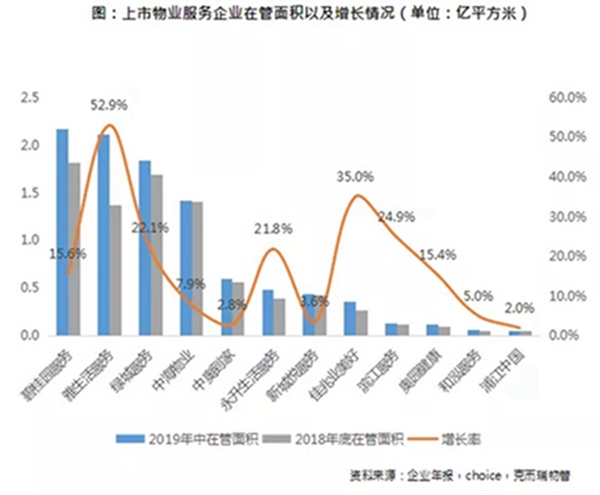

2019年上半年,上市物业服务企业平均在管面积约为8100万平方米,较去年底实现涨幅17.4%。目前在管面积最多的三家企业分别是碧桂园服务、雅生活服务和绿城服务。(注:由于彩生活中报公布面积以平台服务规模计算,在此处不做统一比较)碧桂园服务与绿城服务作为管理面积基数较大的公司仍保持着15%-20%的平稳增速。

而雅生活服务依靠活跃的收并购活动,取得了在管面积52.9%的快速增长。

据克而瑞不完全统计,2019年上半年物业服务企业大型收并购活动共有8起,涉及金额约10个亿,其中上市公司发起的收并购活动共有6起。

而雅生活在2019年上半年就完成了3起收并购,1月,雅生活服务同时收购了青岛华仁物业和哈尔滨景阳物业的90%股权,3月收购了广州粤华物业51%的股权,3家被收购物业服务企业的规模共达到了4548万平方米,不仅大幅增加了雅生活的在管面积,也增加了其管理项目中第三方项目占比。

但这只是雅生活收并购的开始,9月4日,雅生活发布公告称,正与中民物业进行股权收购商议,双方已经达成了初步协议,如果此单交易成功,雅生活第三方在管面积又将大幅提升。

上市的物业服务企业除了南都物业、中奥到家以及浦江中国之外,都拥有房地产开发商背景的母公司,企业在进行外拓时,除了依赖母公司的战略拓张外,同时也会向外拓展第三方开发商项目。

在上市企业中,对于母公司依赖度最高的是奥园健康和和泓服务,目前在管面积的92%来自于母公司。

披露管理面积结构的企业中(注:绿城服务未披露管理面积结构)第三方占比最高的是雅生活服务,虽然雅生活背后有雅居乐与绿地两家企业进行支撑,但是近年来外拓步伐加快,相较于母公司给予的面积增速来看,第三方的增速更可观。

03、中期业绩

运营差异显现,增值服务成为新增长点

收入:保持三成增长,物业费收入仍是主源

2019年上半年,上市物业服务企业营业收入均值为12亿元,同比平均增速为33%,上市物业服务企业在收入端逐渐形成梯队。

绿城服务与碧桂园服务以30亿以上的营收位列第一梯队,分别为36.6亿元与35.2亿元,但是碧桂园服务的增速较高,同比增长达74.4%,其主要原因是本年度碧桂园服务的物业管理服务与增值服务都取得了约超过70%的增幅。

碧桂园服务目前在管面积达到了2.17亿平方米,约比去年年底增加了3500万平方米,同时碧桂园服务也采取了轻资产模式,向外拓展第三方增值服务合作商,新增社区养老等服务,实现了3.1亿元的收入。

而绿城服务继续发展现有养老、早教、零售等服务,保持了一贯的增速,稳步前行。

第二梯队是营收约在20亿元的雅生活、中海物业和彩生活。

这个阶梯中雅生活服务是收入最高、增幅最快的企业,它凭借上市物业服务企业中唯一双地产股东的背景,达到较强的内生式增长,同时自己也通过收并购活动加大外拓步伐,实现“双翼”增长。在年报中,雅生活服务明确提出,未来将继续推进市场外拓活动中的收并购及第三方物业占比。

而中海物业在2019年的半年报中将业务结构进行了调整,对增值服务重新做了定义,扩大了范围,使增值服务收入同比增加37.2%。

彩生活在上市物业企业的整体增速中,稍显缓慢,同比仅增加了3.1%。根据半年报显示,彩生活2019年上半年,增值服务收入同比减少了2亿元,下降了5.6%。

第三梯队是营业收入低于10亿元的企业,约占上市企业数量的六成,虽然这部分企业整体盈利能力较弱,但仍存在潜力。

例如永升生活服务,其收入同比增加了61%,而这部分收入主要来源于社区增值服务。由于在管面积的规模扩大,服务使用者数量大幅增长以及多样化产品的渗透率,永升生活服务的社区增值服务收入较 2018年同期了增长 162.2%,约人民币8700万元。

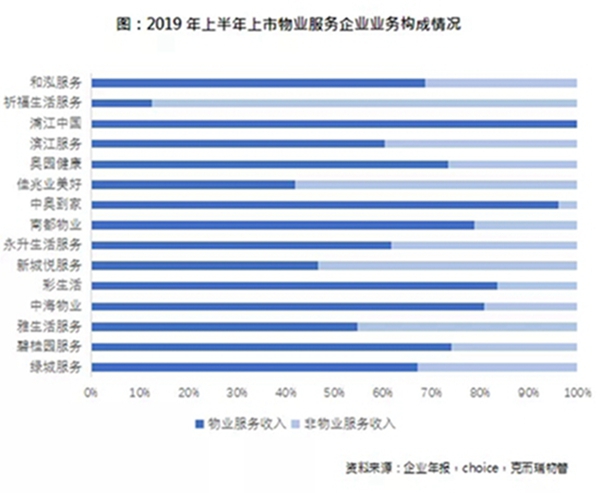

非物业服务收入使企业收入结构更加多元化。雅生活服务明显呈现出“两线并行”格局显得格外引人注目。

今年上半年,雅生活服务将三条业务线变为四大业务板块,形成物业服务公司、资产管理公司、公共服务公司和社区商业公司四大板块协同发展的格局,实现了社区增值服务收入约1.5倍的涨幅,根据年报显示,雅生活未来将实现全业态管理、全生活场景、全生命周期的服务覆盖。

此外,新城悦服务非物业收入首次超过了物业服务收入,主要源于资产管理以及拎包入住服务。新城悦去年开始培育的资产管理的业务,上半年达到了约人民币2280万元的收入,使新城悦的非物业收入得到了极大的增加。

在年报中,新城悦也提出了将完善拎包入住业务和资产管理业务的业务模型,在未来增加非物业服务收入的战略规划。

毛利:头部企业主营业务运营能力强,毛利增速受人力成本影响大

头部企业主营业务盈利能力较强。上半年上市物业服务企业的平均毛利为3.6亿元,平均毛利之上的企业仅有5家,除了碧桂园服务以13.8亿远超其他企业之外,雅生活、绿城服务、彩生活与中海物业的毛利都在约5-8亿元左右。

在头部5家企业中,虽然主要毛利收入主要来源于都是物业管理服务,但是在毛利率方面,各家的增值服务都强于物业服务。其中增值服务毛利最高的就是以平台化著称的彩生活,在彩生活披露的年报中,增值服务毛利率达到了81.9%。

目前彩生活的平台管理面积已经达到了12亿,管理市场较为可观,再加上360与京东等互联网企业的入股,下半年彩生活增值服务的收入可能还有提升。

在毛利增速方面,大部分企业都保持了较高的增速,例如碧桂园服务、新城悦等的增速都在70%以上,永升生活、雅生活与奥园健康的增速也在60%左右。

但是部分企业也出现了负增速的情况。彩生活相较于去年同期,毛利下降了4.8%,根据彩生活年报显示,其主要原因是因为物业管理服务人工以及外包成本的变动,导致了物业管理服务毛利的下降。

而中海物业的毛利是受到了人力结构调整的影响,企业将后台的部分后勤人员调整到了前线,同时增加了项目的管理人员,这部分人力成本就随之增加,减少了毛利。

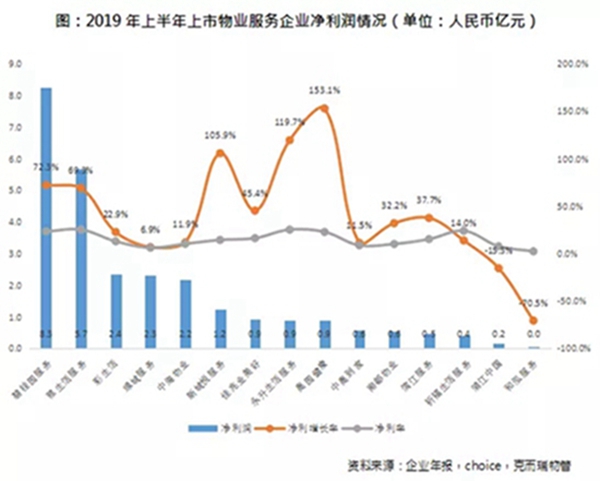

净利润:净利增长差异大,奥园、永升与新城悦表现优异

上市物业服务企业上半年平均净利润为1.1亿元,净利率为15.1%。同比净利增速破百的有三家企业,分别是奥园健康、永升生活服务和新城悦服务。

根据奥园健康的年报显示,取得如此快速的增速,除了商业运营收入增加之外,还出现了因为汇兑产生的收益以及出售医美业务获得的收益,再加上国家西部大开发的税率优惠政策,奥园健康在2019年上半年净利润增幅取得了较为明显的成绩。

其次,永升生活以及新城悦的净利率增长也极为可观,但是两家公司的管理方式完全不同。永升生活服务在2019年上半年对于基础物业收入以及社区增值服务收入都有较大的提升,特别是在社区增值服务方面,同比增长了162%。

2019年上半年,永升生活服务构建了包括“旭惠团”、“邻聚游”、“旭惠美家”及“租售中心”在内的永升UP生活增值服务体系,开发适合小区业主的增值服务产品,推动了增值服务收入的增加。

而新城悦上半年度在主营业务方面并无显著增长,净利润的主要增长点在于汇率波动以及其他利息收入,具有不稳定性。

04、资本市场表现

碧桂园服务市值一枝独秀,行业股价差异大

资本市场是对于企业动态最为敏感的探测仪,在企业报告公布当天,资本市场的反应就是对于本年度企业答卷的打分。纵观15家企业在年中报告发布当天的市场表现(南都物业按当天汇率换算成港元),深刻的体现了几家欢乐,几家愁。

就各家上市物业服务企业年报发布当天收盘价来看,整个市场股价呈阶梯状分布,碧桂园服务、南都物业、雅生活服务和佳兆业美好处于第一梯队,市场对于其认可度较高,收盘价在14元以上。南都物业作为唯一一个A股上市的物业服务企业,决定了它的市场价格会高于其他港股企业,但是还是出现了负增长,其上半年表现略低于市场预期。

而股价在3-7元的企业属于第二梯队,整体发展较为平稳,但是其中也出现了高涨幅的企业,比如新城悦服务的涨幅就达到了6.3%,在整个物业上市企业的市场中,仅次于碧桂园服务。目前看来,新城悦在业务方面的涨幅并不明显,但是净利润表现良好,再加上新城集团约1.3亿平方米的土储面积,未来新城悦的发展还待观察。

第三梯队的企业股价基本上都是在3港币以下,其涨幅并不明显,受到市场关注度较低,其中,和泓服务还出现了下跌。和泓服务是今年刚上市的企业,其本身体量较小,第三方物业还待开发,受到上市费用影响较大,半年报表现结果不如市场预期,出现了股价下跌。

从企业发布半年度报告当天市值情况来看,大部分企业的市值都在100亿左右,碧桂园服务以560亿港元位列上市物业服务企业市值第一,约为市值第二的雅生活服务的3倍,其市盈率也达到了39.4,是上市物业企业中当之无愧的龙头企业。

虽然和泓服务的股价出现了下跌,但是其发展依然还是受市场期待,市盈率达到了59.6,是上市物业服务企业的市盈率首位。资本市场关注的是企业未来的发展,所以目前对于和泓服务来说,如何合理规划未来发展,使资本市场看到其潜力,是至关重要的。

虽然上市的物业服务企业市值平均是地产的5倍以上,但是总体看来,目前上市物业服务企业头部力量依然薄弱,需要更多优质企业的加入。目前资本市场重点关注的对象还是在碧桂园服务、雅生活、绿城服务、中海物业和彩生活五家企业上,其他上市企业对于资本市场的影响力还较弱。

在后房地产时代,物业管理服务是房地产链条中重要的一环,但是距离形成物业管理行业在资本市场的板块影响力还有一段距离,需要更多优秀的企业加入其中,现在已经有保利物业等优质企业在上市的进程中,未来让我们一起期待更多企业加入资本市场,使物业管理市场更加蓬勃发展!