[摘要] 由于疫情影响的深入,收入预期的调整也在影响着置业群体的需求结构变化。

随着国内疫情的有效控制,各大城市复工复产,人们的生活秩序逐步恢复正常。但始料未及的疫情,依然带来了难以想象的影响,不管是宏观经济,还是微观个体,影响已渗透至方方面面。

由于疫情影响的深入,收入预期的调整也在影响着置业群体的需求结构变化。上周我们推出第一期关于客户住房需求变化的研究,显示疫情后有将近65%的家庭准备买房或换房。

但目前,全民收入进入下调阶段,不少企业为“活下去”纷纷开始裁员降薪,以减轻企业用工成本。由此引发的连锁反应正在发生,一季度招聘进度明显放缓,全国招聘量、薪资总量已连续两月回落,核心城市高收入群体以及二三线城市低收入群体大幅减收已是大概率事件,部分低收入群体或将收入停摆。

这一数据,反映到房地产行业,将带来一场需求端的革命。

为了更好的预判疫情影响下的潜在置业群体需求结构变化。我们做了另一项调查问卷,即关于疫情对二三线客户置业需求的影响,覆盖了29个二线城市以及150个三四线城市。从近万份有效调研问卷中,我们发现,2020年房地产市场购房需求端消费降级正在发生,购房者的购房意愿、需求结构、对价格的承受力都将发生很大改变。

尽管我国新冠肺炎疫情防控成效显著,但由于海外疫情形势异常严峻,境外输入压力以及二次爆发风险不断积聚。整体来看,本次疫情波及广、时间长、复工慢,对产业经济的冲击不容忽视。

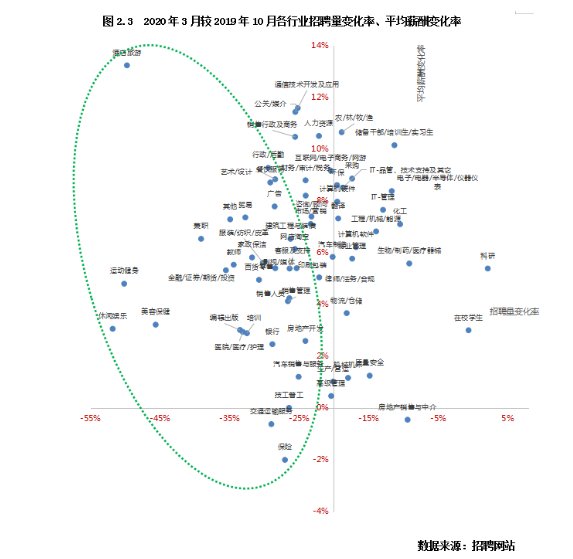

交通运输、餐饮、住宿、旅游等服务行业是疫情影响的“重灾区”。据3月16日国家统计局公布数据显示:1-2月份,社会消费品零售总额同比下降20.5%。

疫情尤其对抗风险能力较差的中小企业经营产生巨大负面影响。清华大学经济管理学院等机构对995家中小企业进行了调查,结果显示34%的企业现金流只能维持1个月开支,33%的企业可以维持2个月,能维持4个月及以上正常开支的企业占比不足15%。

受新冠肺炎疫情影响,企业停工停产增多,用工减少,就业人数下降,失业率明显上升。1月和2月,全国城镇调查失业率分别为5.3%和6.2%,环比分别上升0.1和0.9个百分点。

基于居民收入预期,2020年购房消费或将持续降级,户型小型化趋势也将愈加明显,成交主力或将由110-140平方米降级至90-110平方米。相较而言,改善性需求依旧坚挺,中高档产品更易快速去化,三房成交占比有望稳步提升。反观核心城市豪宅市场去化前景难言乐观,去化速度或将进一步放缓。

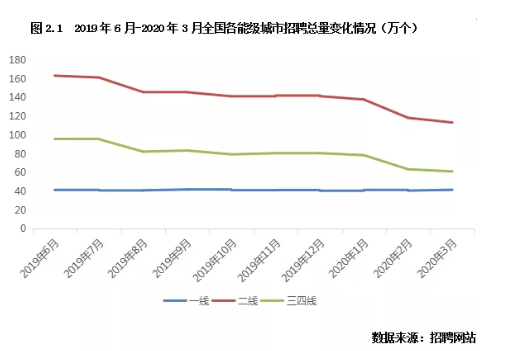

一季度招聘量锐减,三四线领跌

由于疫情导致的复工难等客观问题,企业短期用工需求势必受到影响,叠加经济增速放缓、企业经营周转困难等多方面因素,迫使企业加强对用工成本的控制,并采取了一系列的应急措施。譬如内部的降薪裁员、外部的放缓甚至暂停招工等。

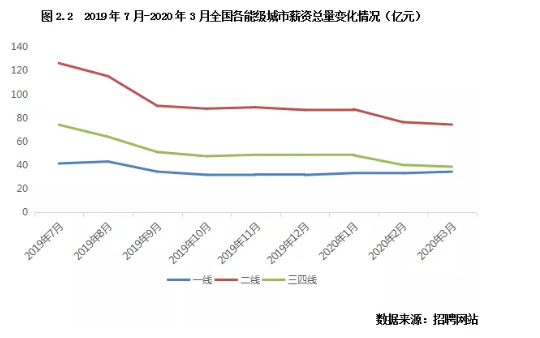

为了前瞻性地预测疫情影响下未来居民收入预期,我们从招聘网站重点抽取招聘总量和薪资总量两个指标,量化反映企业用工需求以及居民收入变化情况。

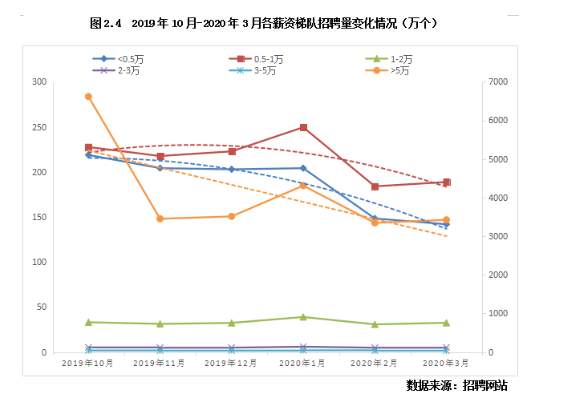

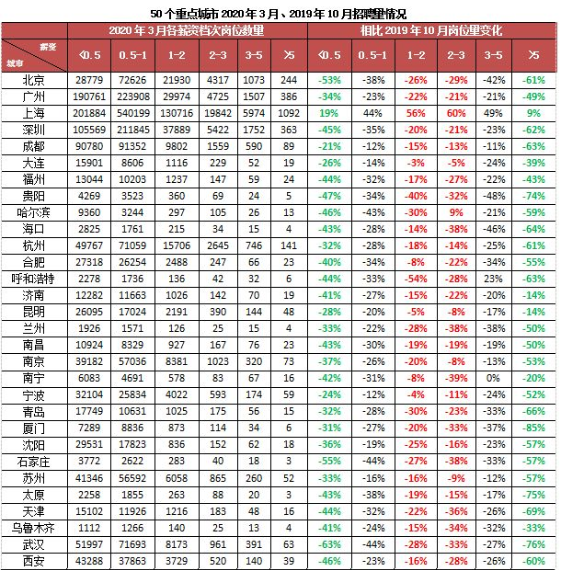

从招聘总量来看,全国招聘岗位数2020年2月、3月连续下滑,本该是招聘旺季的3月,相较1月仍减少了40余万个岗位,相较2019年7月岗位数缩减幅度更是高达27%。分能级来看,一线城市招聘总量整体保持平稳,疫情发生后招聘岗位数仍稳中有升,二三线城市用工需求大幅滑坡,尤其是三四线城市,3月招聘岗位数相较2019年6月减少了34.7万个,降幅达36%。

薪资总量在疫情发生后同样明显回落,2020年3月全国薪资总量相较1月下滑13%,相较2019年7月下滑34%,其中三线城市下滑最为显著,薪资总量相较去年7月近乎腰斩。

中间收入群体更具“免疫”效应

从薪酬结构的变化趋势来看,疫情对月薪5千以下低薪以及5万以上高薪群体收入预期影响最大。其中,月薪低于5000元的岗位招聘需求明显缩量,2020年3月岗位数较1月下降30%,较2019年10月下降35%。

与此同时,月薪5万以上招聘需求更是显著缩量,2020年3月岗位数较2019年10月下降48%。基于平衡企业用工需求以及薪资支出等多方面因素考量,疫情阴霾下企业更可能大幅缩减5万以上高薪岗位招聘需求,有利于快速平衡薪资支出总量以及整体的薪资结构。

反观,月薪在1-3万元中间收入岗位招聘需求相较旺盛,2020年3月岗位数止跌回升,环比上涨5%,较2019年10月仅微降2%。主要原因在于中间收入群体大都拥有高学历或者较高的工作技能,短期内很难被替代,乃是优质公司竞相争夺的对象。因此,尽管各行业都在缩减用工需求,但优质公司仍不惜投入重金用于人才梯队建设,中间收入群体更具“免疫”效应。

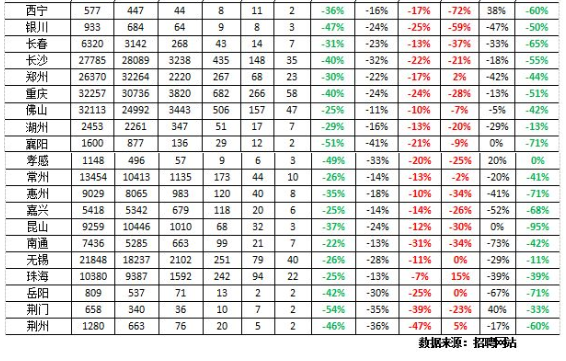

值得一提的是,重点城市1-3万月薪岗位数量整体跌幅有限,仅2成以上城市跌幅超30%,宁波、大连、珠海等多城基本持平,上海、开封等更是不跌反升,显示疫情下中间收入岗招聘需求相较坚挺。

二房需求继续回落

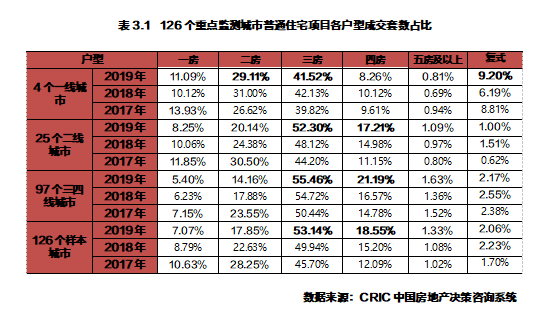

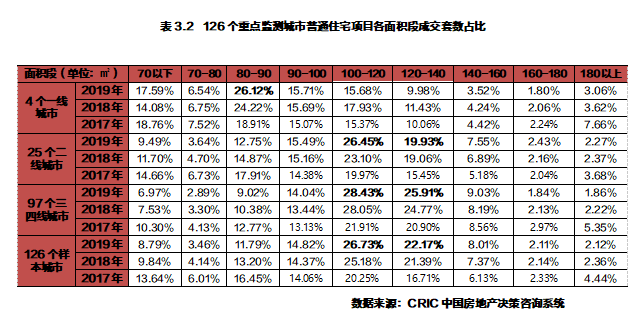

2017年以来,改善需求动能明显减弱,二线城市四房、三四线城市三房占比增幅皆有放缓的趋势。刚需明显退坡,两房占比持续走低。其中,一线城市刚需化,成交主力集中在80-90平方米,二线以及三四线城市主力面积段集中在100-140平方米,但占比增幅明显放缓。受限于市场购买力透支,户型小型化趋势明显,一线城市90平方米以下、二三线城市100-120平方米三房占比持续提升。

2019年,CRIC重点监测的126个城市三房占比高达53.1%,稳居成交主力,四房比重升至18.6%紧随其后。但就增速而言,两房占比持续走低,较2017年减少10.4个百分点。

一线城市迫于高房价压力,总体刚需、刚改需求旺盛。2019年,一线城市二房、三房合计占据7成以上的市场份额,其中三房占比达41.52%,仍是市场成交主力。2017年以来,二房、三房占比皆由升转降,2018年分别增长4.38个百分点和2.31个百分点,但2019年分别下降1.89个百分点和0.61个百分点。

二线城市改善需求持续释放,三房占比加速增长,但四房占比增幅回落。2019年,二线城市成交主力三房比重升至52.3%,同比上升4.18个百分点,增幅较2018年增长0.26个百分点;四房占比持续上升,但增幅较2018年减少1.6个百分点。

三四线城市四房占比提速增长,但三房占比增势趋缓。三四线城市改善性需求最为活跃,三房占比长期在50%以上,2019年占比再增0.74个百分点,增幅较2018年减少3.54个百分点。四房占比持续提升,且有加速增长的态势,2019年占比增加4.62个百分点,增幅较2018年扩大2.83个百分点。

一线城市热销户型趋于小型化

在改善需求动能减弱的推动下,100-140平方米面积段产品最为畅销。2019年,CRIC重点监测的126个城市中100-140平方米产品合计占比近五成,占据绝对成交主力。不过,100-140平方米占比增幅明显放缓,2019年占比增长2.33个百分点,增幅较2018年减少7.28个百分点。

一线城市热销户型面积趋于小型化。2019年,一线城市90平方米以下产品占比过半,其中80-90平方米产品持续热销,占比升至26.12%,较2017年净增长7.21个百分点。反观100平方米以上各面积段产品全线回落,尤其是180平方米以上产品比重大幅下降,较2017年净减少4.6个百分点,小型化成一线城市置业人群新风向。

二线城市主力面积段100-120平方米占比逐年递增超3个百分点,但次主力面积段120-140平方米占比增幅回落。2019年,二线城市成交主力面积段集中在100-140平方米,占比达46.38%。其中,100-120平方米产品更受市场欢迎,占比逐年递升超3个百分点。120-140平方米产品成交热度下滑,2019年占比提升0.87个百分点,增幅较2018年减少2.74个百分点。

三四线城市主力面积段100-140平方米占比增势明显放缓。三四线城市成交主力面积段集中在100-140平方米,2018年成交占比首次过半,2019年进一步升至54.34%。不过,100-140平方米占比增幅明显放缓,2019年占比增长1.52个百分点,增幅较2018年减少8.49个百分点。

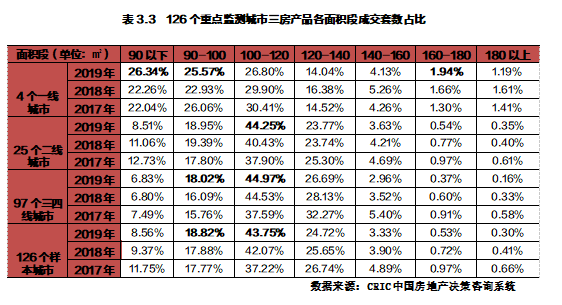

二三线100-120平米比例上升

当前市场整体购房主力需求已由二、三房向三、四房转变,就主力产品三房而言,又以100-140平方米三房最受市场欢迎。

2019年,一线城市90平方米以下三房成交占比大幅攀升,较2017年净增加4.3个百分点, 100-120平方米则持续下跌,较2017年净减少3.61个百分点,整体刚需小型化特征显著;二线城市主力面积段100-120平方米三房占比持续上升,且涨幅进一步扩大,较2017年净增长6.35个百分点,90平方米以下三房则较2017年回落4.22个百分点降幅最大;三四线城市100-120平方米三房比重继续增加,较2017年净增长7.38个百分点,而120平方米以上各面积段成交则有不同程度的回落,尤以120-140平方米三房下滑最为迅速,较2017年净减少5.58个百分点。

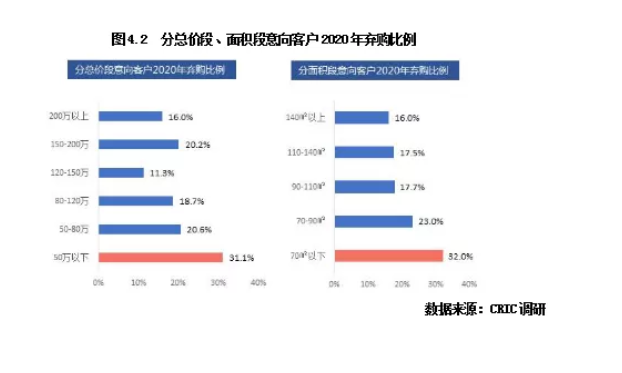

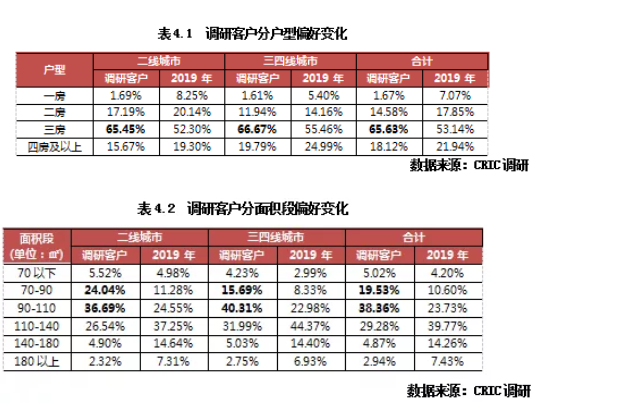

超3成底层刚需将弃购

从置业需求结构影响的调研结果来看,2020年潜在置业客群更为偏好主力三房户型,成交占比有望从2019年53.14%提升至65.53%,净增长12.49个百分点。反观一房、二房、四房及以上户型销售前景不容乐观,成交占比均有不同程度的回落。尤其是一房,暂以5.4个百分点跌幅居首,说明疫情后底层刚需显著退坡,调研数据显示,超3成的刚需准客户或将放弃置业计划,一房销售前景或将更加惨淡。

二线城市三房最受市场欢迎,成交占比或将进一步提升至65.45%,较2019年净增长13.15个百分点。而以一房为代表的底层刚需显著预冷,成交跌幅最为明显,较2019年净减少6.56个百分点。

70-110平方米小户型成交更为活跃,成交占比有望持续提升,较2019年净增长24.9个百分点。反观110平方米以上中大户型成交占比或将明显回落,较2019年净减少25.43个百分点,140平方米以上大户型占比更是降至7.22%低位。

三四线城市改善性需求有所退坡,三房成交占比继续回升,但四房及以上占比明显回落。三四线城市三房始终占据最大的市场份额,占比或将继续提升,涨幅多达11.21个百分点。其次为四房,占比约19.79%,但较2019年明显回落,跌幅达5.2个百分点。

成交主力或将由110-140平方米降级至90-110平方米。其中,90-110平方米户型成交占比有望升至40.31%,较2019年净增长17.33个百分点。110-140平方米户型成交占比或将跌落至31.99%,较2019年净减少12.38个百分点。

70平米以下刚需 弃购最为严重

鉴于中间收入群体收入有望继续走稳,长期来看改善性需求依旧坚挺,中高档产品更易快速去化。而在疫情结束后,改善性需求或将快速释放,尤其是三房,仍是市场成交主力,成交占比有望稳步提升。

反观核心一二线城市高收入群体或将大幅减收,或多或少将对核心城市豪宅市场产生一定负面影响,去化速度或将进一步放缓。

二三线城市低收入群体大概率将大幅减收,部分群体更将收入停摆,预计二三线城市底层刚需家庭买房贵且难,低档产品去化速度或将显著放缓,一房、两房成交占比或将持续走低。

值得警惕的是,2020年二三线城市50万以下、70平方米以下产品弃购现象或将最为严重,调研所得超3成的准客户或将放弃置业计划,此类产品去化前景着实不容乐观。

鉴于底层刚需家庭大都是低收入群体,收入来源单一化,工资性收入往往占据极高的比重,更易受疫情的负面冲击。基于未来收入预期下滑,底层刚需家庭购买力难以为继,弃购的可能性自然也将更高。