[摘要] 各房企已相继发布了2019年度业绩报告,从财务数据来看,盈利指标整体表现并不乐观。

各房企已相继发布了2019年度业绩报告,从财务数据来看,盈利指标整体表现并不乐观。

一方面,行业利润空间持续受到挤压,利润规模增速随着2018年出现拐点,放缓趋势显现,2019年拐点进一步得到确认,继续下行。

另一方面,高地价项目和资本化利息进入结算期,推高营业成本,整体利润率也呈现下滑趋势。

总体而言,在行业整体增速放缓的趋势下,房企的盈利也面临了更大的挑战,如何维持盈利水平、提升自身盈利能力成为行业共同的课题。

自2018年以来,在“房住不炒”的政策总基调下,房地产行业整体规模增速呈现下降趋势。受销售业绩增速放缓影响,2019年房企营业收入增速也明显下滑。

目前,各房企已相继发布了2019年度业绩报告,从财务数据来看,盈利指标整体表现并不乐观。

2019年,万科的毛利率由2018年37.48%下降至36.25%。其中,房地产及相关业务的结算毛利率为27.2%,下降2.5个百分点。在连续两年增长后,万科的房地产业务毛利率出现下滑。

2019年,“利润王”中海的毛利率为33.7%、净利率为25.4%,在连续两年走高后也出现下滑。以稳健著称的龙湖,去年毛利率为33.6%,核心税后利润率为15.5%,后一个指标已连续两年下降。远洋集团的净利率低至8.18%,连续三年下滑。

实施了“以价换量”策略的恒大,毛利率从2018年的36.2%降至27.8%,降幅达到8.4个百分点。

2019年,旭辉、华润、新城控股等大型房企都出现利润率下滑的现象。

碧桂园方面就在其2019年业绩会上表示:“我们不以规模来论英雄,更多的是追求有利润的现金流。疫情既是挑战也是机遇,通过现金流的腾挪空间发挥市场的机遇,现金流稳健的同时,增加我们的利润。”

新城方面也认为,行业的趋势整个利润率属于平稳下滑的状态,所以未来整个住宅的利润率并不会非常高。为此他们会更加关注质量、关注对标企业和项目并保持快速的响应。

我们认为,当利润下滑成为行业常态,叠加各大房企的成本管控不及预期,利润空间持续受到挤压,2019年,对各大房企来说,无论是营收、利润规模的持续增长,还是利润率水平的维持都面临了较大挑战。

在行业整体增速放缓的趋势下,房企在拿地、融资等方面的成本压力仍然持续,利润率或将继续下行,面临盈利压力,提质增效逐渐成为行业共识。如何提升成本管控能力、实现精细化管理转型,将成为房企可持续发展的一项重任。

01、利润规模增长受到挤压

从50家行业典型上市房企的营收与利润规模来看,2019年整体营业收入为34427亿元,同比增长24.7%,增速较2018年的34.8%下降10.1个百分点。整体营业成本为24118亿元,同比上升30.4%,增速与2018年基本持平,仅下降0.6个百分点,远低于营业收入增速下滑幅度。

50家行业典型上市房企:万科A、新城控股、金科股份、大悦城控股、中国恒大、碧桂园、融创中国、中国海外发展、华润置地、龙湖集团、世茂房地产、中国金茂、旭辉控股集团、正荣地产、中梁控股、富力地产、融信中国、绿城中国、龙光地产、雅居乐集团、远洋集团、佳兆业集团、美的置业、中国奥园、新力控股集团、合景泰富集团、时代中国控股、中骏集团控股、路劲、禹洲地产、建业地产、越秀地产、建发国际、宝龙地产、首创置业、弘阳地产、保利置业集团、德信中国、当代置业、花样年、景瑞控股、力高集团、瑞安房地产、天誉置业、国瑞置业、朗诗绿色集团、大发地产、合生创展集团、银城国际、阳光100

在营业收入和营业成本双重挤压下,毛利规模增速下降趋势更加显著。50家典型上市房企2019年实现总体毛利润10309亿元、归母净利润3746亿元,分别同比增长13.2%、14.9%,毛利增速较2018年大幅下降30个百分点,归母净利润增速也下降了4.9个百分点。

图:2015-2019年50家典型上市房企营收、利润规模及增速(亿元)

数据来源:企业公告、CRIC

2019年,50家典型上市房企中营收增速放缓的超过半数、达26家,部分头部房企增速下降幅度处于高位,放缓趋势显著。归母净利润增速下滑房企占到六成,大发地产、德信中国等房企归母净利润增速降幅都较大。

图:2019年部分典型房企营收与归母净利润规模增速变动

数据来源:企业公告、CRIC

02、房企盈利能力面临压力

从利润率来看,2019年房企盈利能力面临下行压力,整体毛利率、净利率、归母净利率均呈现下滑趋势,其中毛利率降幅最大。

50家典型上市房企加权平均毛利率为29.9%,同比下滑3.1个百分点,毛利率中位数为28.8%,同比下滑2.8个百分点。加权归母净利率和归母净利率中位数分别为10.9%、10.5%,分别下降0.9个百分点和0.3个百分点。

图:2015-2019年50家典型上市房企整体利润率

数据来源:企业公告、CRIC

多数房企利润率下行,处于规模扩张期的成长型房企面临更大的盈利压力。

50家典型上市房企中,毛利率、归母净利率下行房企分别达到37、35家,占据大比例份额,反映出房企利润率普遍下行的现状。在当前市场竞争格局下,头部房企受益于行业集中度上升红利,而中小房企则在拿地、融资等方面面临较高的成本压力,盈利能力备受挑战。

特别是处于规模扩张期的成长型房企,在高周转模式下通常采取“以价换量”策略,增收不增利的现象也常有,这类房企利润率普遍较低,利润水平难以维持,面临下行压力。

例如,大发地产自2018年上市以来,销售规模扩张迅速,2017-2019年年均复合增长率达126%,在高周转模式下,2019年毛利率为22.9%,净利率也仅为8.1%,归母净利率为7%,均处于行业低位。

随着大型房企将重心转向提质增效上,房企盈利分化趋势也将越来越明显,成长型房企在规模扩张中如何平衡增长质量,将成为是否可持续发展的关键问题。

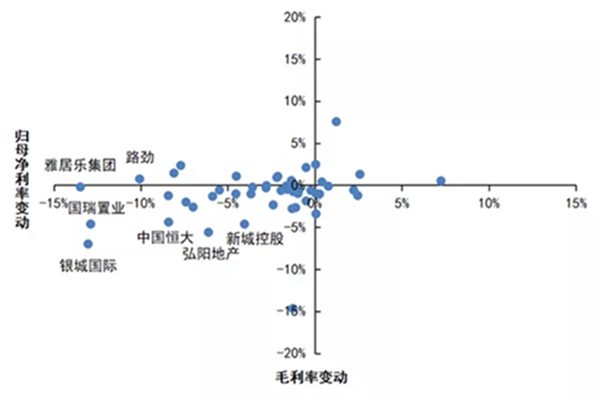

图:2019年部分典型房企毛利率与归母净利率变动

数据来源:企业公告、CRIC

03、高地价项目和资本化利息推高营业成本

2019年,房企整体利润空间持续受到挤压,无论是营收、利润规模的持续增长,还是利润率水平的维持都存在较大挑战,盈利能力面临考验。

2017年之后,土地市场价格上升、竞争加剧,房企普遍面临较高的土地成本,各地历史地王进入结算期是导致利润率下降的主要原因之一;

利息资本化对营业收入及毛利率的滞后性影响显现,特别是2018年融资监管加强,融资渠道收紧,面临较高的融资成本,多数房企调高利息资本化率,以优化当期利润指标,但随着项目竣工结算,这部分利息计入营业成本,促使利润率下行。

在政策调控下,一二线城市限价,房价上涨受到抑制,加上2018年以来市场步入调整期,市场去化面临一定压力,项目去化率下降拉长周转周期,降低周转效率,都影响到了企业利润率的实现。

在行业增速放缓的背景下,提高成本管控能力、实现管理精细化转型成为房企提质增效的主要途径,最终将决定企业的盈利能力。

04、仍有部分房企逆势上涨

2019年,在中央“求稳”的政策主基调下,房地产行业整体利润增速放缓,但仍有部分房企的利润规模在逆势中呈现强劲上涨。

第一类是以绿城中国、中梁控股为代表的规模型房企。其中,中梁控股得益于前两年的业绩快速增长,项目结转收入增加,利润规模增长显著,净利润和归母净利润分别同比增长147.6%和98.5%。第二类是以合景泰富、合生创展为代表的加速发展型房企。其中,合景泰富得益于运营体系升级成效显现,2019年实现营收量级的跨越,净利润同步提升142.0%至100.6亿元。第三类是以新力控股为代表的新上市房企。新力控股于2019年上市以来,财务状况改善明显,同时发展势头强劲,净利润和归母净利润分别同比增长263.0%和373.4%至20.1亿元和19.6亿元。

表:2019年典型房企归母净利润增速TOP10(亿元)

数据来源:企业公告、CRIC

还有个别房企凭借合理的战略规划及突出的运营能力,在行业整体利润空间受挤压的背景下,盈利能力持续提升。

例如,融创中国凭借卓越的收并购能力,以及一、二线城市深耕战略的持续推进及完善,盈利能力持续增长。2019年,融创中国在净利润同比增长61.4%至281.6亿元的同时,净利率提升2.6个百分点至16.6%。

宝龙地产的“商住一体”开发模式及建设综合体为主的拿地策略,以低土地成本和高确定性销售增长保证其毛利率在行业高位企稳。同时,得益于运营能力的持续优化,2019年宝龙地产的净利率提升4.5个百分点至23.1%;归母净利率提升1.0个百分点至15.5%。

而合生创展在“慢周转、重利润”的整体战略下,控制低土地成本及高端产品定位,尽管规模发展滞缓,但近年来利润率水平保持行业领先,且持续增长。2019年,合生创展的净利率和归母净利率分别进一步提升8.1和7.6个百分点至51.9%和51%,毛利率维持在50.3%的行业高位,同比增加1.2个百分点。