[摘要] 自2016年四季度以来的近一轮房地产调控,在政策力度、调控模式、城市范围等各方面的限制均严于以往,不仅在商品房市场上迎来了限购、限贷、限价、限售的“四限时代”

自2016年四季度以来的近一轮房地产调控,在政策力度、调控模式、城市范围等各方面的限制均严于以往,不仅在商品房市场上迎来了限购、限贷、限价、限售的“四限时代”,在土地市场上也开始执行“限地价”、“限售价”等多种模式,并加速推进房地产税落地,对房地产开发提出了新的发展方向:试点租赁住房市场。

而2017年末明确的“长效调控机制”路线,更让各城市房地产发展出现了新的变化:众多一二线城市在政策调控的指引下,投资性需求退出、价格趋于平稳,为长期发展留下了更多空间;而部分具有一定经济基础的三四线城市在货币化安置、购房观念转变、新型城镇化等因素的推动下,迎来了量升价涨短期暴涨行情,房地产发展“虚火”上升,留下了长期发展的隐患。因此在当下这个时点上,我们也有必要对城市的基本面指标再做细筛,对不同城市的发展前景再做客观的量化评价。

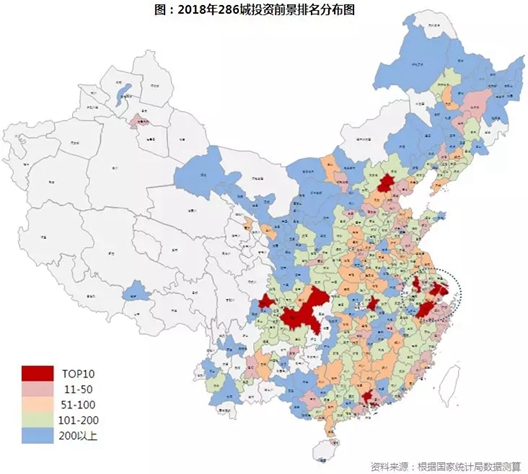

2018年,本中心在历年的研究基础之上,继续将研究对象覆盖全国286个地级以上市,同时更完善了分析方法,综合运用因子分析、相关性分析、回归分析、Ahp层次分析、德尔菲法等多种数学工具,对房地产市场前景进行定量化研究,对不同城市能级的前景来源予以剖析,并对前景较优城市的指标特征进行归纳总结。

榜单发布

榜单解读

1、格局:长三角继续领跑全国 中小城市行业份额进一步提升

前景排行前10的城市和上年相比变化不大,依旧主要分布在京津冀、长三角、珠三角三大经济圈。四个一线城市中上海依旧领跑,各城市排名与上一年位次相同。

长三角、珠三角和京津冀三大城市圈由于经济实力雄厚,居民购买力强,在行业中目前仍然保持着领先的状态。作为国内发展较为完备的城市群之一,长三角向来是投资的热门区域,前景排名前10的城市中就有3个来自该区域。在政策打压下上海及其周边三四线城市的市场热度有所冷却,外溢需求及投资客将目光转向了处于价格洼地的三四线。例如,环南京周边城市滁州、镇江受南京的外溢需求影响,并且购房政策相对而言较为宽松,带动商品住宅成交量大幅度上升,成交价格也在持续上涨。

从资源集中度情况来看,前景排行TOP50的城市拥有全国36%的常住人口,集中了61%的房地产开发投资,但由于受到限售政策的影响,这些城市商品住宅成交面积和成交金额占总成交的比例均有所下降,集中度对比2016年有所下降。

2、赶超:过半二线城市排名上升 三四线强市排名回落

总体来看,一线城市以其巨大的市场规模优势、产业优势、经济优势、资源优势、人口优势等持续成为投资前景最优的4个城市,其他城市与一线城市之间存在较难以跨越的鸿沟;二线城市由于城市基础设施建设、市场供求关系向好等原因,不少城市的投资前景排名均有所上升,而2017年投资前景排行中由于受到一线城市红利辐射而排名靠前的三四线城市,今年则排名有所下降。

排名TOP10的城市中,武汉、杭州分别上升2、3个名次,武汉名次上升,最主要原因在于城市硬实力的提升,武汉处于城建高速发展阶段,2011-2016年的城市基建投入强度全国第一;与之不同的是,杭州的城市基建已经相对成熟,排名上升主要是由于城市的人均可支配收入、人均购房支出名列前茅,2012-2016年,杭州的商品住宅销售金额分别达到8944.83亿元,位列全国第7名,城市的市场容量较大且需求持续增加;海口则是TOP50城市里,排名降幅最大的二线城市,去年海口投资前景位列第27位,但海南投资炒房客聚集,引发了严格的限购、限贷等政策,非户籍居民购房的社保年限延长,且补缴社保等行为均被禁止,在全面“堵漏”下,投资客减少,且海口本地居民的购买里大大下降。

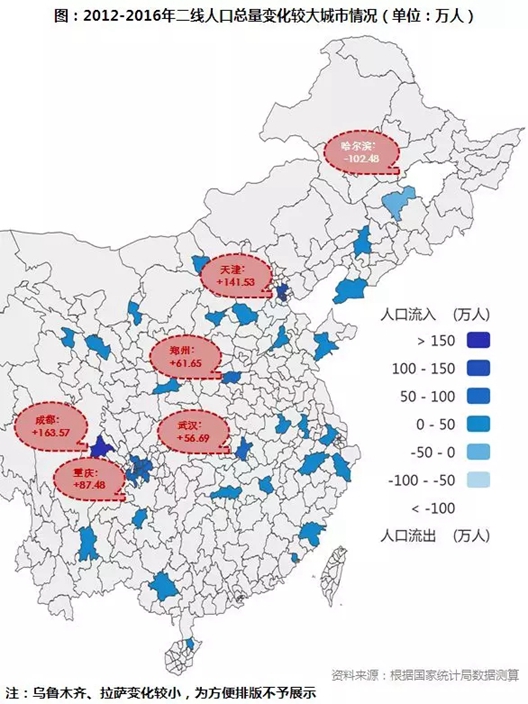

3、需求:人口争夺早已开启 新一线城市房产市场迎来利好

就人口增量角度来看,近年真正唱主角的还是二线城市。城市建设和城镇化的快速发展,为这些城市带来了众多良好的工作机会,而较低的居住成本,更易触及的落户门槛,也在很大程度上减轻了年轻就业群体的生活压力,增强了这些城市的人口吸纳能力。

对于高学历或者高层次人才来说,多数三四线城市虽然房价较低,但适合个人的工作岗位却十分缺乏,薪资也相对较低。这一人群又不可避免地流向一、二线城市。人口年均增量排在TOP15的三四线城市仅有淮南和铜陵两个。淮南和铜陵均属于安徽,较高的人口增量使得淮南的人均宅地供应面积大幅减少,城市排名显著提高;而铜陵的人口增长是受行政区划变更影响,城市的投资前景并没有因此得到实质性改善,反而因为行政区划变大导致人均GDP等指标下降,导致排名不升反降。

伴随着人口增量的变化,以成都、重庆为代表的“新一线”城市房产市场迎来了大量的落户购房需求。人口增量在TOP15的多数二线城市的总排名都有所上升。其中,郑州的房价在这些城市中较低,外地人购房和落户政策在新一线城市中也相对宽松,2011至2016年城市年均人口增量达到17万人,在宅地供应量大幅增加的2016年其宅地消化周期还降低了1.49年,是名次上升最多的城市。

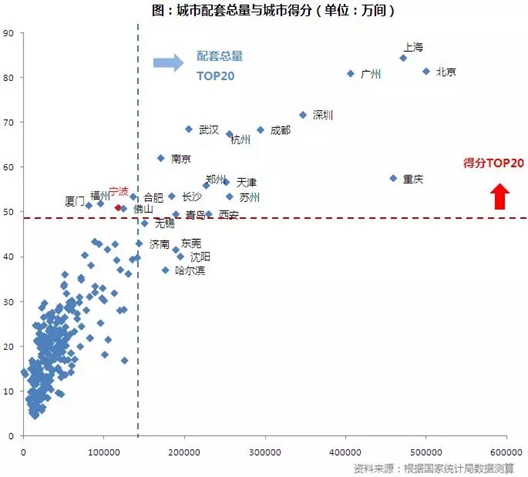

4、配套:核心城市配套发展更优,能级间差距显著

城市商业配套的发展从一定程度上反映了该城市的经济发展和人口情况。一般来说,配套越齐全,该城市的经济发展水平越高,居民的消费能力也较佳。因此,对于房地产市场来说,一个城市的配套越完善,其对投资者的吸引力也越大,市场前景也越被看好。

就城市的市场前景而言,一线、二线、三四线城市的房地产市场前景按照城市能级依次递减,且环一线的三四线城市前景普遍好于其他三四线城市。2016年开始的房地产市场的热点轮动也基本按此规律运行。将城市的配套总量与其前景得分结合来看,两者呈现明显的正相关关系。配套总量和前景得分均排在前20的城市仍多属于三大经济圈,并且除北上广深外,其余城市也均为二线城市,三四线城市则无一个城市入围。而异常点重庆的配套总量虽然仅次于上海和北京,但是其配套密度却仅为5.58间/平方千米,排在整体第90名,城市的配套设施还需要进一步发展,其城市前景相对配套总量较低一些的成都、武汉等城市较差。

各能级表现

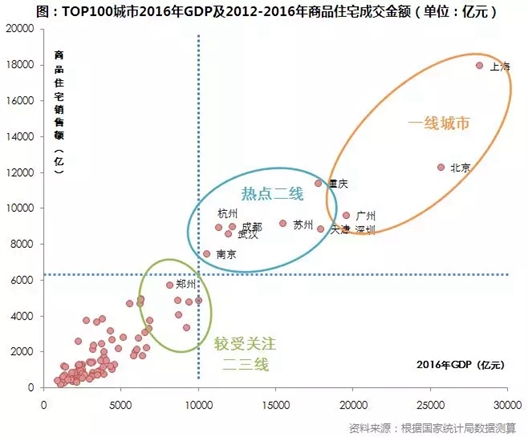

5、一线城市:经济发展领先,市场容量稳居前列

一线城市在经济发展方面作为全国先驱,GDP表现突出,持续稳坐全国第1至第4名位置,尤其上海和北京2016年的GDP分别达到28179亿元和25669亿元,不仅是全国仅有的两个GDP超过2.5万亿的城市,在一线城市内部也与广深拉开了较大差距;相比二线和三线城市来看,一线城市的平均GDP水平分别比二、三线城市高出243%和1186%。根据各城市最新发布的统计数据来看,2017年四个一线城市的GDP均已突破2万亿,且人均GDP也都在12万元以上,深圳的人均生产总值达到183127元,全国第一。

较高的经济发展水平带来房价的提升和人口的持续涌入,房地产市场容量也稳居前列:2012-2016年商品住宅成交金额指标中,四大一线城市排名与GDP排名顺序一致,上海以近1.79万亿元稳居第一,远高于常住人口更多的重庆。

6、二线城市:中、西部热点城市崛起 人口增量领先东部

与一线城市不同,二线城市的人口规模差异较大,33个二线城市中,有6个城市的人口规模突破千万,但拉萨、银川、西宁等人口总量依旧处于低位水平,拉萨2016年常住人口仅有66.55万人,相比2012年的57.6万人增加了将近9万。

人口是购房需求的根本性支撑,也是判断城市投资前景中最重点考虑因素之一:对比2012年与2016年的城市常住人口数量情况,可以看出人口净流入比较大的城市主要为成都、天津、重庆、武汉,中西部二线城市人口聚集加速。相对而言东部沿海的南京、苏州则在人口吸纳的力度上表现较弱,分别仅增加了9.19万和8.27万的常住人口;杭州借助互联网产业飞速发展,吸引了较多相关产业人才,5年常住人口增量达到30.1万人,在长三角城市中领先。

7、三线城市:三大经济区域城市容量快速扩张 城市之间行业份额差距明显

近年来三四线城市的房价有所上涨,但相对而言价格仍比一、二线城市低,购房资格限制也相对不严格,据统计三四线城市商品住宅的平均年成交额为173亿元。而热点城市周边的三四线城市由于接纳这些大城市的外溢需求,商品住宅成交额则远超平均值,整体市场前景较佳。

此类三四线城市主要分布于珠三角、长三角和京津冀三大经济区域:佛山、东莞、惠州、珠海为珠三角典型城市,2016年的商品住宅成交金额分别位列全国13、18、20和23名,其中珠海在2016年的成交金额相比上年增长了一倍以上;无锡依旧是长三角中市场热度最高的三四线城市,2016年商品住宅成交金额达到1000亿元,在全国286城中排25名;京津冀中只有廊坊入围前10,成交金额在三四线城市中仅次于佛山,排在全国第17位。而第10位中山的成交金额也达到737亿元,是2016年三四线城市商品住宅成交金额的平均值的4倍之多,是商品住宅成交金额最少的城市七台河的300多倍。