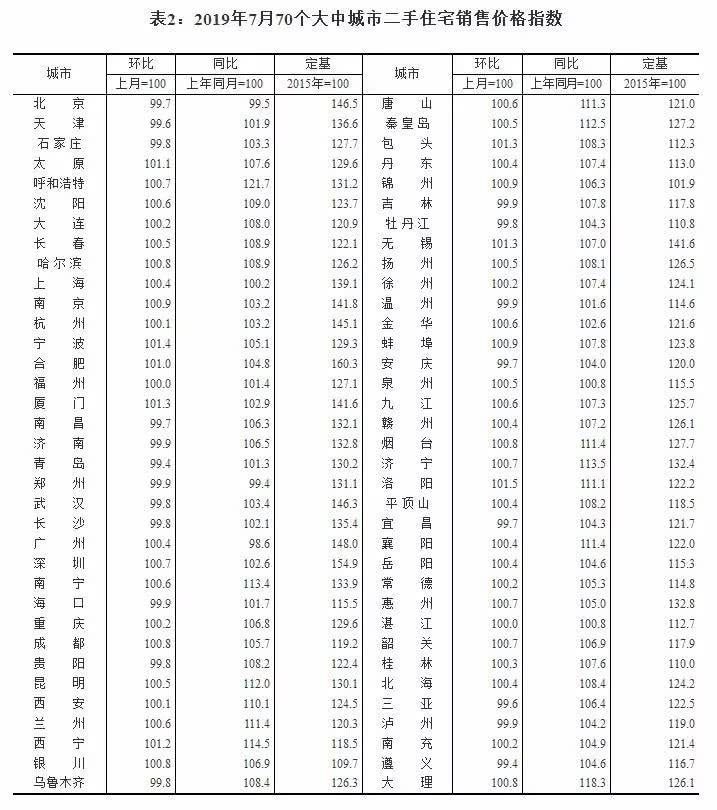

[摘要] “自 2019年 10月 8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率 (LPR)为定价基准加点形成。” 10月 8号此条政策一出,房贷利率正式“换锚”

“自 2019年 10月 8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率 (LPR)为定价基准加点形成。” 10月 8号此条政策一出,房贷利率正式“换锚”,从原来的“以基准利率为基础进行浮动”变为“以 LPR为基础进行加点”。那么此条政策和我们老百姓有何关系呢,新旧房贷利率有何变化,各城市是否呈现出显著的分化特征,市场化利率改革又会对楼市产生怎样的影响呢?在这里 财经秘书 就为您好好说道说道。

房贷利率的前世今生

房贷利率是由中国人民银行统一规定的,各个商业银行执行的时候可以在一定的区间内自行浮动。中国的房贷利率不是一直不变的,而是经常变动的。 1998年房地产支柱地位确立之后, 7月,利率一次性从 10.35%到了 8%,并继续降低。 2008年,金融危机,政府重拾房地产的支柱作用,接连降息。 9月至年底,连续四次降息,从 7.47%降至 5.94%,甚至房价贷款利率普遍打 7折。 2010年开始稍有提高,但不大,基本稳定, 2013年开始,认房又认贷,进入一个小低谷。认房又认贷就是以前有过房贷或买过房,再次买房就算二套。

北京二套房认定标准 2010年7月15日出台,将严格按"认房又认贷"原则界定二套房。专家认为将加重市场观望情绪。 2012年 6月 7日,央行向各商业银行下发特急文件,要求商业银行对个人住房贷款利率浮动区间的下限仍为基准利率的 0.7倍。商业银行将执行新利率:贷款期限在一年以上的,贷款利率于每年 1月 1日调整一次,在借款期限内,如未遇基准利率调整,则贷款利率不作调整。 2014年底,去库存,买房也发展实体经济,自 6.5%降至 2016年 2月的 4.165%, 7折利率也重现江湖。到 2016年,短期内再次翻倍。 2017年开始,限购、限售、基准利率提高从 4.165%提高至 4.9%,且遍上浮 10%以上,再次普遍停涨。

2017年3月,北京 16银行已取消首套房贷利率 9折的优惠,首套房贷利率调至 9.5折。 2019年 8月,全国多城房贷利率上浮 20%。

说完了房贷利率的前世,我们来说说今生。中国银行 9月 20日公布的数据,最新 LPR为: 1年期 LPR为 4.20%, 5年期以上 LPR为 4.85%。考虑到购房者按揭贷款年限一般为 20~30年,故目前大家默认房贷基准利率为 4.85%,较此前的 4.9%基准利率下降 0.05%。虽然基准利率看似是稍微下调了,但新政后的 LPR最终的确定是由市场上 18家有代表性的银行贷款利率报价组成,再由指定发布人对报价进行计算。而且 LPR每个月的 20号都会更新一次,所以简单地比较新政前后的房贷利率高低是不科学的,新政后的房贷利率取决于 LPR以及各自利率加点的高低。

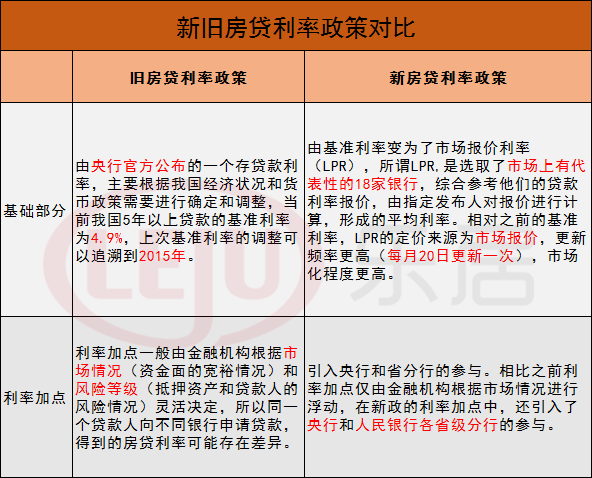

新旧房贷利率政策对比

1、参照物不同:房贷利率“换锚”了,不在参照基准利率,而是参照 LPR。 2、利率下限不同:利率下限就是 LPR,从此再无打折利率。 3、贷款执行利率调整方式、频率不同:以往已经发放的房贷例行根据基准利率,可能几年调整一次,新发放的贷款,利息以后可能每年都要调整一次。各种情况利率变化:说到房贷,其实分很多种,所以利率变化也要分情况说。

住宅类型 | 贷款利率 |

公积金贷款 | 暂不调整,用公积金贷款不会多花利息钱。 |

商业用房购 (40年产权公寓、公建 ) | 贷款利率按不得低于 LPR加 60个基点执行 |

商品房首套房 | 贷款利率不得低于 LPR |

商品房二套房 | 贷款利率不得低于 LPR+60个基点 |

值得特别注意的是, 2019年 10月 8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行,不受本次调整影响。

对于我国房贷利率结构会有何影响?

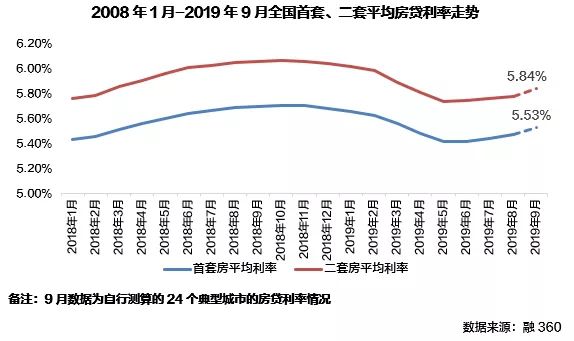

1、房地产信贷依旧趋紧,房贷利率小幅上行 8月恰逢央行发布对房贷利率形成机制进行调整,市场曾一度预期利率中枢将逐步下移,不过从近几个月来房贷利率市场变化来看,自 6月止跌反弹以来一直保持着小幅上行趋势,根据测算的 24个典型城市的房贷利率,首套房为 5.53%,二套房为 5.84%,与 8月相比依然保持着稳步上行的趋势。可见目前国内房地产信贷依旧趋紧。

2、 10月房贷利率稳中有增沪首套房下调 20个基点与之前 95折持平目前已有一些城市率先披露了 LPR加点数据,统计了 24个典型城市的基本情况,数据显示, 10月房贷利率整体保持稳中有增态势,首套房和二套房利率分别小幅上行了 1个和 3个基点,保持在 5.54%和 5.87%。多数城市的首套房和二套房利率均保持着小幅微增的态势,涨跌幅在 5个基点以内。

一线城市首套房房贷利率均值较 9月下行了 5.4个基点,主要源于上海突破了“下限”,下调了基点。事实上,上海在市场化利率定价前,一度是全国首套房利率偏低的城市, 95折基准利率的购房利好在全国范围内也属少有,此次的 LPR“减点”算是一个过渡期,当前利率测算下来也和基准利率的 95折差不多,比较贴合目前上海的市场情况。而二套房利率均值来看,保持稳中有增,和 9月相比,上行了 3.6个基点。上海、深圳均上行了 6个基点,可见政府对投资性需求的遏制还是较为严厉的。

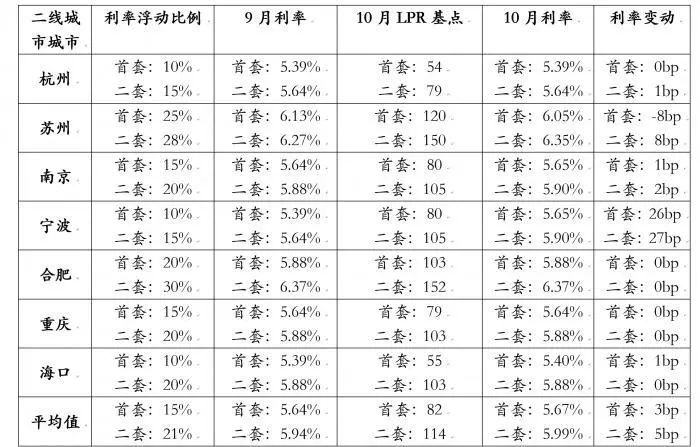

二线城市整体维稳,首套和二套的房贷利率均值和 9月相比分别小幅上行了 2.1和 3.3个基点。部分城市的表现较为突出:苏州 10月首套房贷利率较 9月下调 7.5个基点,二套房贷则上行了 7.8个基点,基本符合鼓励刚性自住需求,打击投资炒房的政策预期;宁波首套房、二套房利率和 9月相比均上行了 26个基点,主要源于前期市场过热,政府力图通过提升利率来抑制部分购房需求;此外,天津、武汉的 10月二套房利率较 9月均上行了 6个基点以上,可见地方政府对“房住不炒”贯彻的决心依旧坚决。

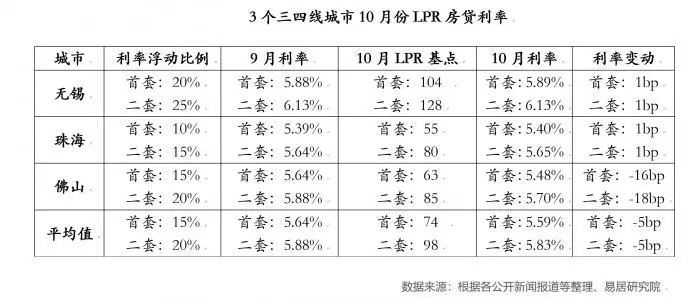

三四线城市首套房利率均值环比上行了 3.5个基点,二套房利率均值维稳,环比小幅上扬了 1.2个基点。其中东莞、佛山首套房利率和 9月相比均上浮了 6个基点,与二套房利率差距在不断缩小,无锡、东莞 10月房贷利率水平与之前大体持平,并无太大变动。 3、 LPR各地“因城施政”一方面 LPR的变动不会过于频繁,对于房贷利率水平的影响会趋于弱化,基于前两期 LPR的报价水平, 5年期变动基本都小于 1年期变动,中央在利率层面仅仅只是发挥“基准”和参考性作用,国内 LPR利率中枢大概率会保持一个中期稳定。

另一方面,地方自主权增加,“因地制宜、因城施政”的特点会更为突出。各地政府均可按照本地房地产市场情况来对 LPR进行不同加点,总体“房住不炒”的基调不可违背,叠加居民杠杆率和负债率不能继续上升的原则要求,各地房贷利率基本会维持稳中微增态势,考量到政府鼓励刚需自住需求,首套房利率或存在一定的利好空间。

北京和上海的不同情况

北京:房贷利率和之前比差别不大首套商业性个人住房贷款利率最低为 LPR加 55个基点,二套商业性个人住房贷款利率最低为 LPR加 105个基点,按照 9月 20日公布的 5年期以上 LPR来计算,北京地区首套商业性个人住房贷款利率不低于 5.4%,二套商业性个人住房贷款利率不低于 5.9%,这跟政策调整前,该行首套和二套房贷利率 5.39%和 5.88%相比,差别不大。

上海:首套房与二套房贷款利率一降一升

据了解,上海目前执行的最低的首套房贷款利率标准是 4.65%,这也是 5年期以上 LPR降 20个基点形成的。而二套房的最低贷款利率标准是为 5.45%,这也是 5年期以上 LPR加 60个基点形成的。以往执行的首套房贷利率为 5年期基准利率 4.9%的 95折,也就是 4.655%,实施新政后最低为 4.65%,相当于更便宜了。而二套房贷款利率以前是基准利率 4.9%上浮 10%,也就是 5.39%,新政后是 5.45%,略高于以往。

例如贷 30年,贷 300万,原来首套房可能每个月的还款金额是在 15478元左右,现在每月大概还款是在 15469元左右,大概便宜了 9元左右;二套房原先的利率每月还款是在 16827元左右,目前是在 16940元左右。

房贷利率新政对现有房贷的影响

这里涉及到新旧政策过渡的问题。根据官方的说法,“ 2019年 10月 8日前,已经发放和已经签订合同但未发放的贷款仍按原合同执行。”所以,根据央行基准利率在未来是否会持续发布,利率新政对于现有房贷客户的影响分为两种情况: 1)若央行的基准利率持续发布,则现有房贷客户仍按基准利率计算房贷利率,履行还款义务; 2)若央行的基准利率停止发布,不排除会用市场报价利率 (LPR)来替代现有房贷客户的基准利率。虽然官方目前并未公布具体方案,第一种过渡方案更平滑,新老两种贷款形式并存,但是新发贷款都以市场报价利率 (LPR)为基础,随着时间的推移,以基准利率为基础的老贷款逐步到期,基准利率也逐渐退出历史舞台。当然,具体的利率方案有待官方进一步的确定。

未来房贷利率不再有折扣价?

2013年 7月 20日起,央行取消了金融机构贷款利率 0.7倍的下限,但个人住房贷款利率浮动区间暂不作调整。即,为何以前我们会听到“房贷利率可打 7折”,只不过随着楼市调控政策和信贷政策的变化,近年一般首套房贷利率不低于基准利率的 9折。按新的定价方式,以后就不会有房贷利率可打折的现象了。根据新政,首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加 60个基点。

调整后最低利率提高还是下降了

根据上述规则,按最近一个月 (8月 20日 )LPR计算, 10月 8日后新发放的住房个贷,首套房的利率不低于 4.85%,二套房不低于 5.45%。此前按照显性或者隐形规定,一般首套房贷利率不低于基准利率的 9折,二套房一般不低于基准利率的 1.1倍,由此计算出来的数值分别为 4.41%和 5.39%。“简单对比这两组数值,可发现首套房贷最低利率将由 4.41%上升到 4.85%,二套房贷最低利率贷将由 5.39%上升为 5.45%。”

哪些人买房的利息会增加?

首套房商贷利率在目前基准利率下本来可享受打折的潜在买房人。在首套房方面执行首套房贷 9折乃至 9.5折的城市已经非常之少, 7月份只有上海的首套利率为 4.84%,低于 4.85%。 35城的平均首套利率为 5.44%,显著高于 4.85%。即,首套房贷利率有折扣地区的一些潜在购房人的利率将上升,如上海;而利率原有上浮较大的地区,利率很有可能不变,如苏州。 7月份苏州首套房贷利率为 6.03%,为全国房贷利率水平最高的城市。从短期的实际利率水平来看,新政仅会对极少数最优质的客户产生轻微影响,对绝大部分购房人来说,影响不大。

公积金贷款买房的利率调整吗?

目前的公积金贷款利率是 2015年 10月 24日调整并实施的,五年以上公积金贷款利率 3.25%,五年及以下公积金贷款利率为 2.75%,全国都一样。

在还贷中的房贷利率会调整吗?

央行明确,个人住房贷款利率调整主要针对新发放个人住房贷款利率,存量个人住房贷款利率仍按原合同执行。即,早就贷款买房的人,每个月还贷的金额还是按以前确定的方式去还,无需更改。

可跟银行商量改房贷利率吗?

以前借款人申请房贷,利率是一年可调一次。目前房贷法定期限最长是 30年,有一些地方特殊,例如北京目前规定最长期限是 25年。购房者签署的贷款合同,多是浮动利率,如果央行基准利率不变,房贷利率就不会变化,每月还款金额就不会发生变化。不过, 2015年 10月 24日至今,贷款基准利率均没有变化过,很多人每年房贷利率和还款金额都没有变化。根据新政,未来借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期,重定价周期最短为 1年,最长为合同期限。每次利率重新定价时,定价基准调整为最近一个月相应期限的 LPR。也就是说,因为 LPR是每个月更新一次,如果一年后 LPR比上一年的低,只要你之前有约定,就可按更低利率去还贷;反之如果利率上升,你也得承担利息增加的压力。

哪些地方房贷利率LPR加点可能更高?

未来房贷利率会更加突出体现地域性、货币政策和各银行的信贷策略,不同地区、不同客户和不同时期房贷利率的差别会更大。央行将指导各省级市场利率定价自律机制及时确定当地 LPR加点下限,这说明 LPR下限将因城而异,房价上涨较快的地区 LPR加点可能更高,一城一策、房住不炒的政策导向没有改变。在实际操作过程中,一些房价上涨过快的城市,未来将可以适当在央行标准下,进行基点的上调。此类上调最后也会影响到具体商业银行房贷部门的贷款利率。

房贷利率新政对房价的影响

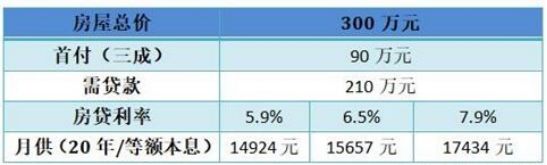

因为相对于其他房地产价格影响因素 (如限购政策和首付比例等因素 ),利率变动对于房价的影响相对有限。我以一个购房案例进行解释:假设总房款为 300万元,三成首付 90万元,需向银行贷款 210万元,根据不同的房贷利率,按 20年期限,以等额本息形式,每个月需要还款的金额如下图所示:

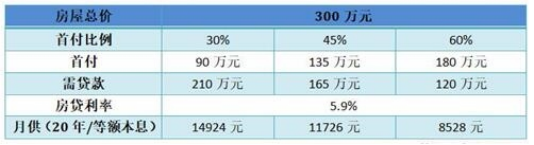

可以发现,随着房贷利率的上浮,购房者的月供金额确实有所增加,就如一个中小波动,房贷利率由 5.9%上升 60个基点,到 6.5%,每月的月供增加 730元,一个较大的波动,房贷利率从 5.9%上升到 7.9%(上升 200个基点,在当前适度宽松的货币政策的环境下,可能性不大,在此引用更多的是压力测试 ),每月的月供增加 2500元。下图是首付增加对于购房者的影响:

同样是 300万元的房子,按照首付 60%计算 (接近北京、上海等一线城市的二套房首付比例 ),需要 180万元首付款,相比原来 (三成首付 ),多缴纳 90万元现金。由以上案例可见,相比利率波动使得每月增加上千元月供,首付比例波动则需要购房者短时间内筹集和缴纳大笔购房首付款,对于购房者的购买力和需求影响更大。实务中,各地确实也是通过提高二套房首付比例来抑制投机炒房,调控房价的。具体看部分一二线城市的二套房首付比例:

城市 | 二套房首付比例 |

北京 | 60%-80% |

上海 | 50%-70% |

深圳 | 50%-70% |

南京 | 50%-80% |

成都 | 40%-60% |

杭州 | 60% |

另外,大部分一二线城市,还对购房资格进行了限制,只有具有本地户口、工作居住证或者在本地缴纳多年社保 /税收的前提下,才有资格购房,如此进一步限制了购买力和需求。综上所述,相比首付比例和各地的限购政策,此次利率新政对于房价影响有限。