[摘要] 2019年,行业整体规模增速较前两年明显放缓,百强房企增长失速,单月同比增速整体呈现回落的态势。规模房企扩容放缓,新增千亿房企数量显著降低。

2019年,行业整体规模增速较前两年明显放缓,百强房企增长失速,单月同比增速整体呈现回落的态势。规模房企扩容放缓,新增千亿房企数量显著降低。百强房企内部梯队竞争加剧, TOP30房企成规模发展分水岭。 2020年,在“房住不炒”主基调下,预计行业规模和企业规模将双双见顶。

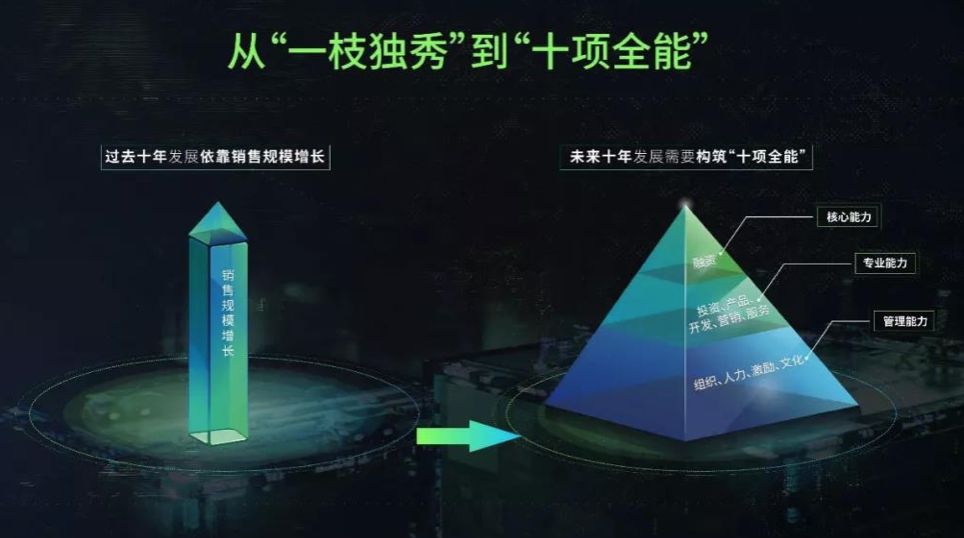

面对行业洗牌,在“丁祖昱评楼市”年会上我曾说过企业必须从过去十年“销售规模增长”的一枝独秀向十项全能转变升级,以应对未来十年的发展需要。通过核心融资能力,综合五项专业能力及四项管理能力构筑“十项全能”金字塔,才能带来未来十年中国房企的全面提升。

房企面对行业洗牌全面升级

2019年,在中央“稳地价、稳房价、稳预期”的明确目标定调下,市场调控趋于常态化,信贷层面逐渐收紧,房地产市场稳定健康发展。我认为,在整个市场的调整期下,企业须对风险进行一定的防范,并结合自身的资金、运营情况合理设定 2020年目标。

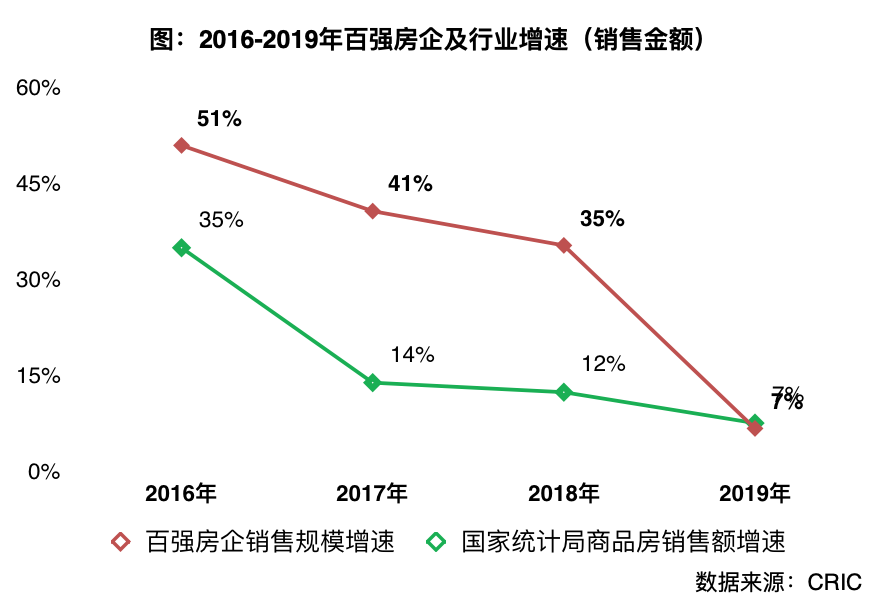

01、行业增速显著放缓,百强房企增长失速

从整体数据来看,行业整体规模增速较前两年显著放缓,百强房企规模增长“跳水式”失速。截至 12月末, TOP100房企的累计权益销售金额同比增长 6.5%,不及 2017年的 40.5%和 2018年的 35.1%。

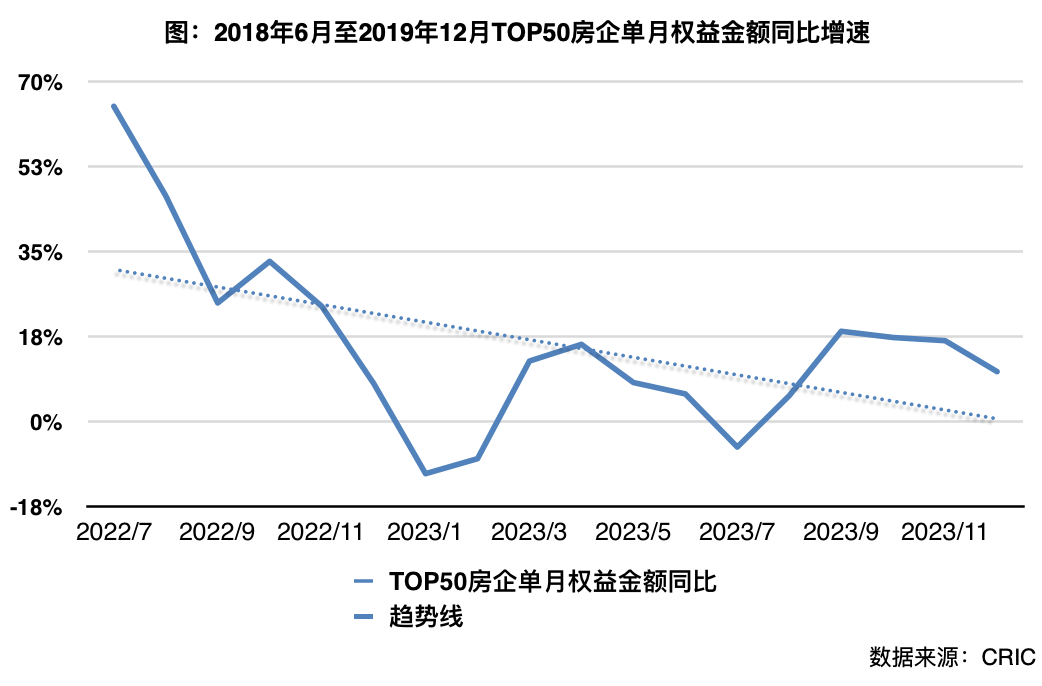

02、TOP50房企同比增速下调

从全年业绩走势来看, 2019年一二季度特别是 3月、 4月的“小阳春”行情调增了市场热度,百强房企单月同比增速较年初有所提升。但这并没有改变行业整体增速趋缓的发展趋势, 5月、 6月、 7月单月同比增速持续下探。 2019年下半年,除了 9月受益年底供货高峰曾有过回稳,之后直至年末单月同比增速也都呈现回落的态势,足见行业压力。

其中, TOP50房企单月权益金额同比增速从 2018年 6月的 65%降至 2019年 12月的 10%。 50强房企作为目前百强房企中的领军企业,如此明显的增速变化也是行业压力巨大的信号。

03、TOP100房企权益金额门槛下降

2019年, TOP50各梯队房企权益销售金额门槛与去年同期相比都略有提升。其中, TOP10房企权益金额门槛达到 1703.5亿元,同比增长 5.8%。 TOP20和 TOP30房企的权益金额门槛分别为 1110亿元和 825.2亿元。 TOP50房企竞争格局加剧,权益金额门槛较去年同期提升 7.6%至 517.1亿元。而 TOP100房企的权益金额门槛则由去年的 204亿元降低至 187.8亿元。

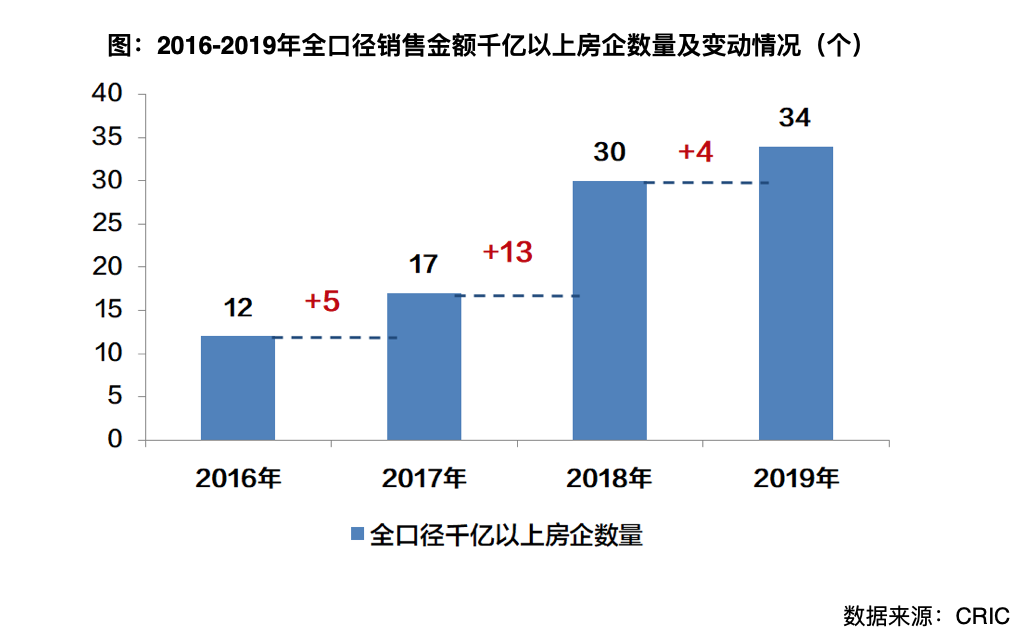

另截至 2019年末,全口径千亿房企数量相比去年同期仅增加 4家至 34家, 500-1000亿规模的房企数量达 33家。相比前两年的高增量, 2019年在行业规模增速趋缓的背景下,新增千亿房企数明显下降、规模房企扩容放缓。

04、TOP30成规模发展分水岭

截至 2019年末, TOP3、 TOP10、 TOP30、 TOP50、 TOP100房企的权益销售金额集中度已分别达到近 9.6%、 21.6%、 35.9%、 43.8%以及 53.4%。其中,龙头房企在自身提质控速战略下规模增速放缓,集中度微降。 TOP4-10、 TOP11-20梯队规模企业集中度上升,梯队竞争加剧, TOP21-30梯队房企集中度则基本持平。

整体来看, TOP30梯队房企受益规模化效应、全国布局以及相对成熟的内部管控机制,未来更具行业竞争力、行业集中度也有继续提升的空间。而 TOP30之后各梯队房企的集中度较前两年则出现了降低的趋势。 TOP31-50、 TOP51-100、 TOP101-200梯队集中度下降,梯队内部名次变动也更趋频繁。随着房地产市场资源加速向优势企业聚集, TOP30房企已成为房企规模发展的分水岭。

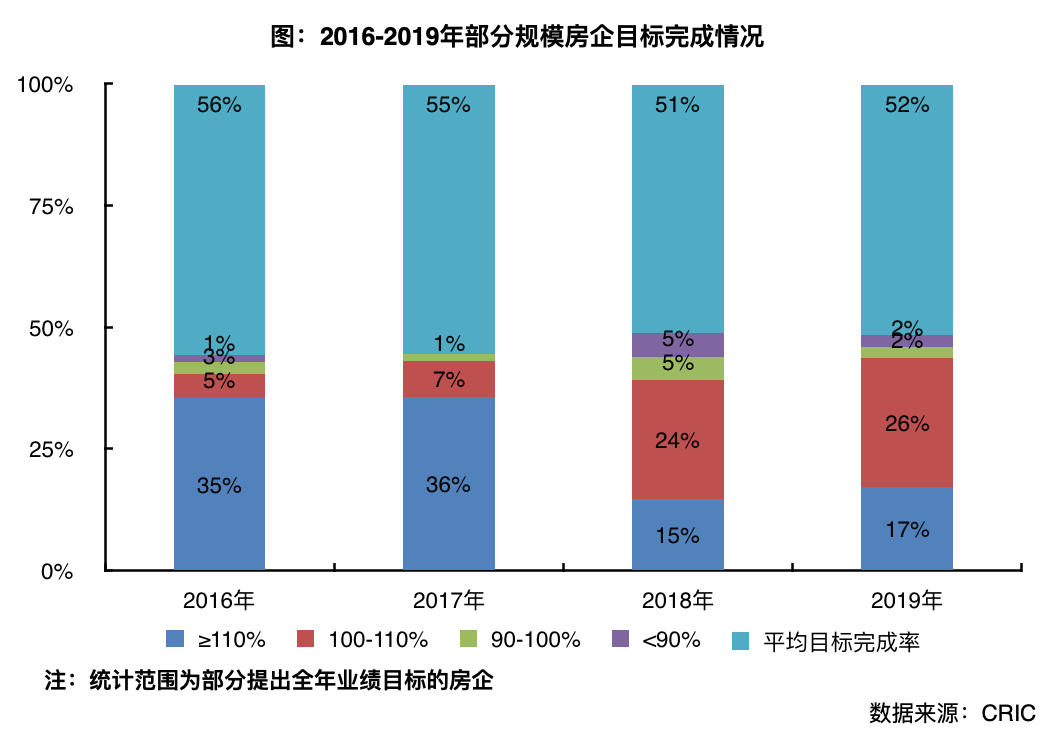

05、企业目标完成情况不及往年

从 2019年规模房企的目标完成情况来看,绝大多数在年内设定了业绩目标的房企,均如期达成了年度业绩目标。但总体来看,受调控持续、市场整体去化率不及预期的影响,房企整体的目标完成率呈逐年降低的趋势。

相比 2016年、 2017年近 8成房企目标完成率超 110%, 2018年至今该区间的房企数量已明显降低。在房企整体目标增速放缓,平均目标增长率已由 2018年的 41%回落至 20%的背景下,虽然 2019年绝大多数房企都达成了全年业绩目标,但整体表现不及 2016、 2017年。

06、行业、企业规模双见顶

目前行业保持长期平稳发展的市场环境已趋于明朗。在“房住不炒”主基调下,行业政策调控也难有实质性松动,我国房地产行业仍将面临考验。预计 2020年,行业和企业规模都将双双见顶,不排除有多数企业的业绩规模将继续保持增长,但若目标增速放缓或是业绩目标出现下调也属正常。当前市场环境当中,对于企业而言第一要务仍是防范风险,更好地适应市场调整,并结合自身的资金、运营情况及抗风险能力合理设定 2020年目标。

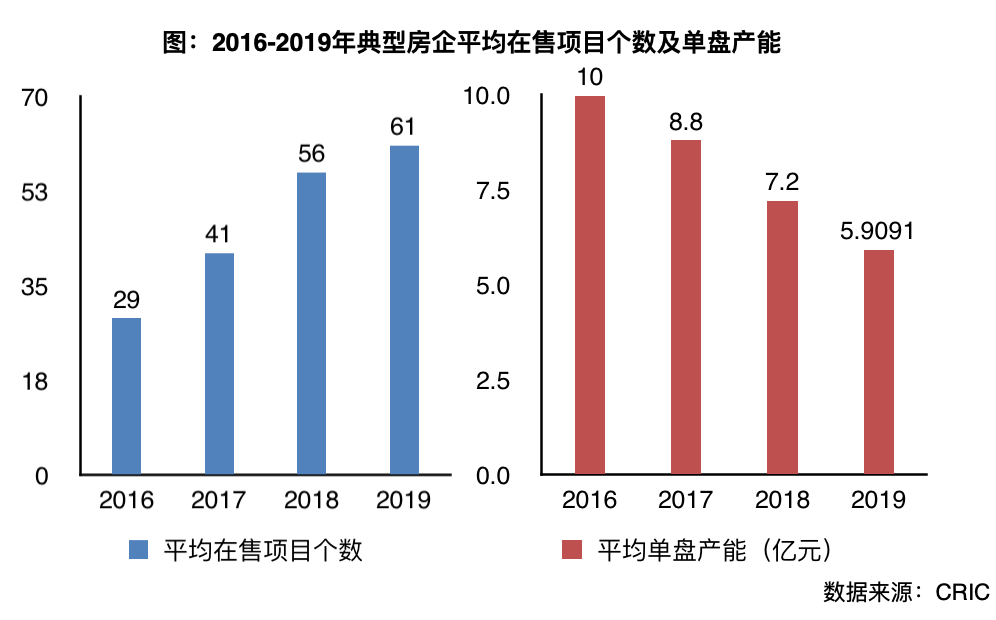

07、未来营销会更依赖渠道

2019年,在市场整体的去化压力下,企业的去化率水平处于相对低位。从房企全年的推货及去化情况来看, 2019年规模房企整体在售项目平均单盘产能从 2016年的 10亿元降到 5.9亿元。同时,在市场竞争加剧的背景下,企业销售被渠道“绑架”。

据统计, 2018年之前渠道占比小于 5%, 2018年升到 10-15%, 2019年以来开始达到 50%。预计 2020年,房企一方面会加快项目销售去库存的速度,另一方面会更进一步依赖渠道,这点很难发生改变。

08、房企从销售为王到十项全能

区别于过去十年,仅以房地产销售数字这一项核心指标来评判一家企业的经营。我认为,房企面对行业洗牌,必须进行全面升级以应对未来十年的发展需要,构筑“十项全能”金字塔:以融资能力为核心、五项专业能力以及四项管理能力作支撑。

只有从原来的“销售规模增长”一枝独秀回到十项全能,将十项能力加在一起,才能带来未来十年中国房企的全面提升。

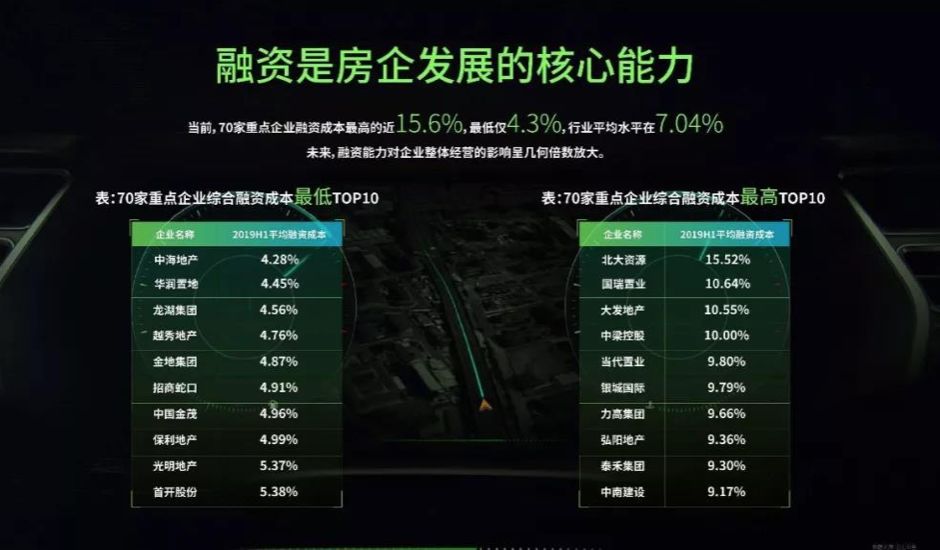

( 1 )融资是未来房企发展的核心能力首先,我认为未来十年最核心的将是企业的融资能力。

房地产作为对资金高度依赖的行业,考虑到目前市场形势下未来房价涨幅相对有限、行业利润空间受到挤压,融资成本对房企的影响将会日益凸显。截至 2019年上半年末, 70家重点企业融资成本最高的近 15.6%,最低仅 4.3%,行业平均水平在 7.04%,融资成本已经成为房企之间的分水岭。未来,融资能力对企业整体经营的影响将呈几何倍数放大。对于房企而言,如何通过自身努力降低融资成本、减轻资金压力,是企业发展的核心能力。

( 2 )五大方面提升企业运营专业能力第二类我称之为专业能力,分别是投资能力、产品能力、开发能力、营销能力和服务能力,这五个方面我认为同样重要。

具体而言,即在投资能力上减少土地存货、追求零库存的目标。产品能力上按照购房者的标准需求进行定制。开发能力上企业在高周转开发的同时,还有降本提质的空间。营销能力上应更为精准高效,需要知道客户在哪、以及如何找到他们。服务能力上则需要更多关注如何在目前的高标准下,将服务再提升上一个新台阶。

如果能对每一项能力都引起重视,做到比行业标准水平高 10%,那么最终不仅将带来企业专业能力的提升,也会体现在企业融资成本的下降。

( 3 )四大维度提升企业内部管理能力另外,从企业内部管理的角度,也有四大重要的维度,包括组织架构、人力资源、激励机制以及企业文化。

首先,没有最好的组织结构,只有适合企业自身发展的结构。其次,在人力资源上,龙头企业 70%到 80%的人才都是自己培养的,建立培训梯队和体制对每家企业都尤为重要。对于激励机制而言,跟投是过去十年高速增长的过程中很多企业选择的方向,今天跟投是否还是好的正向激励方式需要重新思考,未来十年应该用什么激励模式让所有团队整合团结在一起,和企业共同进步,这也是每家企业面对非常重要的课题。最后,企业文化上对外是每家企业区别于其他企业的核心亮点,对内则是对兄弟姐妹员工聚拢在一起,共同奋斗的能力。是整个企业管理能力外在及内在最终体现的最核心要素。