[摘要] 10月,房企融资表现有一个坏消息,但同时也迎来了两个积极的信号。

房企融资环境的修复似乎比市场要慢一些。

10月,房企融资表现有一个坏消息,但同时也迎来了两个积极的信号。

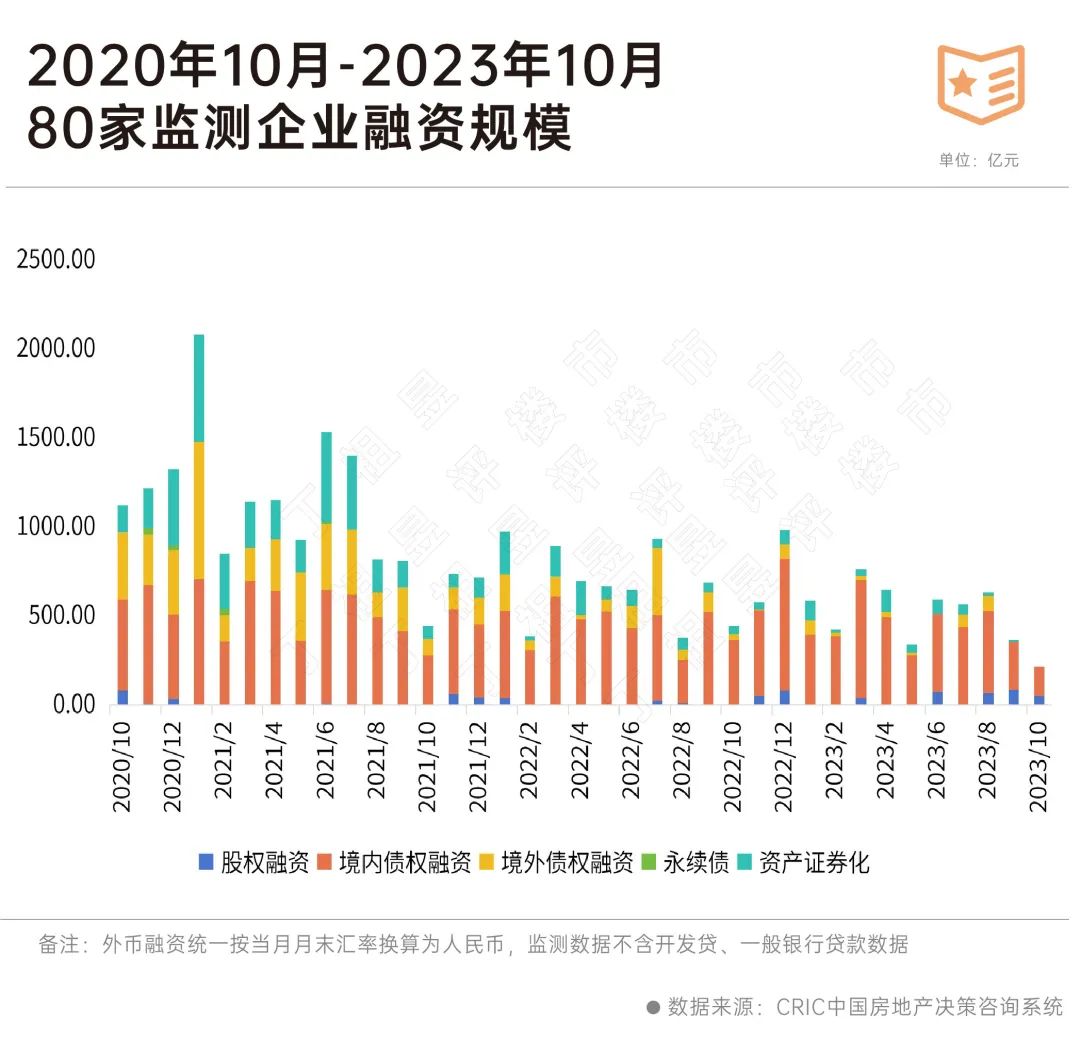

坏消息是,房企融资规模还在持续下降。10月,CRIC监测的80家典型房企融资规模大幅减少,并创下2020年以来单月新低。

还有两个重要的积极信号。

一个是中央金融工作会议定调:一视同仁满足不同所有制房地产企业合理融资需求,这意味着房企融资迎来新一轮政策支持,民企也将从中受益。

另一个是,消费类基础设施公募REITs正式落地,参与商业地产领域的房企迎来利好。

行业融资仍然疲软,10月典型房企融资规模大幅减少。

CRIC数据显示,2023年10月80家典型房企的融资总量为213.6亿元,环比减少41.5%,同比减少51.9%,创下了2020年以来的新低。

从全年累计数据来看,前10月80家典型房企的累计融资总量为5127.58亿元,同比减少23.48%。

值得注意的是,在房企境外融资依然处于冰封期的情况下,资产证券化产品发行也受阻,与此同时,境内债权融资为163.18亿元,环比减少39.4%,同比减少55.7%。前10月,房企发债规模中境内债权占比达到了96.95%,而且这一占比较前9月有所提高。

从企业梯队来看,2023年1-10月TOP10房企的平均融资额为80.42亿元,平均融资规模在所有梯队中最大。

从企业表现来看,10月融资总量最大的企业是华发股份(8.300, -0.03, -0.36%)。其通过一次增发配股获得的融资总量为50.42亿元。

TOP31-50梯队房企平均融资规模最少,仅为17.03亿元。

TOP51+的房企融资规模同比降幅最小,同比减少17%,是降幅最小的一个梯队,相较而言,TOP10房企平均融资额降幅最大,同比减少接近六成。

从融资成本来看,TOP10梯队的房企融资成本仍然最低,为2.95%,较2022年全年下降0.18个百分点,比融资成本最高的TOP11-30的房企还要低1.14个百分点;不过TOP51+房企的融资成本较2022年全年下降1.87个百分点,降幅最大。

尽管房企融资规模仍处于低谷期,但好在消息层面上仍有一些积极信号。

首先积极信号来自于政策端,10月31日中央金融工作会议首次强调:要一视同仁满足不同所有制房地产企业合理融资需求。

基于此,白名单外的房企也迎来一定的利好,尤其是民营房企,但最终也要看政策落地效果。

另外,一个已落地的积极信号是,公募REITs扩张至商业地产,且消费类基础设施公募REITs已正式落地。

10月13日,沪深交易所同意5家险资试点开展ABS及REITs业务。

10月20日证监会正式宣布公募REITs试点拓展至消费基础设施,推进符合条件的消费基础设施项目发行公募REITs。仅6天之后华润、万科、金茂及物美集团就在10月26日进行了申报工作,并已获交易所受理。

这也意味着,商业运营规模较大、拥有优质资产较多的企业更有可能发行消费类基础设施公募REITs,能够参与公募REITs市场的房企也会越来越多。

今年以来的房地产行业融资面仍处于低谷,在房地产行业风险未完全出清、市场信心未完全恢复,多数民营房企融资难的问题并未改善。

此外,房企仍然面临较大的偿债压力,且明年上半年房企债务到期规模仍然比较集中,2024年一二季度到期规模均在1500亿以上。

好在,房企融资出现了一些积极信号。

但政策端利好还要看落地情况,而消费类基础设施公募REITs的正式落地,仅利好参与商业地产领域的房企融资。

房企融资环境仍需要较长时间恢复。