[摘要] 2022年,降杠杆仍将是未来行业发展的重要任务,行业格局将发生本质变化,短期内活下去比什么都重要,以央企、国企和少量外企、优秀民企为代表的“剩”者为王的时代已经来临。

自2020年三条红线和贷款集中度政策出台以来,倒逼企业降负债、居民降杠杆,“去杠杆”已成为房地产企业发展的重中之重。

2021年房企主动或被动减少融资,房企整体资金压力依然处于紧张状态,房地产开发到位资金增速逐月下滑,下半年起到位资金单月值同比出现负增长,且融资总量达近五年最低点,调控持续收紧下,房企更加依赖销售回款和自筹资金。

2022年,降杠杆仍将是未来行业发展的重要任务,行业格局将发生本质变化,短期内活下去比什么都重要,以央企、国企和少量外企、优秀民企为代表的“剩”者为王的时代已经来临。

融资总量达近五年最低

在一系列政策影响下,2021年房企主动或被动减少融资,融资总量达近五年最低点。

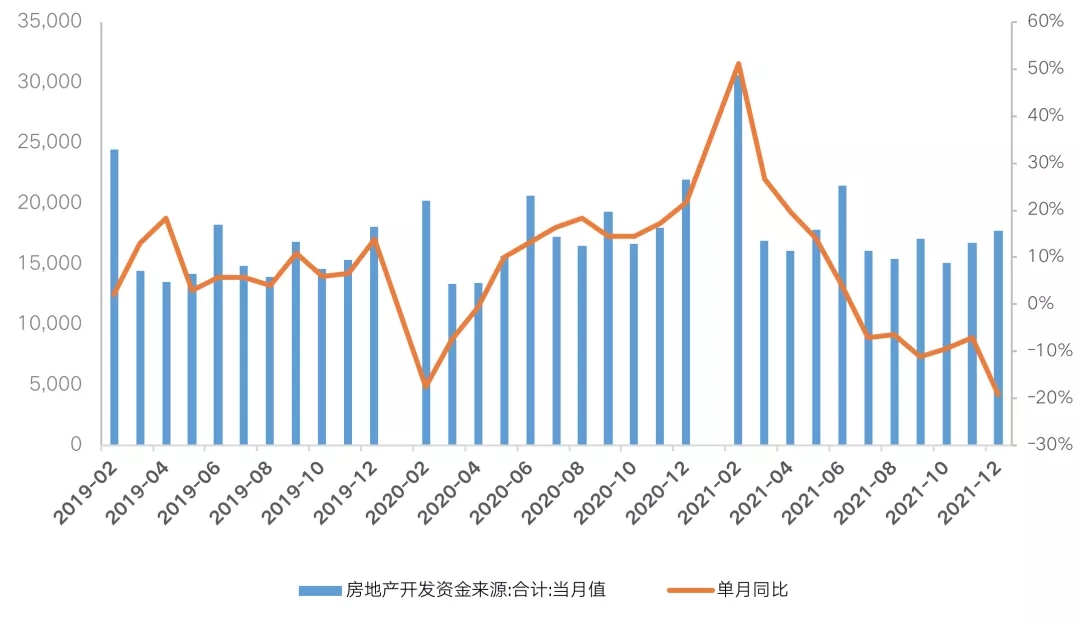

从房地产开发到位资金来看,2021年1-12月,房地产开发企业到位资金201132亿元,同比增长4.2%,规模创历史新高,但增速创近六年新低。且增速逐月下滑,下半年起到位资金单月值同比出现负增长,9月同比降幅达到11.2%。四季度政策密集发声后,但年末到位资金增速仍表现不佳,12月单月到位资金17770亿元,同比下降19.3%,单月到位资金规模低于历史同期,同比增速创近五年新低。

图:2021年房地产到位资金单月值及同比增速(单位:亿元,%)

数据来源:统计局、CRIC整理

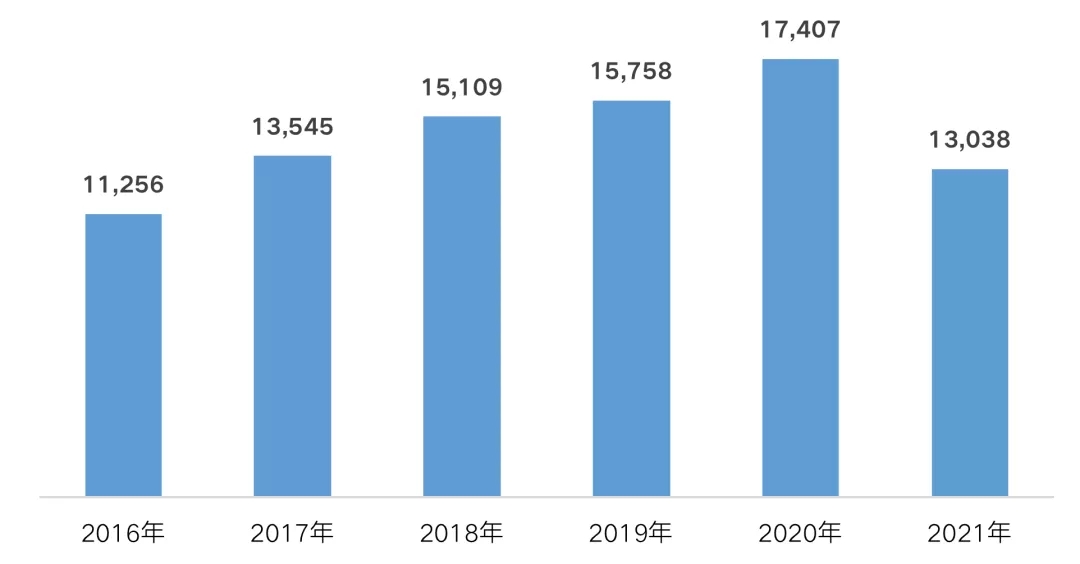

从融资总量来看,据不完全统计,2021年100家典型房企的融资总量为13038亿元,同比下降25.1%,近五年来融资量首次出现负增长,增速同时达到五年来的最低点。

图:2016-2021年房企融资总量情况(单位:亿元)

备注:1、外币融资统一按融资当月月末汇率换算为人民币,监测数据不含开发贷和其余银行贷款;

2、如没有特殊说明,本文所有的2021年融资数据统计均截止至2021年12月31日。

数据来源:企业公告、CRIC整理

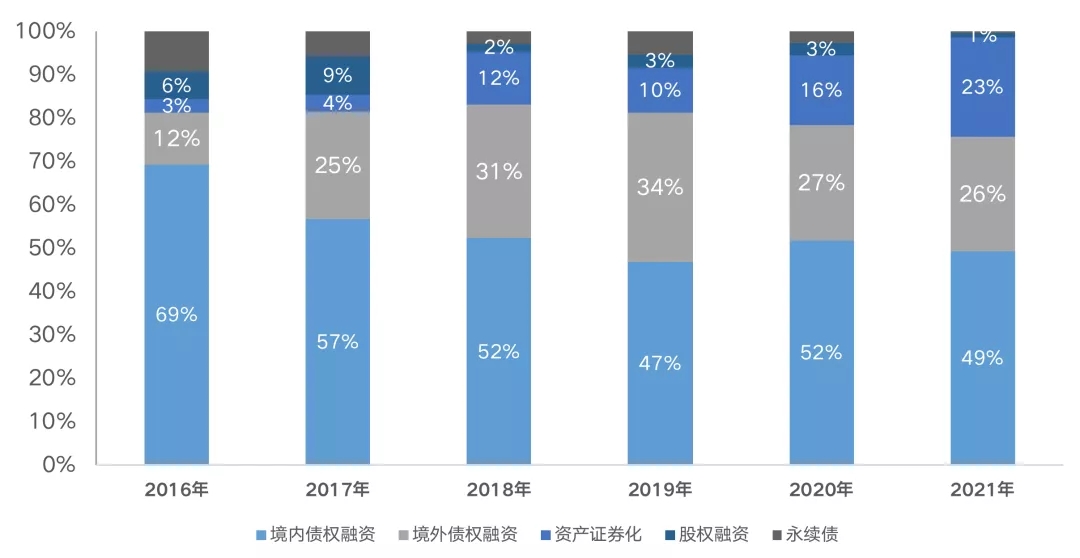

从融资结构来看,2021年融资占比最高的仍是境内债权融资,占比达到49%。2021年房企境内债权融资同比下降29%至6436亿元;境外债权融资量3435亿元,同比下降26%;股权融资和永续债分别募集112亿元和58亿元,降幅较大,分别较同比下降77%和88%,在三条红线出台后,永续债也纳入全口径负债监管,企业永续债发债持续下降。

图:2016-2021年100家重点房企融资方式比例

数据来源:企业公告、CRIC整理

债务违约扩大到龙头房企

2021年融资环境不断收紧,房企资金压力加剧,违约事件频发。2021年违约债券不论从数量还是金额来看,均远超去年同期水平。从具体违约房企来看,违约名单扩大至龙头房企,包括中国恒大、中国奥园、佳兆业、华夏幸福、蓝光发展、协信远创、中国泛海、北大资源、阳光100等。

房企频频出现债务违约,一方面主要在于2021年在融资受限和销售下行的情况下,房企普遍面临流动性紧张的困境。叠加近期各地陆续加码预售资金监管新政,使得部分房企的资金调配能力和资金使用效率大打折扣,造成资金面的紧张,部分房企负面信用事件频发。

另一方面,过去5年房企的有息债务增速远高于其销售增长,2016-2020年百强房企总有息债务的5年复合增长率为22%,而同期操盘金额的5年复合增长率为15%。负债逐年增加,房企渐渐将资产负债表逐渐做成了“负债表”,降杠杆提出后,房企并未实现真正的降杠杆,而是部分企业通过明股实债、表外转移等方式降低表内杠杆,降杠杆仍然任重道远。

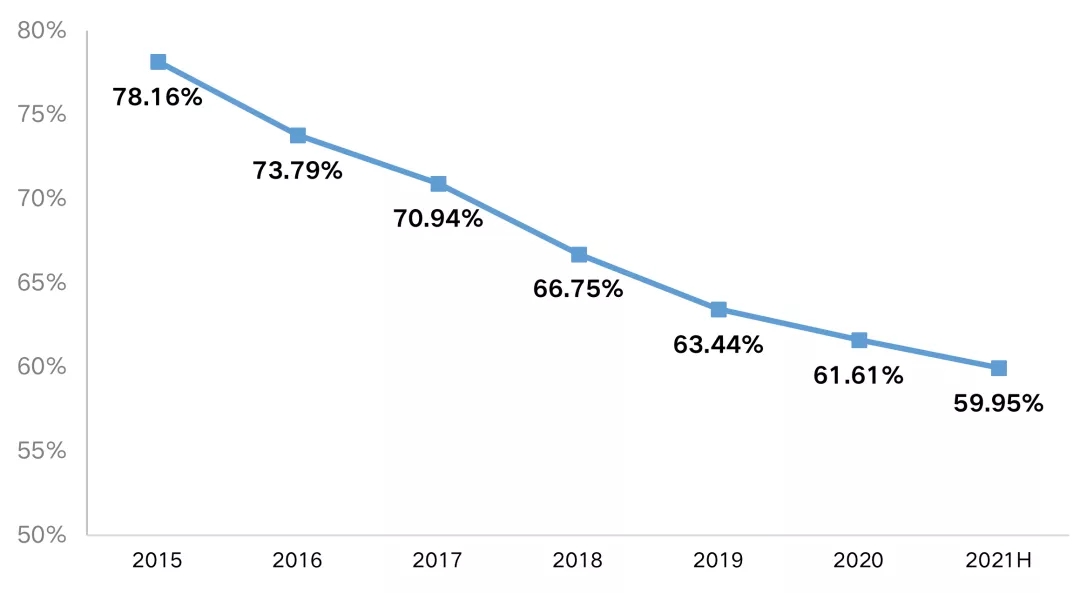

样本房企归母权益/总权益占比从2015年的78.16%减少至2021年中期的59.95%。少数股东权益增长过快,主要是近年来房企加大了项目的合作比例。

图:2015年以来97家样本房企归母净资产占比的走势

数据来源:企业年报,CRIC整理

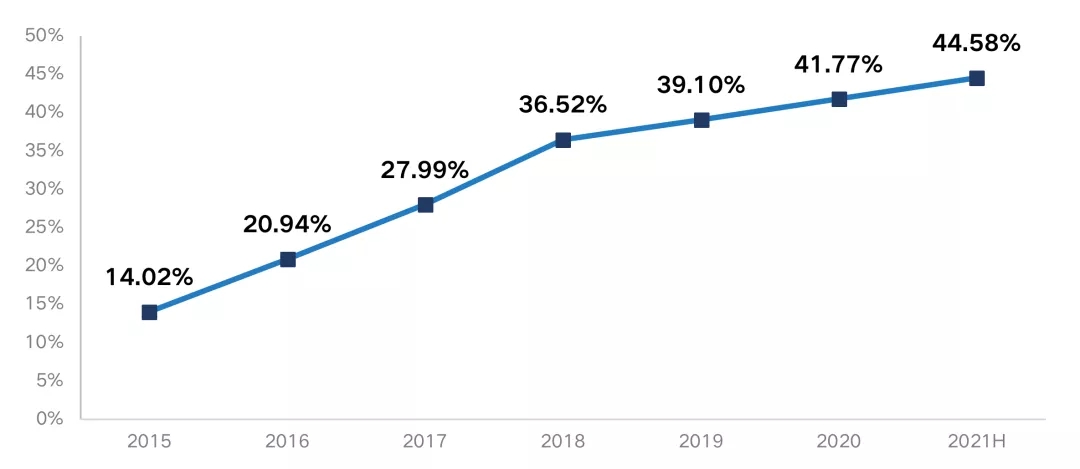

从项目表外化率来看,样本房企表外化率呈持续攀升趋势,从2018年36.52%持续增加至2021年中期的44.58%,部分房企将表内杠杆“降档”压力通过出表高杠杆的项目公司将其转移至表外,达到隐藏表外负债、美化报表的目的。

图:2015年以来97家样本房企项目表外化的走势

数据来源:企业年报,CRIC整理

房企债务违约或将持续增加

2022年,当前行业降杠杆的主体思路不变,三条红线政策也不仅局限于核心财务指标,监管仍会穿透房企全口径债务,引导表内外债务双降,修正房企打政策擦边球的可能,引导整体行业向理性和健康状态改善。

在此情况下,根据四季度房地产相关政策来看,2022年预计整体的房地产融资环境仍以维稳为主,维护企业的正常融资需求,促进房地产业良性循环和健康发展。

而从企业的偿债压力来看,2022年房企到期金额达到6298亿元,同比减小21%,但房企的整体偿债压力仍较大,主要在于2020年四季度以来房企发债及到期债券呈现剪刀差,房企发债量小于到期量,房企偿债一直处于承压状态。

与此同时,由于2021年房企违约事件频发,市场对于地产风险的担忧明显加大,房企海外主体频频遭遇下调评级,进一步加大了房企的融资难度,而部分表内财务表现好的企业实际上杠杆仍然很高,房企债务违约或将持续增加。据统计,100家典型房企2022年的境外债权融资到期主要集中在上半年,其中1月份的到期规模高达627亿,为近两年中的最高。此外3月、4月、6月、7月均为境外债权融资的偿债小高峰。

图:房企2020年以来发债及到期债券情况(单位:亿元)

数据来源:企业公告、CRIC整理

与爆发危机以及流动性较紧的企业相反的是,优质的白名单企业将迎来率先发展的机会。特别是四季度政策回暖中,诸多机构和银行建立了优质企业融资发放的白名单,保利、招商等央企国企和龙湖等优质民企率先进行债券发行。

优质房企可以尝试拓展包括类REITs及公募REITs等创新型融资,未来公募REITs有望再次迎来扩容,助力房企打通存量资产投融管退全产业链条。此外,2021年12月初银保监会鼓励要合理发放房地产开发贷款、并购贷款。目前已有招商蛇口成功注册并购票据,优质房企具备并购融资优势,长远来看将推动整体行业的整合,“剩”者为王的时代已然来临。

总结

当前房地产从“白金时代”跨入到“青铜时代”,企业回归“剩”者为王。

所谓“剩”者为王,一方面意味着行业集中度将会越来越高,头部效应愈发突显;另一方面未来房地产平稳健康发展需要更加稳健的企业,而不是单纯追求规模的企业,因此为了进行高质量发展,经过“大浪淘沙”剩下来的企业将拥有更多发展机会,行业也将赋予它们更多发展红利。当前的房地产行业正如此前竞争激烈的家电行业,最终经过多轮优胜劣汰,剩下的企业都已成为家电行业龙头,并且发展相对健康稳定。

在行业快速迭代的调整期,如何成为“剩”者,需要房企重新寻找适合企业未来发展的增长路径,不改变没有出路。

从战略角度来看,房企的核心竞争力在于运营效率。短期来看,房企需保证货量供应的同时,继续积极营销、促进销售去化及现金回笼;中长期来看,房企的经营逻辑将向“以销定投”加速转变,平衡财务杠杆的同时,亟需回归产品、持续关注产品升级迭代,加强产品力打造、提高产品适销性,在日趋加剧的行业竞争中持续保持优势。