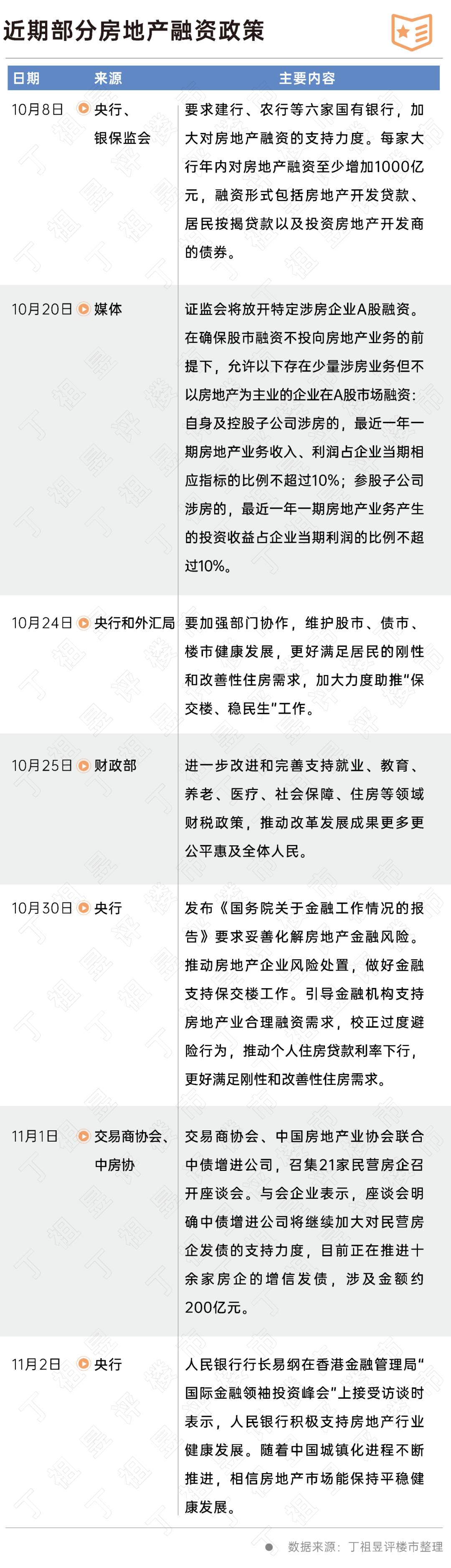

[摘要] 10月至今,融资政策暖风频吹,央行、证监会、银保监会、交易商协会等纷纷下场支持房地产融资。

10月至今,融资政策暖风频吹,央行、证监会、银保监会、交易商协会等纷纷下场支持房地产融资。

然而据CRIC数据显示,10月融资总量环比大幅减少,甚至首次出现单月没有房企境外融资的情况。境内发债主体仍然是集中在招商蛇口、华润置地等国企央企以及万科这种财务状况较好的民营房企。

对于大多数民营房企来说,融资难、融资贵的问题仍未解决。

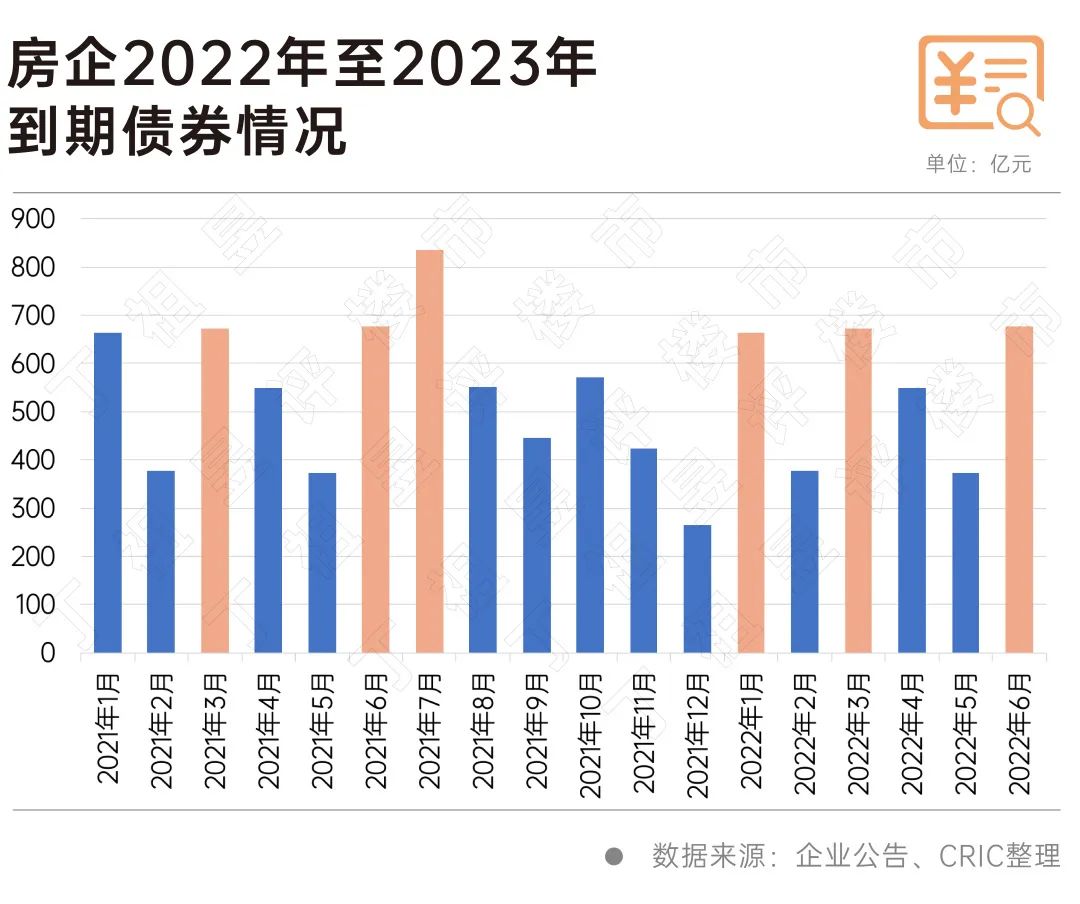

2023年的1月、3月及6月还有多波到期高峰,当前仍有不少房企存在流动性问题,大部分民营企业只能依靠自救。

一连数日,多部门表达出了对房地产融资政策的支持。

2022年10月30日,中国人民银行发布《国务院关于金融工作情况的报告》要求妥善化解房地产金融风险,满足刚性和改善性住房需求。11月1日交易商协会召集21家民营房企召开了融资座谈会,11月2日央行行长易纲明确支持房地产行业健康发展……

2022年至今房地产融资政策不断,然而当前房企融资难的问题仍然突出。

CRIC数据显示,2022年10月100家典型房企的融资总量为424亿元,环比减少37.1%,同比减少12.9%。房企融资量环比大幅减少至近年的较低水平。

从融资结构来看,本月房企境内债权融资382.55亿元,环比减少24.1%,同比增加28%;境外债权融资为0,近年来首次出现单月没有房企进行境外债权融资的情况;资产证券化融资为41.48亿元,环比减少33.3%,同比减少43.7%。

10月房企发债307.83亿元,环比减少26.2%,同比增加121.3%。本月没有房企境外发债,房企在境外资本市场表现仍然持续低迷;境内发债307.83亿元,环比减少0.3%,同比增加222.3%。

境内发债主体仍然是集中在招商蛇口、华润置地等国企央企以及万科这种财务状况较好的民营房企。

房企融资难问题仍然突出的根源主要在于目前的部分政策支持并未真正改善房企流动性问题。

2022年5月16日监管层释放重要信号支持民企融资,8月16日增信支持升级,监管部门指示中债信用增进对房企发行的中期票据开展“全额无条件不可撤销连带责任担保”,其中涉及龙湖集团、碧桂园、旭辉控股集团、远洋集团、新城控股和金地集团等六家示范性民企。

这一初衷本意为支持民营房企发债融资,但事实却不尽如人意。

10月28日金地在发布三季度业绩报的同日下午召开了投资者会,针对金地入选首批6家获得央企融资担保的示范房企,但注册完成的中票迟迟未发出,也未参与发行中债增全额担保公司债的问题,金地在投资者会上做出了回应。

金地方面表示:“想发行是完全可以的,没有发行有以下几点原因:一是金地还算是一个比较优秀的混合所有制企业;第二,目前来看发行这样一个中债增担保的工具,它还是有收费的;再者是担保的比例,目前来看大家会有不同的看法。”

据了解,首轮中债增担保名单企业的发行规模在10亿-15亿元,票面利率位于3.2%-3.33%区间,同时房企还需付出1.5%左右的担保费。有部分房企拿出一二线城市核心资产,抵押率仅50%左右。

房企原本能用抵押物申请银行借款,而发行担保性债券后只能用于借新还旧,如此一来,对房企而言并未产生增量资金,并不能解决根本问题。

不仅如此,多地成立的房地产纾困基金原则都是“救项目不救企业”,且要求项目债务“新老划断”,但在实际操作过程中却出现了无法通过债务重组的方式重整老的债务,最终使得项目整体债务情况进一步恶化。

2022年以来已有不少房企曝出了债务违约事件,而当前仍有不少房企存在流动性问题。

从债券到期情况来看,2022年10月共有41笔债券到期,剔除掉已经提前赎回的部分之后约为632亿元,环比增加37.7%,其中有1只中期票据出现实质性违约。

接下来的11月,将有29笔债券到期,剔除掉已经提前赎回的部分之后约为378亿元,环比减少40.2%,房企的偿债潮略有缓解。但其中已经有1只公司债和1只境外优先票据已经出现了实质性违约。

不仅如此,2023年的1月、3月及6月仍旧有多波到期高峰,明年房企的债务压力依然较大。

从目前来看,大多民营企业只能依靠自救。尤其是在资金链近来愈加紧绷的当下,销售回款可以说是关乎房企资金命脉,年终业绩冲刺势必加大营销力度,如分销提佣、折扣力度加码等。同时还可以寻求合作方,处置资产;债务置换,调整债务结构;精简组织构架,提升运营效率,减少费用支出等。

我们认为,第四季度的工作重点仍是“稳楼市”,房地产市场大概率弱修复,成交整体回升幅度有限,买卖双方之间的价格博弈或将加剧。

从房企层面来看,在当前行业风险仍未出清,销售疲软,市场信心短时间难以快速回归,明年偿债压力依然较大。

未来央企、国企、民企都将会有各自不同的出路,规模化民企与区域深耕民企也会走出不同的曲线。企业应调低政策预期,做好苦熬市场寒冬的准备。