[摘要] 累计业绩来看,百强房企1-12月实现销售操盘金额64622.2亿元,同比降幅保持在41.6%的较高水平。

2022年,中国房地产市场延续下行压力,行业信心处在低位、市场需求和购买力不足,企业各季度的销售相较往年均表现低迷。行业TOP100房企全年累计业绩规模同比降低41.6%,多数规模房企深陷负增长困局,销售业绩普降态势明显。具体来看,2022年有近9成百强房企累计业绩同比下滑,规模房企整体目标完成率处在历史低位。

近日,中央层面多部门发文定调房地产市场、提振市场信心,从信贷、债券、股权三方面“三箭齐发”全面支持房企融资,“输血”优质房企恢复经营“造血”功能,纾困方向也从此前“救项目”转换至“救项目与救企业并存”。预计2023年,中央政策定调将继续托底,核心目标在于全面落实保交楼,逐步引导房地产市场底部修复。

稳信用下随着融资渠道逐渐恢复,企业整体融资环境或将实质性改善,央国企及优质民企将显著受益。但短期内多数房企仍然面临较大的偿债压力,2023年前三季度仍将迎来一波大规模的偿债潮。目前,企业运营改善的核心还是在于销售端。出险房企仍应以保交付为主要目标,其他规模房企也需保证货量供应,积极营销、促进销售去化及现金回笼。

2022年12月,TOP100房企实现销售操盘金额6775.1亿元,环比增长22.2%,增幅低于往年同期;同比降低30.8%,降幅较10、11月提升。累计业绩来看,百强房企1-12月实现销售操盘金额64622.2亿元,同比降幅保持在41.6%的较高水平。

2022年,中国房地产市场整体延续去年以来的下行压力,行业信心处在低位、市场需求和购买力不足。叠加疫情因素影响,市场的供求和成交都没有明显转暖的迹象,企业各季度的销售相较往年均表现低迷。

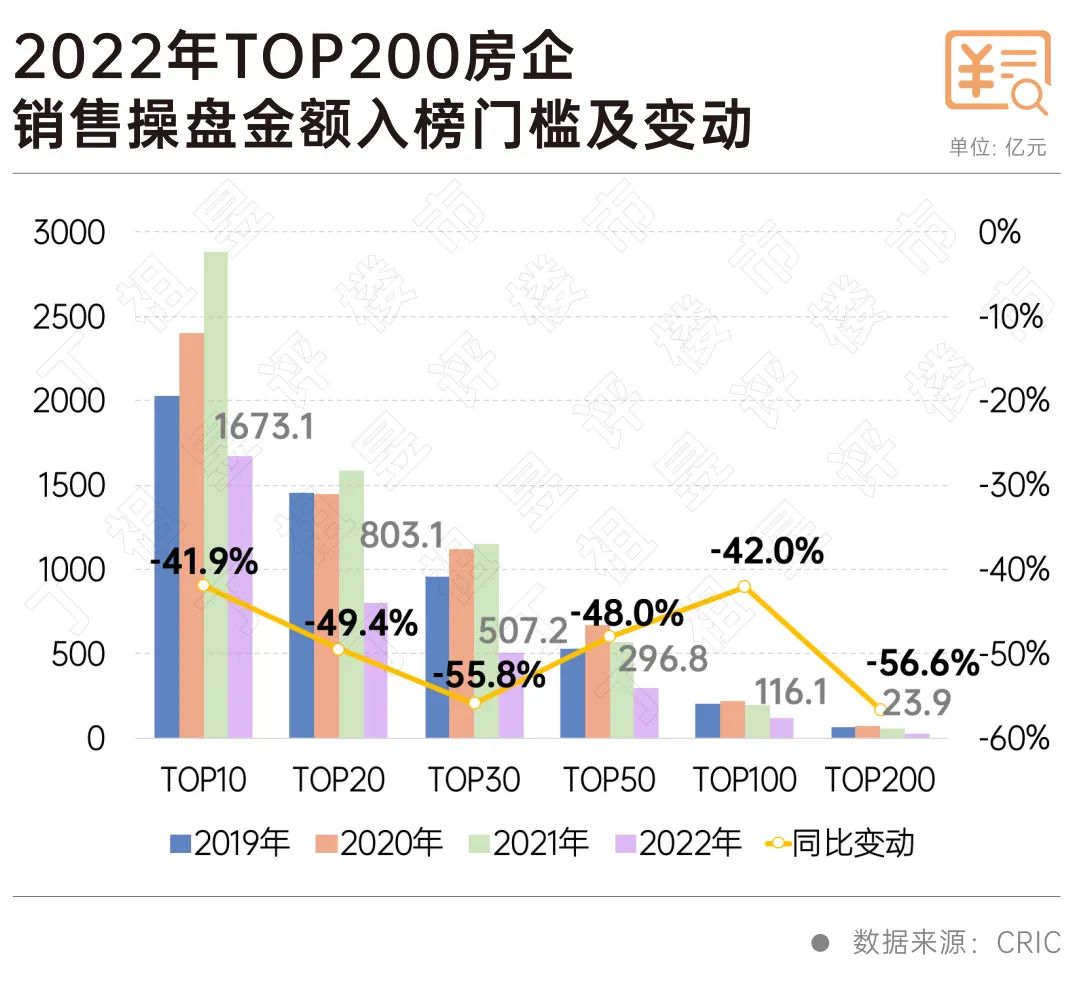

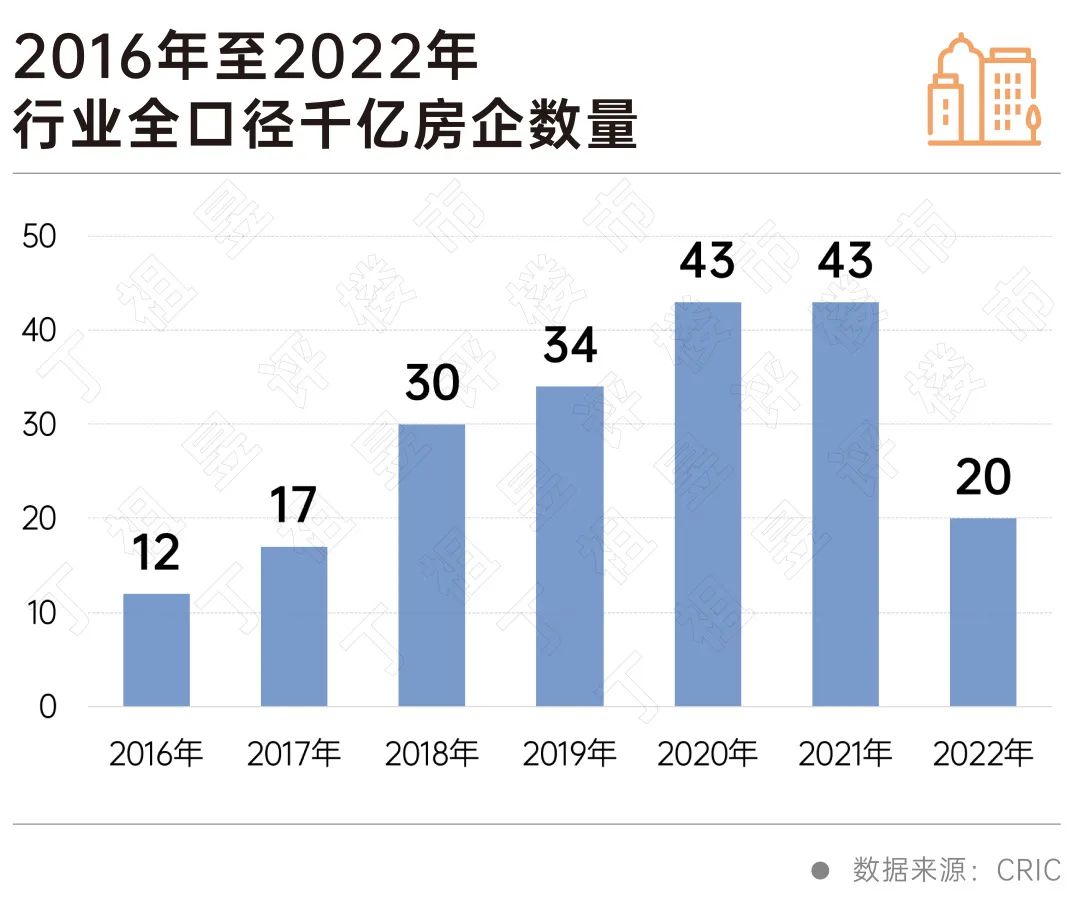

2022年,百强房企各梯队销售门槛较去年同期显著降低,且均低于近年同期。其中,TOP10房企销售操盘金额门槛同比降低41.9%至1673.1亿元。TOP30房企销售操盘金额门槛507.2亿元,同比降幅较高达55.8%。截至12月末,TOP100和TOP200房企的销售操盘金额门槛也分别显著降低至116.1亿元和23.9亿元。此外,2022年仅20家规模房企全口径规模超过千亿,千亿房企数量显著减少。

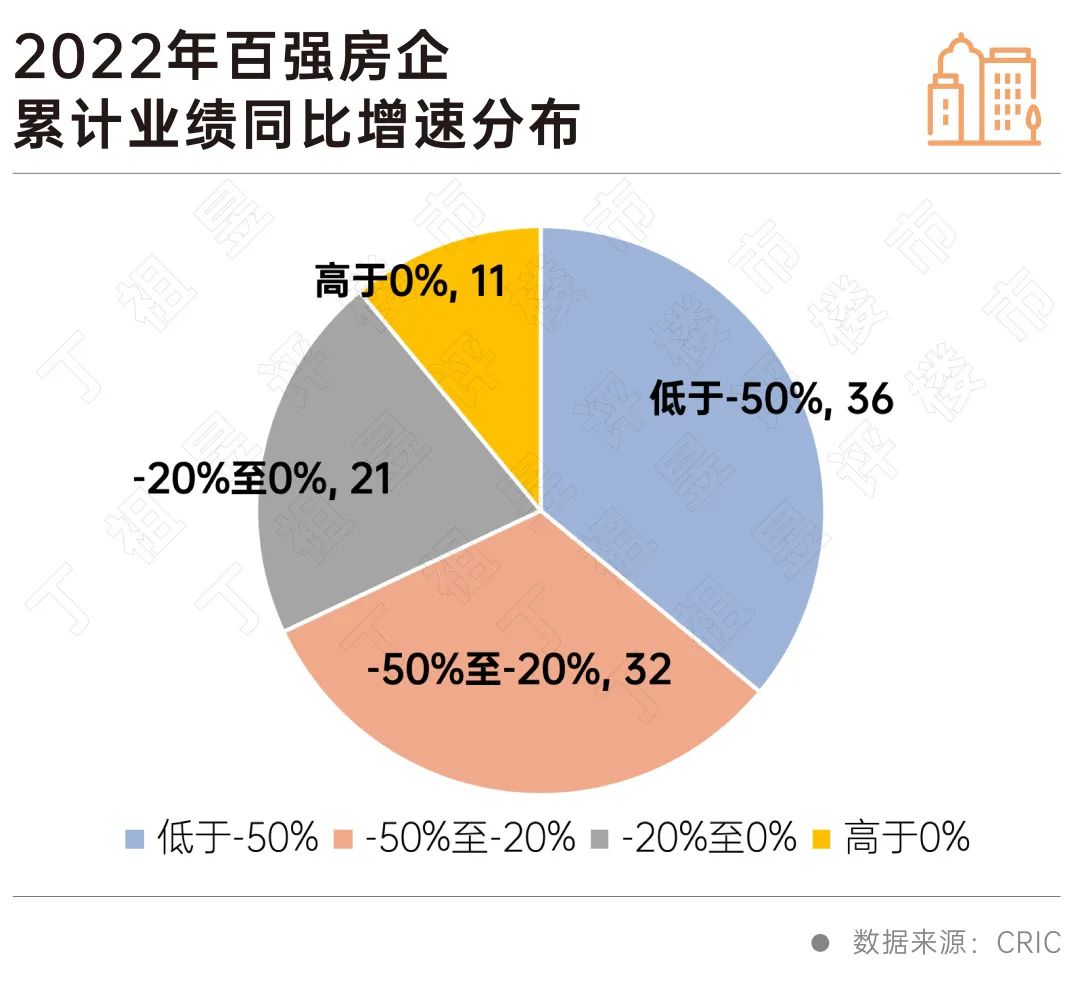

2022年,多数规模房企深陷负增长困局,销售业绩普降态势明显。具体来看,2022年有近9成百强房企累计业绩同比下滑,累计业绩同比降幅大于50%的企业数量达到36家,另有32家百强房企累计业绩增速在-50%至-20%之间。

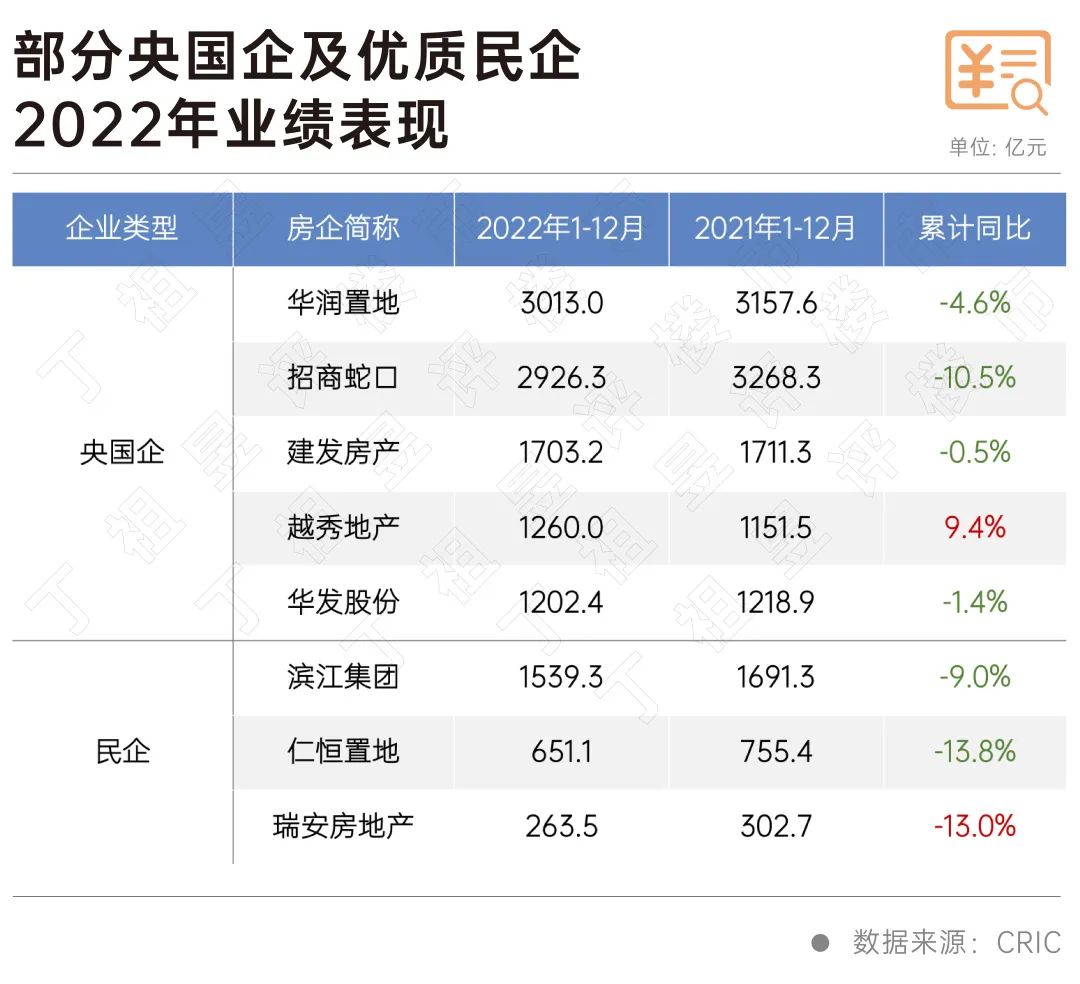

但同时也有部分企业通过稳健的财务运营、热点城市布局以及积极的推盘去化,表现出较强的抗周期韧性。一类是央国企如华润、招商、建发、越秀、华发等,凭借自身的资金、布局和运营优势,同时强化产品力和保交付,在本轮行业下行调整周期中表现稳健。另一类是部分优质民企如滨江、仁恒、瑞安等,基于自身资金面的安全、产品力在市场上的认可度也较高,在众多规模房企中表现相对突出,行业排名稳步提升。

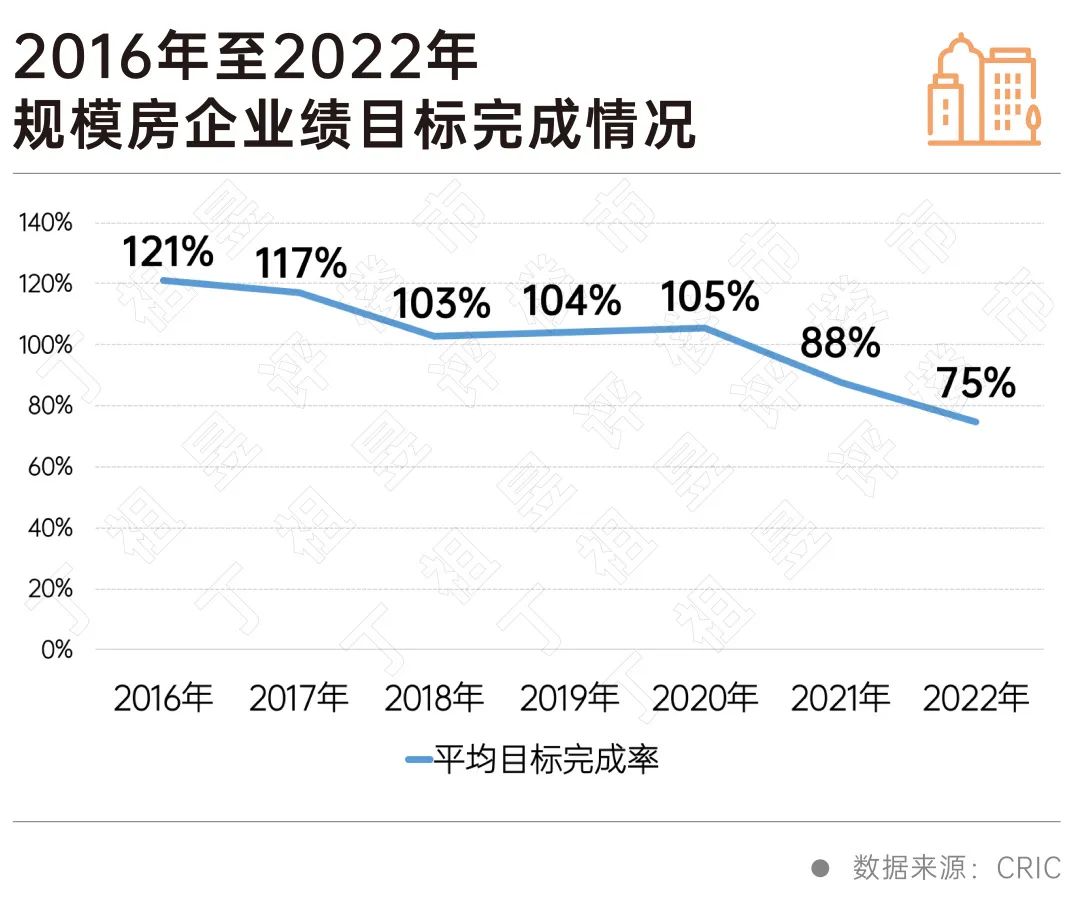

2022年,即使公开披露目标的企业数量较往年显著减少,或是已经主动调降了全年目标,但规模房企实际的业绩完成情况仍远不及预期。1-12月规模房企目标完成率的中位数仅74.5%,明显低于往年的平均水平。

具体来看,在公开披露年度目标的规模上市房企中,仅有滨江、越秀两家房企达成了全年业绩目标。多数企业截至12月末的目标完成率不足90%,不少房企甚至不足70%。且绝大多数企业的目标完成度均大幅低于去年同期,部分企业目标完成度较去年同期的降幅大于20个百分点。

业绩:行业步入无增长时代,房企业绩预期将更为谨慎

整体来看,行业规模增速自2016年以来持续放缓,特别是2021年下半年至今市场降温明显,项目去化率不佳。结合今年规模房企实际的目标完成情况来看,2023年企业整体业绩预期势必将更为谨慎,不排除有更多房企不再公布年度目标。预计未来三至五年全国商品房销售规模将保持在13亿平方米左右,行业规模步入无增长时代。

目前,企业运营改善的核心还是在于销售端。受制于市场整体需求和购买力不足、表现依旧疲软,只有耐心等待预期修复、需求端改善,市场筑底回升、销售回款得到保障,才能让企业真正走出困境。具体从企业发展战略角度而言,出险房企仍应以保交付为主要目标,其他规模房企也需保证货量供应,积极营销、促进销售去化及现金回笼。同时,在行业调整期下,企业也更应该回归产品,加强产品力打造、持续关注产品升级迭代,在日趋加剧的行业竞争中强化发展优势。

融资:国企及优质民企受益,2023年前三季度偿债潮需警惕

近期,中央层面多部门发文定调房地产市场、提振市场信心。11月,央行、银保监会及证监会等,从信贷、债券、股权三方面“三箭齐发”全面支持房企融资,“输血”优质房企恢复经营“造血”功能。纾困方向也从此前“救项目”转换至“救项目与救企业并存”。12月,中央经济工作会议上,房地产作为国民经济支柱产业的地位再获确认。

稳信用下随着融资渠道逐渐恢复,企业整体融资环境或将实质性改善,央国企及优质民企将显著受益。但值得注意的是,房企在2023年的前三季度仍将迎来一波大规模的偿债潮,到期债券总规模将达到5573亿元,其中逾7成属于民营房企。由于2021年以来房企发债量长期小于到期量,因此房企偿债一直处于承压状态。且相对于央国企而言,民营房企需更注意谨慎应对。

投资:央国平支撑但动能衰减,企业拿地应以换仓提质为先

2022年,投资低迷的情绪维持了一整年。22城集中供地虽在延续,但自2021年首轮之后,热度一路走低,除部分特别优质的地块以外,底价成交、城投托底成为常态。对于大部分房企而言,三道红线带来的压力尚未缓解,又受到疫情等不可抗外界因素的影响,在市场持续低迷下,依然面临较高的现金流压力和经营难度,因此整体的投资积极性降至谷底。全年百强房企拿地销售比仅有0.18,创2017年以来的最低水平,有超过四成百强房企今年投资几乎暂停。

整体而言,年末已有利好房企发债、融资等政策出台,但目前来看对于房企投资并未产生立竿见影的效果。预计在宏观经济环境发生明显扭转、销售回暖之前,房企的投资都将保持非常谨慎的态度。而对于头部央企、以及小部分优质民企来说,此刻也仍是获取优质地块、补仓核心城市和深耕城市的窗口期。

12月房地产市场迎来小幅翘尾行情,重点30城新房供应、成交环比增幅分别为9%和18%。得益于房企年末业绩冲刺,增加了推盘频次的同时加大了营销折扣力度,整体成交有小幅微增势头,但单月同比依旧下降了34%,较上月扩大4个百分点,全年累计同比降幅达39%,成交规模高位回落。

分区域来看,长三角韧性较强,热点城市尚能保温。上海、杭州去化率7成以上高位持稳,市区改善盘热销显著优于外围刚需。苏州、宁波平稳运行,去化率受供应结构影响小幅回升。南京、常州持续走弱,成交低位徘徊,以南京为例,即便限购松动,对成交刺激作用平平,12月开盘平均去化率依旧不足15%。

大湾区市场小幅回升,但向好程度有限。广州、深圳、佛山成交小幅翘尾,但同比持降,全年累计同比跌幅均在3成以上。随着疫情管控全面解禁,近2周广州、佛山案场到访量较此前小幅回升,周均1万组左右,转化率持稳7%-8%。

环渤海地区进入成交平淡期,跌多涨少。北京、天津、济南12月成交同环比齐跌,北京、天津平均去化率亦有转降趋势。北京仅部分高性价比楼盘保持热销;天津尚属筑底阶段,购房者迫于总价压力“买旧不买新”,新房去化压力犹存。

中西部地区持续分化,轮动复苏。成都、西安等西部区域中心全年成交降幅已收窄至15%,购房需求相对稳定,行情自成一体。重庆、郑州随着疫情管控全面解除,需求迎来了补偿性回升。武汉项目平均去化率降至10%,短期供过于求,狭义库存走高,市场尚无明显起色。

展望下月,成交环比或将大幅回落,同比持稳或小幅微跌。一方面,按照历史规律,每年1月基本都是成交淡季,今年恰逢传统春节佳节,购房者归乡情切,成交热度或将进一步转淡。另一方面,拿地收缩,新年伊始房企供货积极性亦不会太高,也会限制整体成交放量。此外,政策利好基本进入尾声期,对于成交的提振作用也呈现边际递减。值得关注的是,不同城市“强者恒强、弱者积弱”的分化格局还将延续:核心一二线城市诸如上海、杭州、成都等市场复归平稳理性,尚能“保温”。部分人口大市诸如阜阳、周口、驻马店等或将迎来一轮返乡置业行情,但是预期对于本地楼市成交的带动将远远低于历史同期。而对于广大内陆缺乏人口优势、经济基础的三四线城市,需求透支严重,还将面临较长时间的低位盘整期。

附:2022年1-12月中国房地产企业操盘榜、销售榜TOP200