[摘要] 2022年全年,全国土地成交面积14.6亿平方米,同比下降36%;成交金额4.6万亿,同比下降32%。其中,成交建面降至近十年新低。

过去一年,土地市场相当惨淡。

2022年全年,全国土地成交面积14.6亿平方米,同比下降36%;成交金额4.6万亿,同比下降32%。其中,成交建面降至近十年新低。

楼市、地市双双低迷的大背景之下,维稳市场仍是第一要务。

目前来看,房企融资压力仍未得到本质改善,现金流压力之下,2023年土地市场成交规模或仍将处于低位,市场热度也将持续低迷,国企还将继续托底。

在房企没钱拿地的情况下,2022年土地市场成交规模迎来了近十年低点。

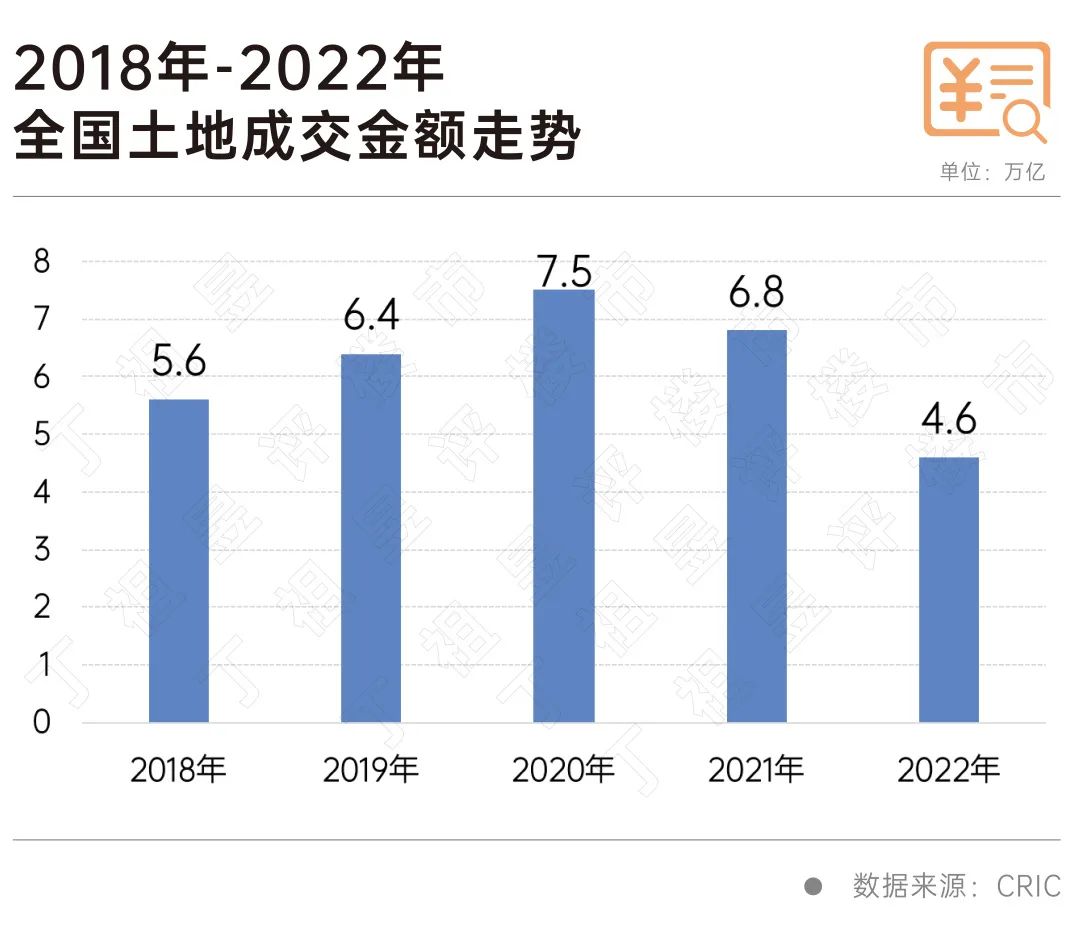

2022年,全国300城土地成交建面较2021年下降36%至14.6亿平方米,从历年土地成交建面来看,2012年以来,每年土地成交规模基本维持在20亿平方米以上,2013年土地成交规模更是达到了36.2亿平方米,2016年土地成交规模下降至18.6亿平方米,随后波动增加,至2022年土地成交规模不足15亿平方米,成为近十年最低点。

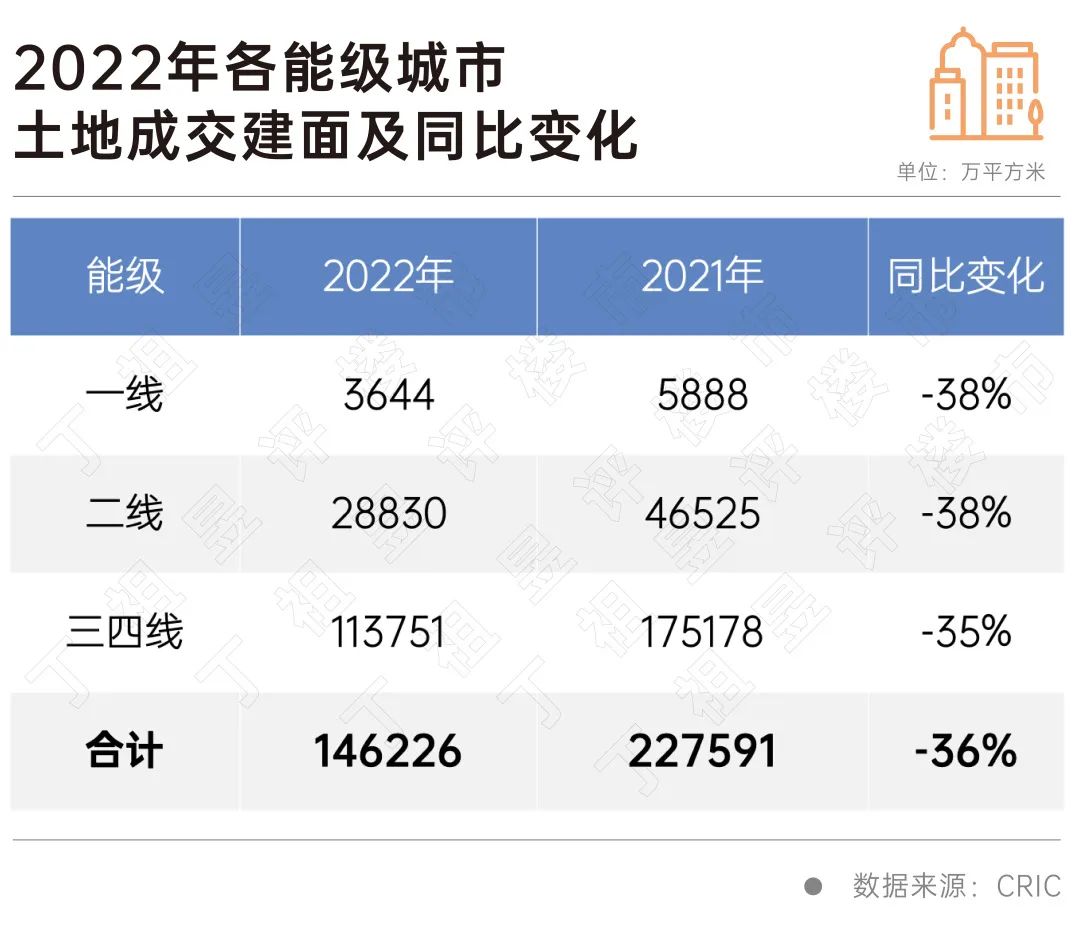

各能级城市土地成交规模同比全线回落,一二线城市同比降幅达四成。

其中,一线城市总成交规模为3644万平方米,较去年同期下降了38%,尤其是上海,2022年成交规模较去年减少了三成。

二、三线城市方面,成交规模同比均呈下降趋势,同比去年同期分别下降了38%、35%。除西安、宁波、合肥等少数城市成交规模较去年同期有所上涨外,其余的二线城市成交规模大都同比为负,且同比降幅多在40%以上,规模收缩较为显著。

从土地成交金额来看,2022年全国300城土地成交金额约为4.6万亿,同比去年下降了32%。其中,上海全年土地成交金额排在全国首位,土地成交总金额达到了3846亿元,杭州紧随其后。

土地成交金额集中度持续上升。2022年土地成交金额前三城市占全国土地总成交金额的16%,前10城市占总成交金额的35%,也就是说,前10个城市占全国土地成交金额的比例超过1/3,前20个城市土地成交金额占全国成交金额比例也达到了半数以上。

2022年,是土地集中度最高的一年,企业投资越来越集中在确定性的少数城市。

过去一年,土地市场热度进一步下降。成交溢价率由2021年的10.5%降至2022年的3.4%,同比下降了7个百分点。

在出让地块规模下降及地方平台托底的影响下,2022年土地流拍情况较2021年有一定的缓和。2022年,CRIC重点监测城市土地流拍率达14.8%,较2021年同期微降了2个百分点。

聚焦22城,集中供地热度可谓是逐轮走低。

实际上,经过多轮集中土拍的消耗,房企拿地预算大幅缩减,参拍热情也明显降低,以22城为代表的土拍热度也一再走低。随着各城市集中供地批次增加,至2022年第五批次,溢价率已低至1.7%,该溢价率创集中供地以来最低。

溢价成交地块指标的持续低迷进一步反映出市场的冷淡,2022年的第三轮仅有23%地块溢价成交,后续轮次更是近九成地块底价成交,土拍热度一降再降。

以2022年第三轮集中土拍为例,溢价率超过5%的城市仅有宁波、合肥、北京和杭州四个城市,而有11个城市的平均溢价率不足1%,其中无锡、长沙、济南、长春和郑州第三轮集中成交地块则均是以底价成交,土地市场热度降至谷底。

目前来看,稳定房地产市场仍将是中央及各地调控的首要目标,土地市场也是如此。

实际上,自去年四季度以来持续放松的政策,并未对土地市场带来直接利好。土地公开市场拿地资金审查要求并未放松,融资等方式筹集的资金也不能用于拿地。

土地市场热度的回温仍将取决于楼市销售表现,整体来看,今年6月份将是市场企稳的重要窗口期,在楼市尚未复苏的情况下,2023年土地市场规模仍将持续回落,整体热度将延续低位。

然而,受楼市表现差异影响,各城市土地市场的热度分化也将持续,并且“由外至内”的特征也会愈发显著。

也就是说,北京、上海、深圳、杭州等城市仍是房企拿地的重点关注对象,但这些城市也仅限热点板块优质土地的成交将会维持在高位,库存压力较高、流速偏缓的远郊以及利润指标较差的地块仍将会遭遇流拍或由地方平台进行托底。

在楼市尚未复苏的背景下,房企销售端仍未改善,其拿地态度也将延续保守,2023年还将是土地市场“小年”。

2022年四季度以来,重点城市集中供地发生了较大变化,土地出让政策继续放松,供应也采取预公告、推介会等方式提前摸底房企拿地意愿,为了避免撞期,减轻企业拿地压力,各城市集中供地批次也由去年的三批次增加至四批次、五批次甚至六批次。但整体来看,政策刺激效果有限。

地市热度最终能否回暖,仍取决于楼市端的表现,只有各城市的楼市成交企稳回升,房企拿地意愿才会上升,整体土地市场热度才将有可能回温。