[摘要] 新的一年,楼市大概率还会呈现出“前低后高”的行情,市场调整将延续整个上半年,6月将是市场企稳的重要时间窗口,三季度部分城市才能“筑底”企稳。

2022年,楼市经历了先跌再稳后降,并出现二次探底,全国百城商品住宅成交规模高位回落,行业规模回到了2015年。

四季度以来,纾困政策不断,但成交颓势难以逆转,市场透支下行业信心严重受损,成交增长动能明显转弱,仅一线显现出了抗跌韧性,多数二三线城市进入深度调整期。

新的一年,楼市大概率还会呈现出“前低后高”的行情,市场调整将延续整个上半年,6月将是市场企稳的重要时间窗口,三季度部分城市才能“筑底”企稳。

2022年,全国楼市整体呈现出供应缩量、成交普降的特征。

CRIC数据显示,全国125个重点城市商品住宅新增供应面积同比下降44%,接近腰斩。受来自成交端的销售压力和新开工萎靡,全年新房供应规模缩减至近五年低点。

再来看成交情况。全国125个典型城市全年商品住宅成交面积约3.5亿平方米,成交同比下降接近四成。月均成交面积2492万平方米,较2021年月均成交面积也下挫了40%。

2022年楼市下挫四成是什么概念?

从近三年百城楼市成交走势来看,2019年至2021年,百城成交规模高位维持5亿平方米以上。2021年下半年是一个分水岭,楼市急转直下,整体低迷态势贯穿了整个2022年。

好在市场也出现一些积极信号,12月整体市场迎小幅“翘尾”行情,CRIC重点监测30个城市成交面积环比增长18%。

深度分化已成为当前城市竞争格局最为重要的特征。

百城成交规模普降,整体呈现出“跌多涨少”的行情。其中,上海、成都等经历了前期的“高热行情”,伴随供应放量,市场回归理性;北京、深圳、西安等市场局部回稳;重庆、武汉、宁波行情低迷;杭州、长沙需求明显透支,成交出现腰斩。

从新房成交面积TOP20城市来看,仅5个城市成交面积破千万,其中成都成交1435万平方米,规模在全国排在首位。从涨跌情况来看,仅上海全年成交面积降幅收窄至-3%,其余城市成交面积均下降10%以上。

再来看新房成交金额TOP20城市来看,仅上海以6520亿元成交金额排在全国首位,且是全国唯一一个成交金额同比正增的城市,同比涨幅达到12%。

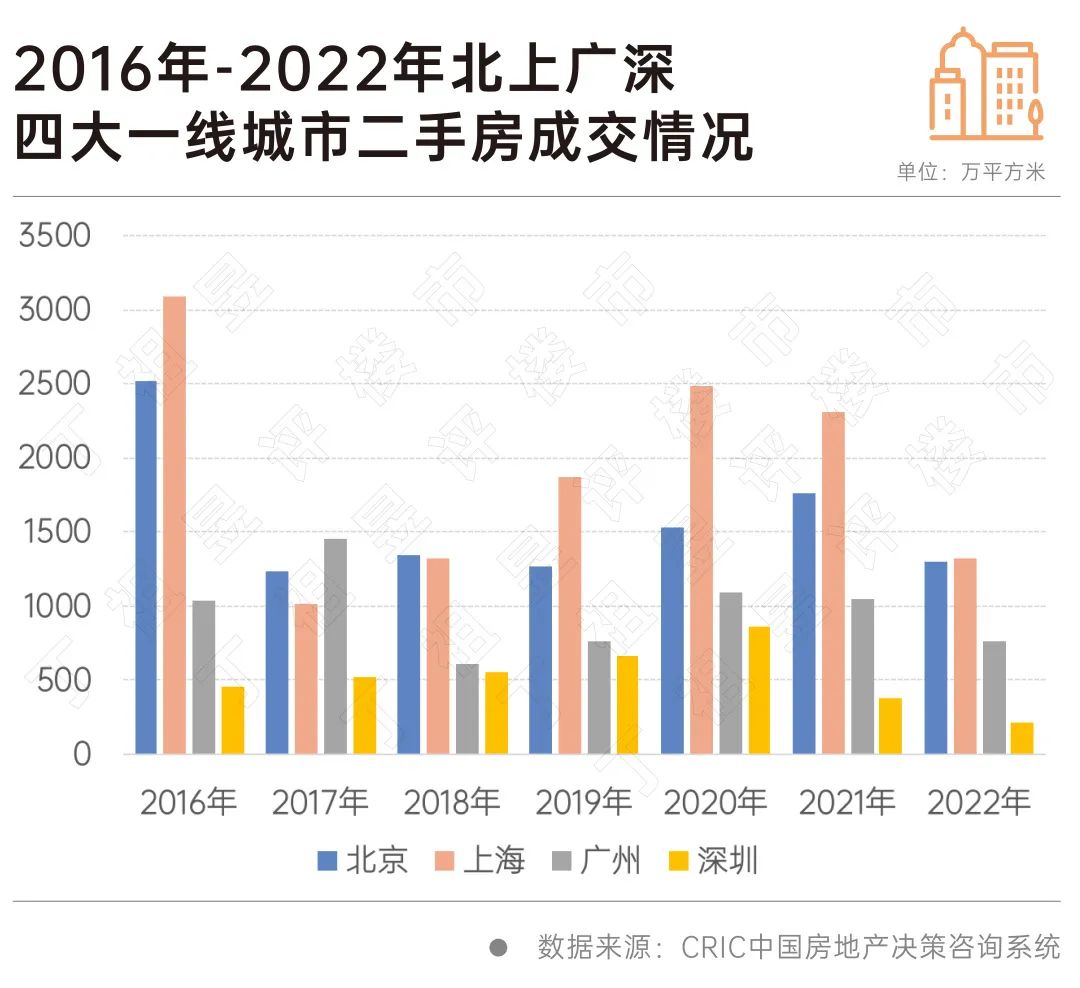

2022年二手房市场规模显著缩量,全国典型城市月均成交规模不足千万平方米,全年成交规模同比下降超两成。

二手房成交明显好于新房,但和新房市场一样,二手房月度走势也呈现出“先升后降”的趋势,12月典型城市二手房成交进一步探底。

实际上,上半年新房市场房企暴雷、项目烂尾等现象频出,迫使购房者转向二手现房市场,尤其是次新房成交一步火爆,6月-8月,重点26城月均成交规模达1300万平方米。

下半年随着新房市场进一步深度调整,悲观情绪向二手房市场蔓延,加之疫情下居民购买力的不确定性,三四季度全国二手房成交规模连续三个月环比下降,下半年月均成交规模收窄至千万万平方米以下,较年内高点下降近三成。

从具体城市来看,四大一线城市累计成交3611万平方米,同比下降34%,其中北上广三城二手房成交规模基本回到了三年前,深圳二手房成交降幅最为明显,全年成交规模仅215万平方米,降幅达到了43%,成交规模创近16年新低。

而重点二线城市成交也不容乐观,其中四季度较三季度成交再降15%。

从二手房交易周期来看,重点50城2022年交易周期达到了65天,较2021年增加5天,二手房交易放缓。

鉴于2022年房企投资偏向谨慎,2023年全国商品住宅供应总量仍将回落,且上半年月均入市新房少于下半年。

一线及核心二线城市整体供应持稳或者微降,北京、上海、杭州、成都、合肥等短期市场热度较高城市受改善需求支撑,2023年供应持续放量可能性较大;而三四线城市供应继续缩量,已跌入历史规模底部城市或将止跌。

从成交情况来看,2023年主要有两个判断:

首先,全国商品住宅成交总量整体仍将微跌。

其次,年内行情走势发展大概率“前低后高”,上半年延续调整,供给改善和信心回稳后成交小幅回升,三季度部分城市才能成功“筑底”企稳。

具体城市而言,一线城市成交热度延续,整体成交面积稳中微降。

二线城市成交规模持稳,强弱城市间轮动复苏。2022年成交规模小幅下行的成都、西安需求规模相对固定,2023年楼市预期延续平稳运行;去年调整到位的南京、苏州、武汉、重庆、天津等大概率低位回升,如果有利好政策加持,或将推动复苏进程;而对于市场仍低迷的南宁、福州、昆明等弱二线城市,或面临1-3年盘整期。

三四线城市则不太乐观,成交规模继续下滑已成为大概率事件,仅购买力尚存的昆山、洛阳、芜湖等城市成交规模有望在2023年回升。

经过了去年二次探底,全国热点城市已经明显减少,大部分城市仍处于调整期。

虽然政策端持续释放利好,疫情管控解禁,但前期高增长严重透支需求,楼市已进入新发展阶段,随着整体行业规模见顶,各城市整体成交规模也将持续回落,2023年全年预计还将继续回落10%左右。

不同城市分化延续,一线和个别热点二线市场成交有望“保温”,前期需求透支严重、缺乏支撑基本面支撑弱二线和内陆三四线城市,上半年面临较大的回调压力,整体到三季度才有可能局部企稳筑底,全年呈“先低后高”走势。