[摘要] 从2017年上半年的八五折房贷可寻,到当下普遍执行基准上浮10%,不少刚需置业者对“贷款买房”一事变得迷茫,甚至有人谈“贷”色变。那么,房贷利率执行基准上浮10%真的很可怕吗?现执行房贷在近年中又处在怎样一个水平上?置业者当下是否该选择贷款置业呢?日前,记者采访联系岛城多名金融业内,针对置业者关注的这些问题进行答疑解惑。

【编者按】近日,融360发布的新一期房贷报告显示,截至今年2月,全国房贷利率已经连续上升14个月,在其监测的35个主要城市中,首套房贷款平均利率由低到高排列,青岛以5.55%的首套房贷款平均利率位居第25位,高于全国5.46%首套房贷款平均利率。

据记者调查了解到,目前岛城市面大部分银行的首套房贷利率普遍在基准利率基础上浮10%左右;二套房的房贷利率均在基准利率基础上浮15%左右,有的银行甚至上浮20%左右。

从2017年上半年的八五折房贷可寻,到当下普遍执行基准上浮10%,不少刚需置业者对“贷款买房”一事变得迷茫,甚至有人谈“贷”色变。那么,房贷利率执行基准上浮10%真的很可怕吗?现执行房贷在近年中又处在怎样一个水平上?置业者当下是否该选择贷款置业呢?日前,记者采访联系岛城多名金融业内,针对置业者关注的这些问题进行答疑解惑。

(原创制图,未经许可请勿使用)

房贷利率上浮10%真的那么可怕吗?

执行基准利率上浮10%,对于贷款者来说感受明显吗?对于已经开始还款的置业者来说,如果之前执行的是八五折或者九折利率,当下房贷行情的变化对其是不存在影响的,即依旧按照当时房贷合同折扣利率标准继续执行。而对于刚刚申请了基准利率上浮10%房贷的置业者,因为之前并未经历执行折扣房贷的月供,所以可能也没有直观的差距感受。

从数据上来看,按银行首套房贷款利率为基准利率基础上浮10%计算,若贷款100万元,贷款期限为20年,根据等额本息还款,每月还款额为6816.89元,其总支付利息为636054元。而在2017年年初,实行首套房贷款利率为基准利率的八五折优惠,总支付利息为475941元,每月还款额为6149.76元。即两种贷款执行情况,每月还款额差距在700元左右。而与执行基准利率情况相比,每月还款额差距在300元以内。

从上述数据不难看出,首套房执行基准上浮10%利率后,较去年执行折扣利率情况下,总利息支出确实存在较为明显的差距,这一点从月供上就体现的十分明显,但并没有“可怕”一词这么夸张。

当下房贷利率在近年中处在一个什么样的水平?

“当下房贷在近年中处在一个什么样的水平,这是最近半年一个经常被咨询的问题”市北一家股份制银行信贷负责人受访坦言。

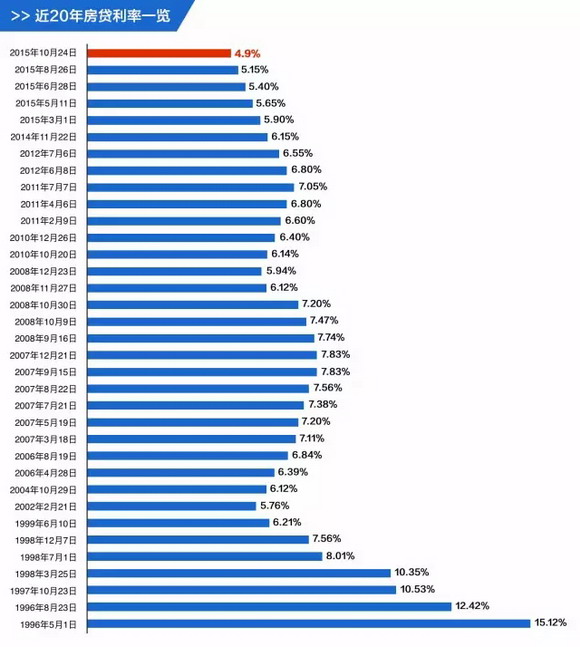

该信贷负责人分析称,当下房贷基准利率为4.9%,按照首套房上浮10%的执行情况,执行利率为5.39%,二套房基准利率上浮20%的话,执行利率为5.88%。

从近年来房贷执行情况来看,当下执行利率应该是2010年至今最低的点。举几个简单的例子,2015年3月之前,房贷基准利率为5.9%,比当下二套房执行基准上浮20%后还要高。而2011年时,房贷基准利率曾经执行过6.8%和7.05%。

不过,这位信贷负责人同时表示,对于置业者来说,影响房贷月供压力的因素并非只有房贷执行利率。受当年房价影响,可能执行利率比现在高一些,但购房者普遍的贷款总额都较少,不少市民曾经在当年购房时只需贷20-40万元,因此虽然房贷利率较高,但所产生的利息压力并不大。而现在许多刚需购房的贷款都在100万左右,改善型购房市民部分贷款甚至200万。所以如今置业者对当下的“房贷利率”都十分关注,大家感到压力较大也就在情理之中了。

目前是否该选择贷款置业呢? 答案不单一

目前是否该选择贷款置业呢?对此,业内人士纷纷表示,该问题并没有单一答案,需要针对置业者个人情况来看。

对于年轻的上班族来说,如果是购买首套房,依旧可以选择贷款置业,如果贷款总额不是较大的话,目前房贷基准利率仍处历史低位,执行基准上浮10%,应该多数人是可以接受的。不过需要注意的是,往往银行对房贷月供和收入有个比例要求,房贷月供不能超过贷款者月收入的50%,如小两口月收入是1万2,那么月供额度需低于6千元。也就是说,50%就是房贷月供收入比的警戒线,超过这个警戒线,就会影响生活质量了。另外,家庭月支出较大的贷款者,可适当提供首付比例,最好将月供占比降到35%以内,特别是不少家庭还存在孩子教育等日常开销。

另外,对于不少年龄在五六十岁的养老型置业者,甚至年龄更大的置业者,在经济条件允许的情况下,建议考虑全款置业,因自身年龄情况在申贷人情况评估阶段也存在短板,未来月薪上涨空间也有限。可以考虑卖掉现有住房或多余房产,购买一套合适的养老房。

>>>3.31新闻网免费看房车三线齐发:即墨均价13000元/㎡,莱西价4800元/㎡,海阳一线海景房首付11万起,关注微信公众号“青岛看房车”,每周看房优惠信息早知道。

3e24fc28-1a5c-4e3a-9e48-19834d3b183c.jpg)