[摘要] 当前各地都有不同程度政策“松动”提振楼市,纾困政策对市场复苏还是起到一定积极作用,但政策方向和实施力度还在与市场博弈过程中。

2022年以来受市场低迷行情影响,叠加3月以来奥密克戎疫情多点爆发,整体楼市表现相对惨淡,下行压力加剧:

供应层面,房企“躺平”心态严重,推盘积极性较低,使得累计供应同比降幅持续扩大;成交层面,重点城市新开盘和成交量较3月均不同程度继续回落,同比降幅继续扩大至六成,前四月累计降幅也不断扩大。仅一线城市新增供应环比增加,成交亦仅限于北京继续转暖,广州核心区缓慢复苏,杭州、宁波、合肥、长沙等市场转弱.

当前各地都有不同程度政策“松动”提振楼市,纾困政策对市场复苏还是起到一定积极作用,但政策方向和实施力度还在与市场博弈过程中。房地产市场能否真正回稳,关键在于更大力度的刺激性政策落地,尤其要下调核心城市二套房首付比例,才能有效激活相对充裕的改善性购房消费。

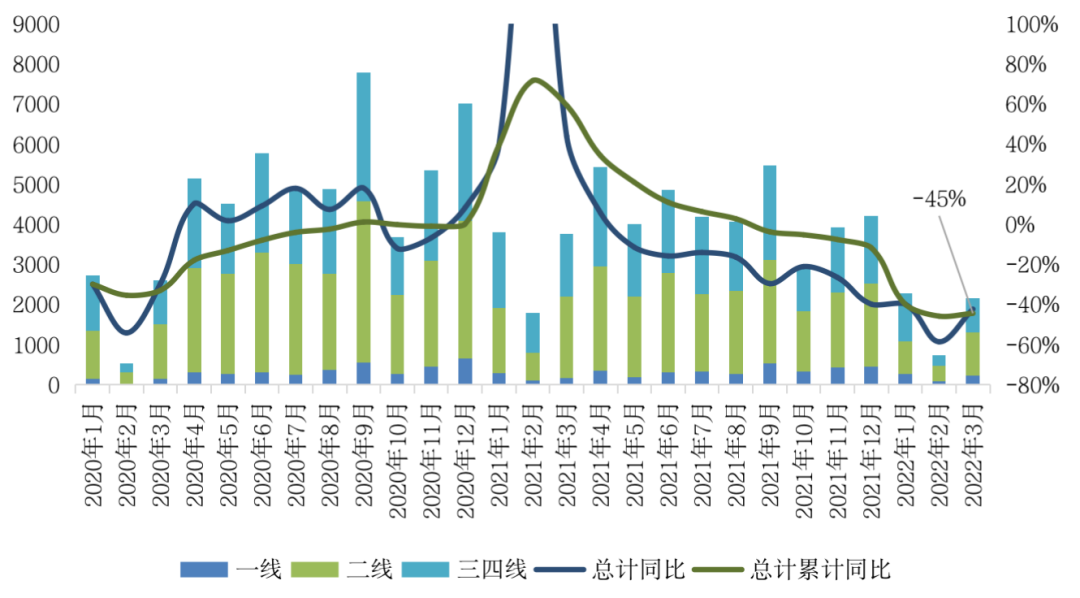

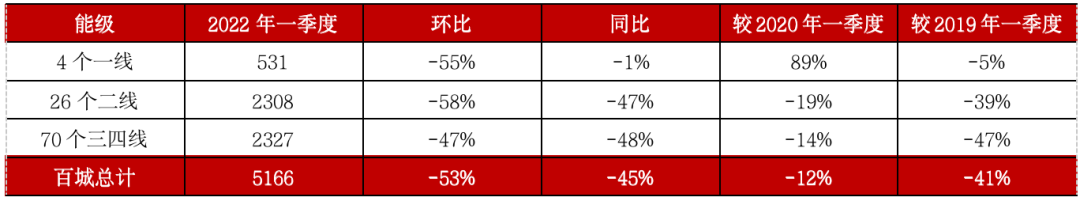

2022年一季度全国商品住宅供应疲软,市场低迷叠加多地疫情反复因素使得房企推盘积极性大降,“躺平”心态严重。据CRIC监测,一季度百城新增供应5166万平方米,环比2021年四季度下降53%,同比下降45%,甚至较2020年(新冠疫情初次爆发)同期下降12%。新房市场供应规模降至近三年历史低位。

图:2020年1月-2022年3月全国百城商品住宅供应面积走势(单位:万平方米、%)

数据来源:CRIC中国房地产决策咨询系统

不同能级城市呈现出显著分化。一线城市保持较好供货节奏,一季度新增供应531万平方米,较2021年同期仅微降1%。一线城市在下行周期下成交延续热度,房企积极入市争取尽快销售回款,因此一季度推盘量与往年相当。相反二三线城市供应量断崖式下滑,一季度二线和三四线城市新入市住宅规模较2021年四季度进一步下降,环比和同比降幅均接近50%,甚至低于2020年新冠疫情爆发初期。

表:2022年一季度全国百城商品住宅供应情况(单位:万平方米、%)

数据来源:CRIC中国房地产决策咨询系统

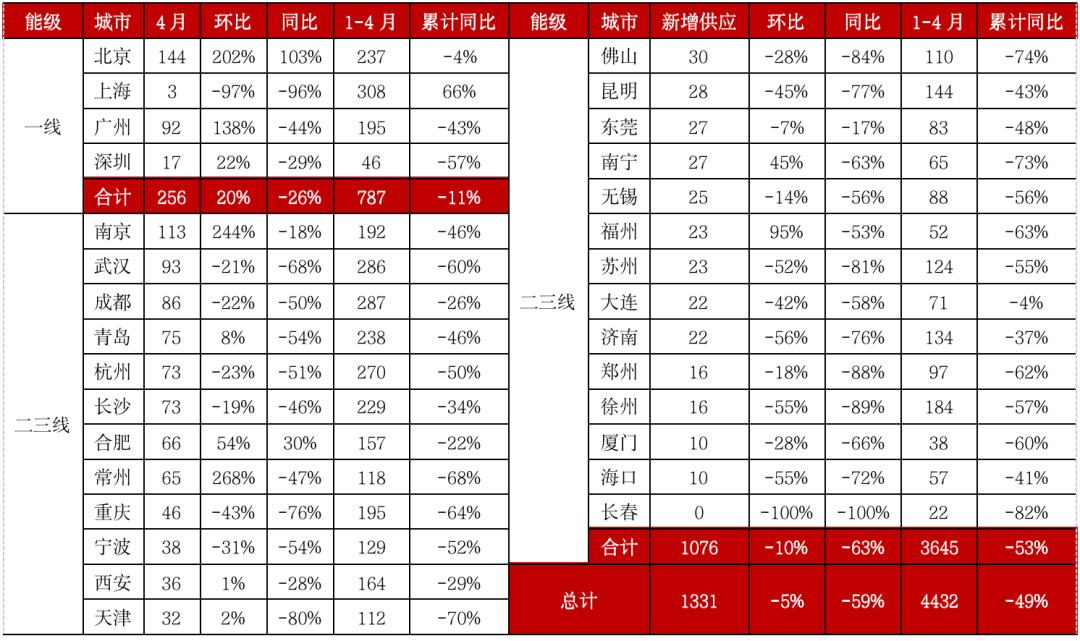

据CRIC监测,30个重点城市新增供应面积1331万平方米,环比下降5%,同比回落59%,前4月累计同比下降49%,整体供应仍处低位且跌幅扩大。

一线城市供应显著放量。4月整体供应面积256万平方米,环比增20%,同比降26%,前4月累计同比下降11%。北京在市场明显复苏之后,多盘集中加推,4月供应量同、环比分别上升了103%和202%。上海全域静态管理,同环比降幅均在9成以上。广州环比增加138%、深圳供应环比回升22%。

低迷行情叠加疫情影响,热点二三线城市房企推盘积极性不高,供应量稳步回落。26个监测城市4月合计供应1076万平方米,环比回落10%,同比降幅达63%,前4月累计供应量较2021年同期下降53%。18城呈现出同环比齐降,仅南京、合肥、常州、福州等环比显著回升。

表:2022年4月全国30个重点城市商品住宅新增供应面积(单位:万平方米)

备注:上表中城市供应数据为新申请预售证面积,本月根据28日左右数据预估得到

数据来源:CRIC中国房地产决策咨询系统

造成供应低迷的无外乎以下三点:

一是新房成交低迷,房企不愿推盘入市打击市场信心。2022年一季度市场下行进一步加剧,在售项目普遍遭遇去化困难的情况下,房企不愿继续新增房源入市。

二是房企暴雷后“停工潮”延误施工工期,降低潜在供应规模。2021年多家民营房企遭遇债务暴雷,受此影响下多地出现项目停工现象。2021年7月起全国房屋新开工面积累计同比进入负增长区间,至2022年一季度累计同比下降17.5%。

三是多地疫情反复,“静态”管控下新盘难以蓄客入市。2022年一季度多地先后爆发了新一轮新冠疫情。“静态”管控等防疫措施打乱了既定的推盘节点,房企无法如期蓄客和开盘。

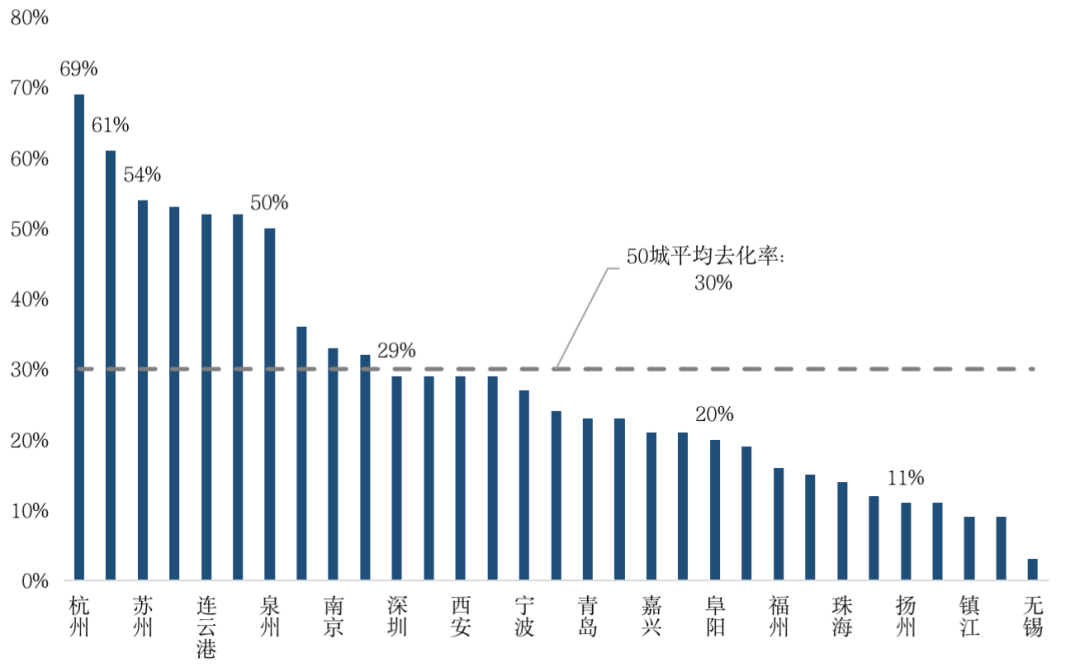

疫情不确定性加剧了整体楼市下行走势,多数城市开盘项目平均去化率仅在30%左右,且热销城市和热销项目个数逐月减少,上海疫情影响供求更是出断崖式下跌。

1、一季度成交同比降45%,一线跌幅最小

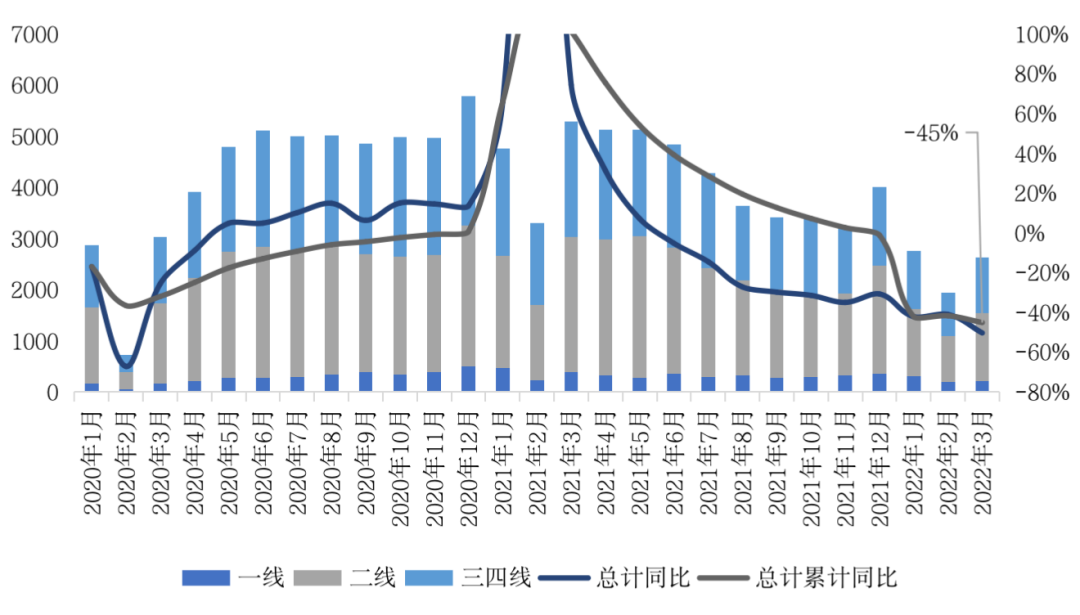

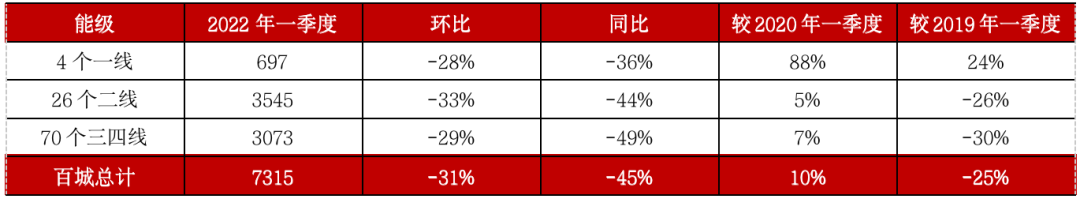

2022年一季度全国住宅市场成交规模降至几年来低点,政策强力纾困但市场信心尚未恢复,即使降价也难以有效拉动销售。据CRIC监测,新房市场,一季度全国百城商品住宅成交7315万平方米,环比和同比分别下降31%和45%。

图:2020年1月-2022年3月全国百城商品住宅成交面积走势(单位:万平方米、%)

数据来源:CRIC中国房地产决策咨询系统

分能级来看,4个一线城市一季度商品住宅成交面积达697万平方米,同比下降36%,较2019年同期上涨24%。热度较2021年四季度环比回落28%。

26个二线城市一季度成交面积合计3545万平方米,较2021年和2019年同期分别下降44%和26%,较2021年四季度下降33%。一季度整体呈供应短缺状态,26个二线城市供求比仅0.65。

70个三四线城市商品住宅成交面积为3073万平方米,较2021年和2019年同期分别下降49%和30%。受市场观望情绪浓重影响房企普遍减少新房供应量以减少待售库存,叠加“返乡置业”在多数三四线城市宣告失败。

表:2022年一季度全国百城商品住宅成交情况(单位:万平方米、%)

数据来源:CRIC中国房地产决策咨询系统

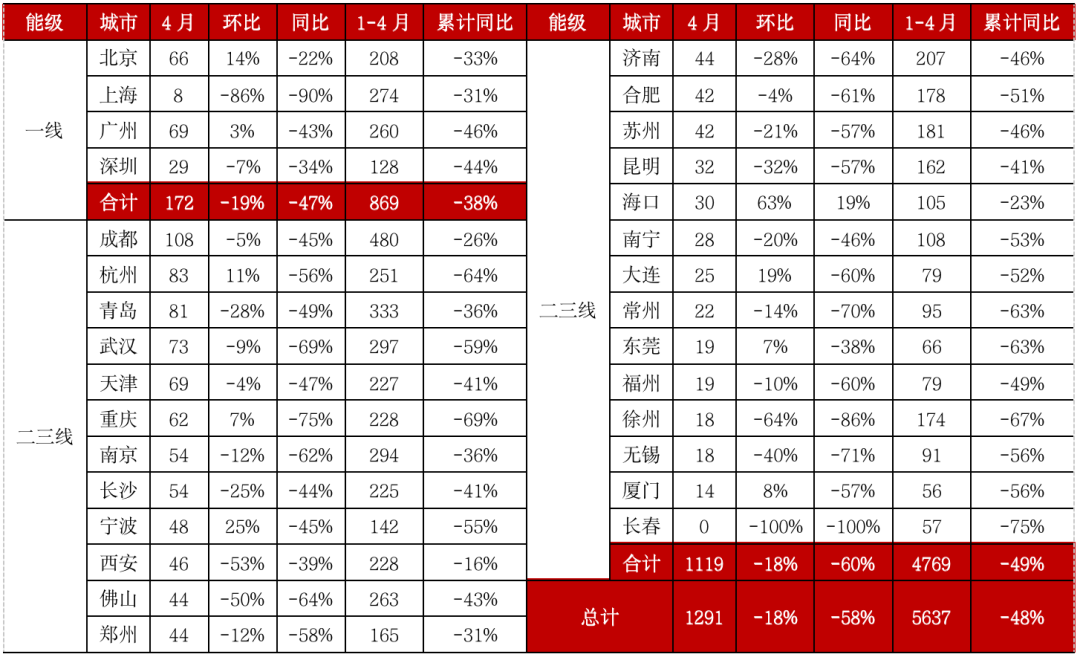

2、4月成交同比降幅扩大至58%,沪杭宁合等全面转冷

30个监测城市预计成交面积为1291万平方米,环比下降18%,同比下降58%。1-4月30个监测城市成交面积累计同比下降48%,较前3月(累计同比下降42%)降幅扩大6pcts。

一线城市4月环比下降19%,同比回落47%。其中北京随着新增供应入市成交放量,市场热度持续回升,新盘平均去化率稳步提升至41%,核心地段高性价比楼盘销售火爆,但远郊区域不少项目去化率仍低于10%。广州核心区热度回升,供应增加情况下环比微增3%,新盘平均去化率低位回升至21%,中高端需求相对坚挺,但刚需观望情绪浓重,增城、南沙、花都等外围区域成交未见起色。上海因疫情封控影响同环比均呈现断崖式下跌。

26个二三线城市环比下降18%,同比下降60%。城市间分化持续加剧,长三角近乎全面熄火,杭州、合肥、南京等市场转弱,苏北地区市场全面承压。

表:2022年4月全国30个重点城市商品住宅成交面积(单位:万平方米)

备注:上表中城市成交量为本月根据28日左右数据预估得到

数据来源:CRIC中国房地产决策咨询系统

图:2022年4月全国50个重点城市在售项目平均开盘去化率(单位:%)

数据来源:CRIC中国房地产决策咨询系统

相比新房市场而言,2022年一季度二手房市场成交情况更加严峻。受2021年多个城市出台二手房指导价,一线城市以及强二线城市成交规模均收窄至历史低点。叠加面向二手房成交的息税和信贷政策放宽幅度有限,二季度二手房市场将继续下行,且后续回暖速度慢于新房市场。

1、一季度二手房成交量同比“腰斩”

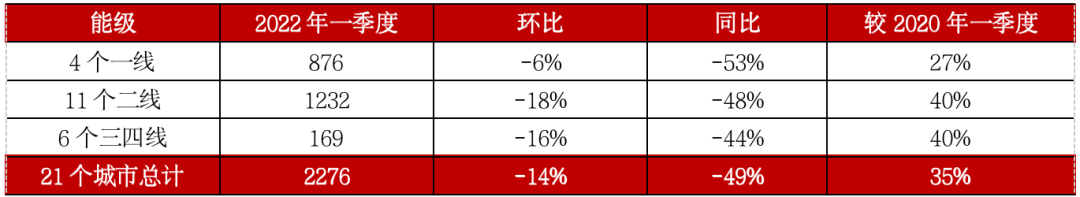

据CRIC数据统计显示,2022年一季度21个重点城市成交二手房2276万平方米,环比和同比分别下降14%和49%。受整体市场下行影响,叠加2021年同期基数较高,1月和2月单月同比均大幅下降,降幅分别为53%和45%。对比近三年历史数据来看,一季度二手房成交规模降至近3年次低,且二手房市场同比跌幅大于新房市场。核心城市置换需求受到信贷政策和指导价等调控政策抑制,购房成本大幅上升后需求流向新房市场或进入观望期。

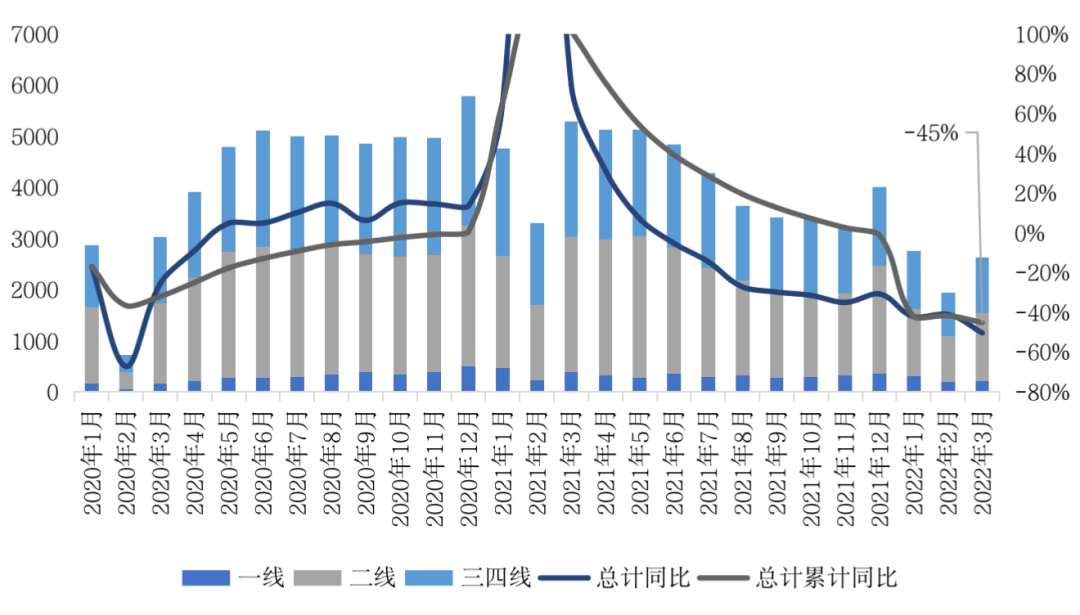

图:2020年以来21个重点城市二手房月度成交面积(单位:万平方米、%)

注:一线城市包括北京、上海、广州、深圳;二线城市包括合肥、重庆、郑州、南京、杭州、青岛、厦门、苏州、武汉、天津、南昌;三四线包括东莞、佛山、衢州、舟山、资阳。

数据来源:CRIC中国房地产决策咨询系统

分能级来看,一线城市成交规模降幅最为显著,同比降幅达53%。其中上海和深圳最为显著,一季度成交量同比分别下降62%和79%。

二三线城市一季度成交面积同比分别下降48%和44%。二线城市表现与一线城市基本一致,信贷政策和调控政策的双双打击使得武汉、合肥、杭州、厦门等成交规模同比腰斩。

表:2022年一季度21个重点城市二手住宅成交情况(单位:万平方米、%)

数据来源:CRIC中国房地产决策咨询系统

2、青苏杭深圳等同比跌幅均在60%以上

4月二手房市场整体环比再降,9个重点城市预计成交319万平方米,环比下降9%,同比下降56%,较3月扩大4pcts。前4月累计成交1214万平方米,同比降51%,较前3月扩大2pcts。

从日成交数据来看,部分城市成交规模率先回升。深圳、青岛和东莞4月成交分别环比上升81%、29%和59%。但从同比来看成交规模仍处于历史底部。

表:2022年4月全国9个重点城市二手房成交量(单位:万平方米)

注:上表中城市成交量为本月根据28日左右数据预估得到

数据来源:CRIC中国房地产决策咨询系统

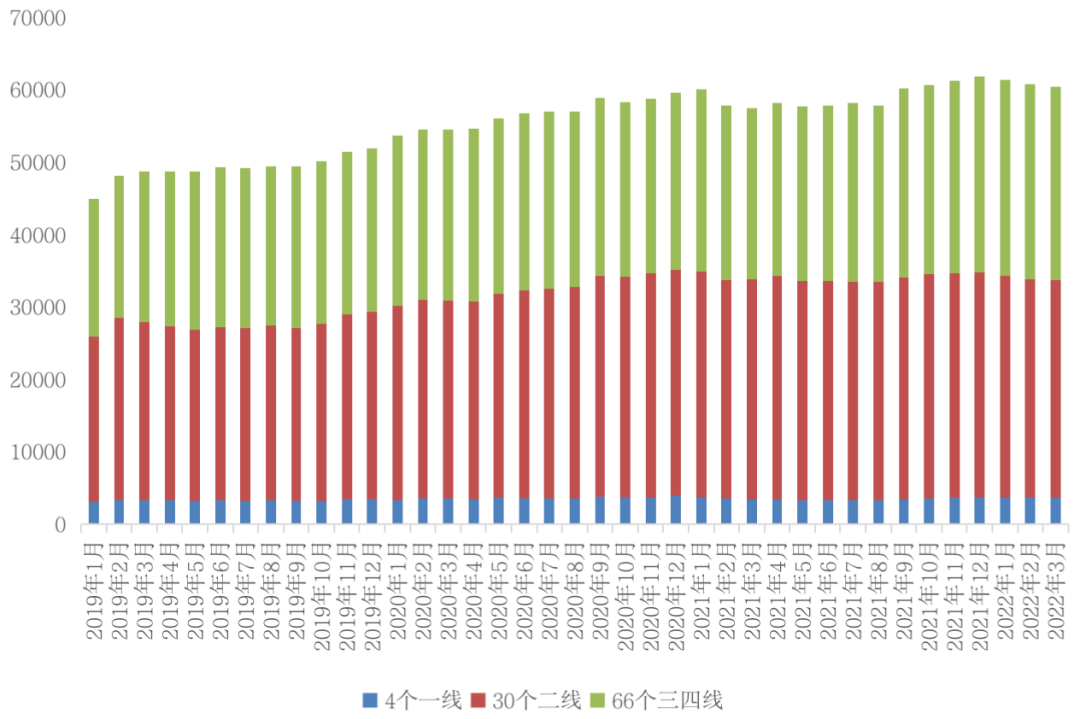

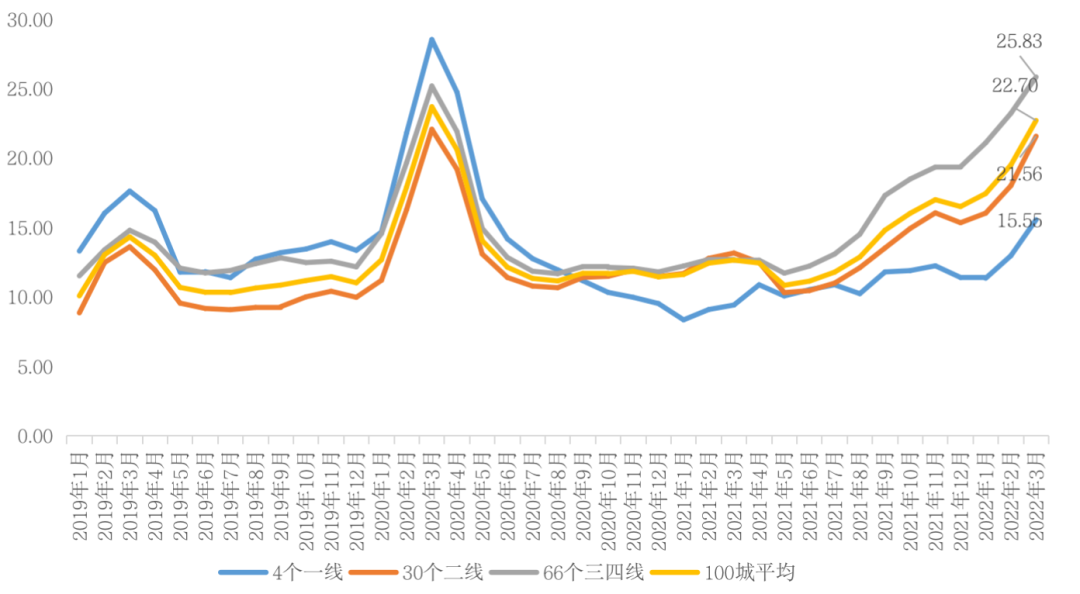

2022年以来,因市场低迷行情叠加奥密克戎突袭影响,供需疲软,整体狭义库存延续高位波动趋势,去化周期延续上行走势,至3月末已达22.70个月,显著高于2021年同期水平。

2022年3月,狭义库存延续上月回落态势。据CRIC监测数据,2022年3月百城商品住宅库存量达到了60402万平方米,环比微降1%,同比增长5%。3月恰逢“金三”传统营销旺季,供需环比均有不同程度回升,同比持降,降幅均超40%,整体延续上月的“供不应求”,因而狭义库存小幅微降至6.04亿平持稳。

不同能级城市均保持环比回落,不过环比变动不大,跌幅均在1%以内。同比来看,仅二线小幅回落1%,一线、三四线同比持增,涨幅分别为6%和13%。其中三四线库存压力稳步增长,同比涨幅在不同能级城市中居首,且有不断扩大的趋势。

图:百城2019年以来商品住宅库存量变动情况(单位:万平方米)

数据来源:CRIC中国房地产决策咨询系统

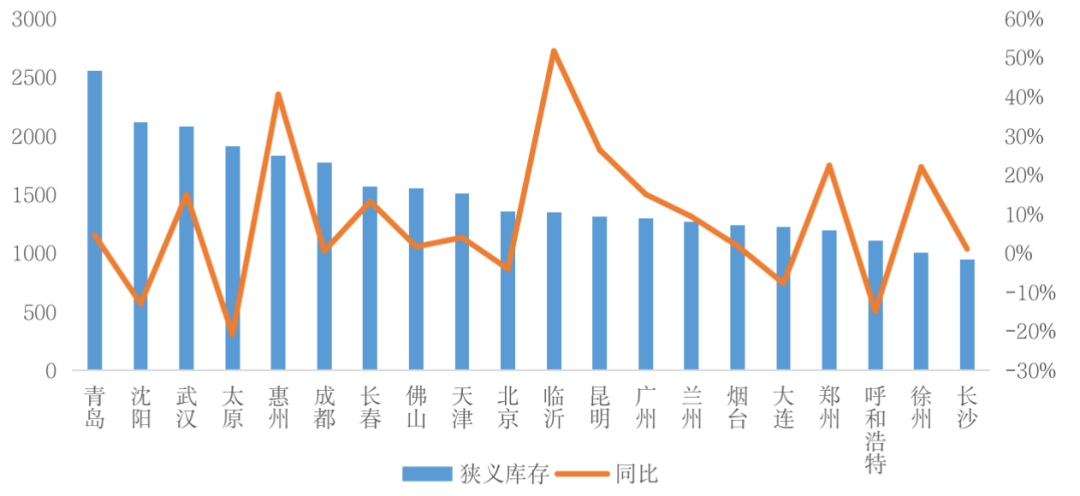

图:2022年3月末商品住宅库存量TOP20城市情况(单位:万平方米)

数据来源:CRIC中国房地产决策咨询系统

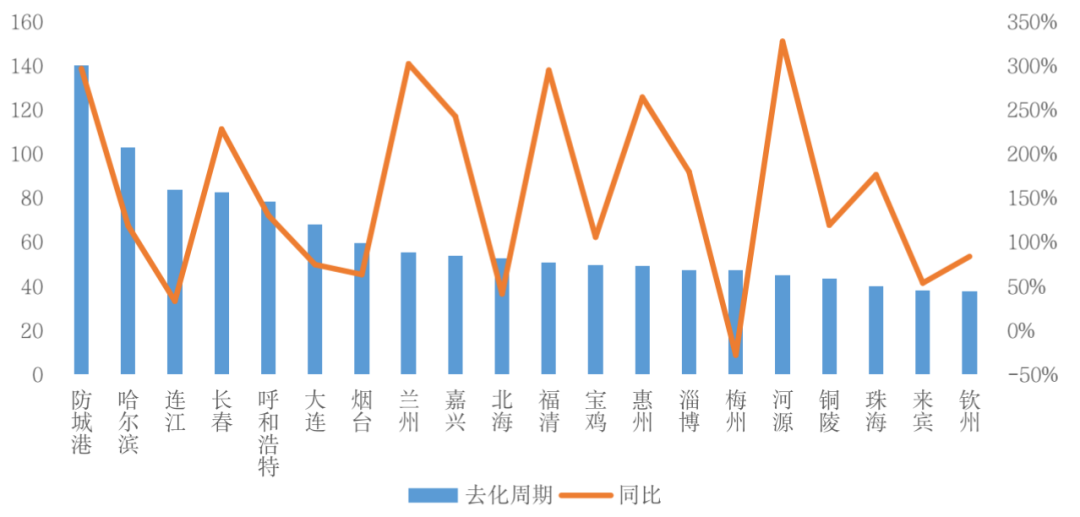

2022年3月,虽然成交略有复苏,但仍显著不及去年同期,去化周期延续稳步上行趋势,由2022年2月末的19.49个月跳增至22.70个月。不同能级城市皆保持上扬,一线增至15.55个月,二线增至21.56个月,同比涨幅均在60%以上,目前库存风险基本可控,而三四线去化周期已达到25.83个月,超过疫情期高位(25.18个月),显著高于百城平均,去化风险浮出水面,同比翻番,居不同能级之首。

图:百城2019年以来商品住宅库存量去化周期变动情况(月)

备注:2022年3月商品住宅库存去化周期=2022年3月末商品住宅库存量/近3月商品住宅成交面积均值

数据来源:CRIC中国房地产决策咨询系统

图:2022年3月末商品住宅库存量去化周期TOP20城市情况(单位:月)

数据来源:CRIC中国房地产决策咨询系统

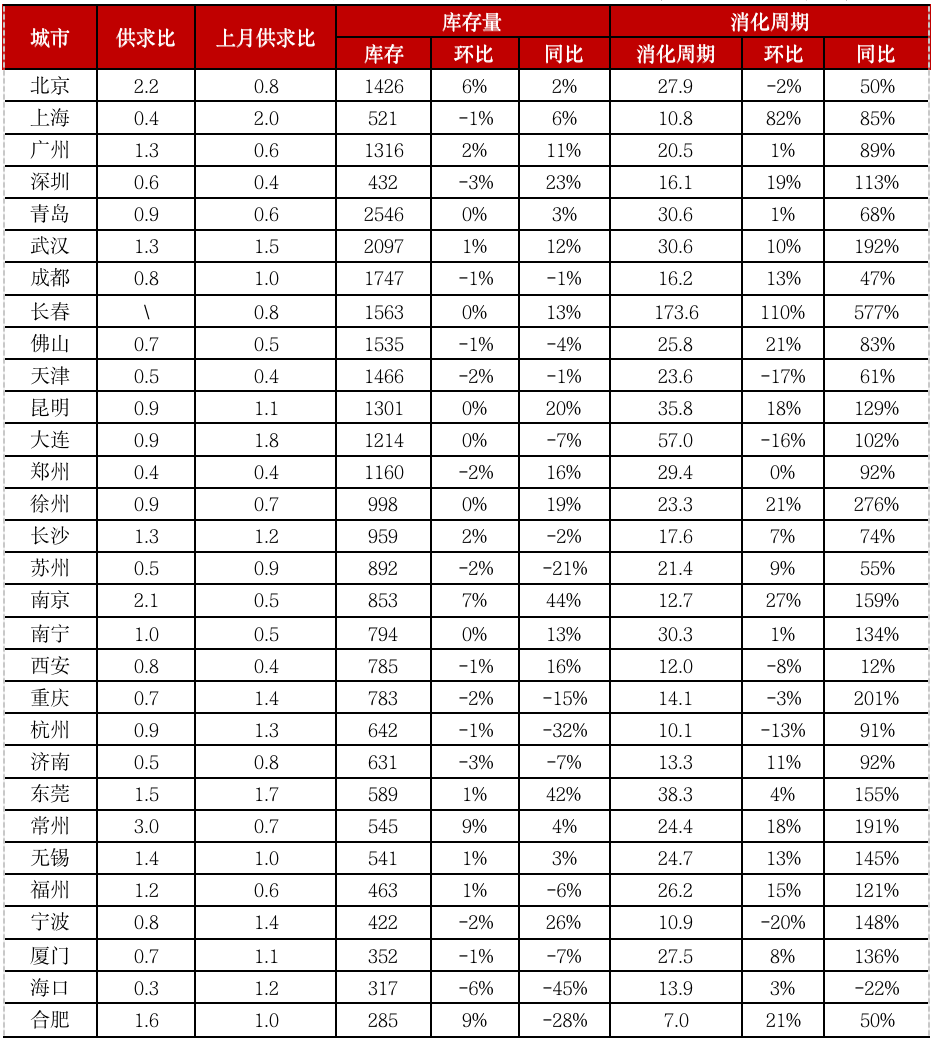

4月监测的30个重点城市供求关系分化,北京、南京、合肥、无锡、长沙、武汉等供过于求,其中常州、长沙、福州等供求关系恶化;深圳、成都、宁波、西安、重庆、厦门等供不应求。仅宁波、天津、大连、杭州等下降。大连、东莞、昆明、青岛、武汉、南宁等库存消化周期已超过2年。

表:2022年4月30个重点城市商品住宅供求比、存量及消化周期(单位:万平方米,月)

数据来源:CRIC中国房地产决策咨询系统

综合来看,我们预计核心城市市场有望在三季度触底回稳,三四线城市调整周期更长,唯有等待一二线城市市场回稳,三四线城市才有轮动回稳的可能性。

2022年下半年预期迎来供应高峰。一方面,当前疫情在全国多地频发,取得阶段性控制尚需时间;另一方面,各地陆续出台宽松政策“托市”,政策落地发酵尚需时日;此外,2021年22个核心一二线城市推行集中供地,根据不同城市项目开工、开售周期,以及2021年集中供地地块成交开工情况,下半年也将是新盘集中入市的高峰。

分城市来看,一线和短期内市场热度较高的强二线仍是房企推盘的重点区域。“以销定产”下加快新房销售表现较好城市货量入市将成为房企的普遍决策之举。弱二三线城市则面临供应持续缩量,一方面基于2021年二三线城市经营性用地成交建面分别同比下降26%和22%,房企拿地积极性不高,待开发项目的减少制约新房供应面积的放量;另一方面,房企现金流吃紧的情况下更多强调集中力量办大事,或将减少弱二三线城市纯新盘的入市,多以持销项目的续推加推为主。

考量到当前疫情多地频发和楼市低迷的整体大环境,市场能否真正回稳,关键在于更大力度的刺激性政策落地,只有一二线城市市场率先企稳,三四线城市才会轮动复苏。基于下半年供应放量的前提假设,我们认为一二线有望在三、四季度市场回稳,三四线调整周期更长。

具体来看,首先复苏的势必是广州、深圳、苏州、武汉等核心一二线和内陆强二线城市,其次昆明、天津等市场有望在四季度稳步回升,最后,需求透支严重的弱三四线城市即使有层层利好政策支持,短期成交也难有起色,如南充、洛阳、驻马店、菏泽等。